Республика Молдова граничит с воюющей Украиной. Поэтому за исключением, конечно же, самой Украины испытывает максимальное, по сравнению с другими странами проекта EastFruit, негативное влияние боевых действий на экономическую и гуманитарную сферу. Украина надежно «экранирует» Молдову — как от потенциальной российской агрессии, так и от российского рынка сбыта плодовой продукции, который по многим позициям для молдавских трейдеров-экспортеров был основным. Поэтому, и в ТОП-3, и в ТОП-10, и, возможно, в ТОП-100 важнейших событий плодоводства Молдовы в уходящем 2022 и наступающем 2023 году были и будут прямо или косвенно связаны с войной в соседней стране и надеждой на ее завершение. А также с попыткой найти альтернативные рынки сбыта для молдавских фруктов, винограда, ягод и овощей. Остальное, как говорится, приложится.

- Очередное «российское эмбарго» – очередная попытка переориентации экспорта молдавских фруктов «с традиционных на альтернативные рынки».

Если в январе текущего года экспорт молдавских фруктов на российский рынок восстановился на высоком «допандемийном» уровне, то уже в следующем месяце картина резко изменилась. В феврале-марте 2022 года многим казалось, что начавшаяся широкомасштабная война в Украине «поставит крест» на длинной эпопее экспорта фруктов из Республики Молдова на рынки всех (или, как минимум, почти всех) стран СНГ.

Причины были очевидны и очень убедительны: шок и растерянность трейдеров-экспортеров; резко удлинившаяся, усложнившаяся и подорожавшая транспортная логистика; проблематичная и небыстрая репатриация выручки. Как следствие, в марте-апреле нынешнего года, вероятно, впервые за всю современную историю молдавского плодоводства экспорт местных яблок на российский рынок резко уменьшился и опустился ниже 90% в общей структуре внешних поставок этой продукции.

Одновременно резко возрос экспорт молдавского яблока в Румынию. До июня включительно ежемесячно на рынок соседней страны поступало приблизительно по 2 тыс. тонн этой продукции – столько же сколько за весь прошлый год. Всего на рынок ЕС и Молдовы было отправлено более 10 тыс. тонн яблока урожая-2021 – это наибольший сезонный экспорт в Европу за всю современную историю суверенной РМ.

При этом многие молдавские садоводы и трейдеры-экспортеры не слишком рады ценам, по которым закупали их яблоки партнеры в Румынии, но это уже вопрос сугубо частных отношений между субъектами бизнеса. На политическом уровне, со своей стороны, Еврокомиссия сделала все возможное для стимулирования поставок плодоовощной продукции из Молдовы в ЕС – за счет резкого увеличения преференциальных экспортных квот. Впрочем, аналитики EastFruit предположили, что по длинному списку причин шансы Молдовы полностью использовать экспортные евроквоты на 2022 год изначально были невысоки.

Без серьезной поддержки на политическом уровне практически с нуля до 1-1,5 тыс. тонн в месяц скакнули поставки молдавского яблока в страны Ближнего Востока. Всего в этот регион было отправлено более 4 тыс. тонн продукции прошлогоднего урожая – в том виде, в каком требовали покупатели: отсортированной поштучно и по весу, в телескопических ящиках типа «бушель». Стоит напомнить, что прежде, в лучшие сезоны, экспорт яблока из Молдовы на ближневосточные рынки укладывался в пределы 1,5-3 тыс. тонн.

Забегая вперед, можно сказать, что менеджеры крупных плодоводческих предприятий с развитой послеуборочной инфраструктурой считают экспорт в этом направлением «делом уже привычным и стабильным». Некоторые из таких операторов молдавского плодового рынка с ноября уже отправили в страны Ближнего Востока по 10-15 контейнеров с яблоком урожая-2022, причем, с их слов, «сезон экспорта на арабские рынки только начался». То есть, можно предположить, что по итогам маркетингового сезона 2022-2023 гг. экспорт молдавского яблока на «нетрадиционные» восточные рынки станет «почти обыденным» и, почему бы нет — составит в общей сложности десятки тысяч тонн.

Если, конечно, не случится «ренессанс поставок на традиционные восточные рынки» – в СНГ. Возможно ли это? Практика показывает, что да.

Возвращаясь немного назад, приходится констатировать тот факт, что ко второй половине апреля 2022 года молдавские садоводы и трейдеры адаптировались к реалиям войны. С одной стороны, некоторые из них бесплатно поставляли фрукты в центры временного размещения украинских беженцев; с другой – зондировали почву на предмет продажи фруктов и плодоовощных консервов донорским организациям, занимающимся проблемами вынужденных мигрантов. Параллельно с этим молдавские трейдеры проложили два сухопутных маршрута поставок фруктов на белорусский и российский рынок: северный – через семь-восемь стран ЕС, а также южный – через Турцию и Грузию. В итоге, на эти рынки поступило чуть более 200 тыс. тонн яблока урожая-2021, т.е. совсем не намного меньше, чем в обычные среднеурожайные годы и маркетинговые сезоны со среднестатистическим экспортом.

Видимо, этот факт не остался без внимания российских властей. Ответом стало ограничение с середины августа поставок продуктов растениеводства из всех регионов Молдовы — за исключением пророссийского Приднестровья и Дубэссарского района – «по фитосанитарным мотивам». Никто в Молдове не засомневался, что в этом решении главенствует геополитика и что принято оно надолго.

Ну, то есть, до тех пор, пока не изменится антироссийская риторика молдавских властей (что в обозримом будущем — очень вряд ли, о чем прямо и недвусмысленно заявляют сами представители госструктур РМ самого высокого уровня). Или же до тех пор, пока российские власти не сочтут полезным допуск на местный рынок фруктов из Молдовы, чтобы, к примеру, ситуационно восполнить дефицит качественной продукции, сбить высокие внутренние цены на нее. Ну, и/или же попутно оказать пиар-поддержку оппозиционным молдавским политикам, так или иначе проявившим лояльность российским властям, рынку ресурсов, сбыта и т.п.

Вероятно, по упомянутым причинам (и, вряд ли, благодаря улучшению фитосанитарного фона в стране) к декабрю российские власти сняли ограничение на поставки фруктов с 53 предприятий Молдовы. Чему, кстати, сразу же воспротивились российские садоводы. Их позиция, озвученная в российских СМИ, надо полагать — сигнал и местным потребителям, и молдавским производителям-экспортерам фруктов. Последние, во всяком случае – наиболее адекватные, ситуацию и без того воспринимают здраво. В частности, они заверяют аналитиков EastFruit, что «и прежде была, и теперь — через 53 экспортеров-«допущенцев» — ширится возможность экспорта фруктов на российский рынок, но смысла в таких поставках нет из-за по-прежнему крайне дорогой и сложной логистики».

И, тем не менее, вряд ли относительно экспорта на «традиционные рынки» кто-то в состоянии что-то твердо гарантировать. Выгода – категория переменная. К примеру, дорогая и сложная логистика не помешала молдавским трейдерам в 2022 году удвоить экспорт черешни и вишни, причем в основном на российский рынок. Чему, кстати сказать, поспособствовало оперативное формирование дееспособных «зеленых коридоров» на молдавско-румынской границы для ускоренного экспорта скоропортящейся продукции.

А вот экспорт молдавских ягод через те же коридоры, шел слабо — для «мягких плодов» по европейскому маршруту до российского рынка оказалось слишком далеко. В итоге, к примеру, экспорт молдавской земляники и малины в 2022 сократился приблизительно вдвое. Впрочем, в данном случае большое влияние оказали не самые благоприятные условия, из-за которых в стране снизился урожаи многих плодовых культур. Кроме того, свое веское слово на европейском рынке сказали конкуренты из Сербии и Польши (к слову, польские заготовители ягод огорчили молдавских производителей низкими ценами на малину для заморозки).

- Сравнительно малое количество фруктов и винограда урожая-2022 было заложено на длительное хранение.

Отчасти это обусловлено, как отмечено выше, сокращением урожаев из-за засухи. Продуктивность даже орошаемых плантаций оказалась невысокой, т.к. на них повлияла именно атмосферная (не почвенная) засуха. В итоге, например, прогноз урожая-2022 яблок последовательно снижался с 484 тыс. тонн до 405 тыс. тонн (в 2021 производство яблока в стране составило 611 тыс. тонн). В том числе и по этой причине для экспорта в зимне-весенний период на хранение во фруктохранилища, по экспертным оценкам, было заложено порядка 110-120 тыс. тонн. При этом безусловным приоритетом в этом процессе пользовалось яблоко группы «Гала», пользующихся спросом на рынке и Евросоюза, и Ближнего Востока. Яблоко сортов «Айдаред», «Чемпион», «Флорина», «Ренет Симиренко» и др, все еще пользующихся спросом на рынках стран СНГ на хранение заложено было значительно меньше обычного. Тем более, что уже перед началом осенней уборочной кампании садоводам было понятно, что из-за подорожания энергоресурсов затраты на хранение продукции резко возрастут.

Тем не менее, к началу 2023 года во фруктохранилищах страны останется, по оценкам экспертов организаций плодоводов, не менее 85-95 тыс. тонн яблока. Реализовать такой объем товара только лишь на альтернативных рынках, полностью проигнорировав рынки СНГ, молдавским трейдерам едва ли удастся. Реальным, но плохим решением, как и в предыдущие сезоны, могут стать поставки из фруктохранилищ на фабрики по производству концентрата (прецеденты были – в зимне-весенний период уже отправлялось до 40 тыс. тонн неликвидного яблока).

Также, несмотря на высокий (около 90-100 тыс. тонн) урожай столового винограда, существенно меньше было заложено на хранение и продукции основного экспортного сорта «Молдова». Обычно для реализации в зимний период во фруктохранилища страны закладывалось примерно по 40 тыс. тонн столового винограда и сливы. Осенью нынешнего года в хранилища было заложено не более 20 тыс. тонн винограда (сливы – еще меньше). Соответственно, в какой-то момент стало понятно, что, несмотря на высокое качество винограда урожая-2022, Молдова отправит на экспорт меньше винограда, чем в прошлом маркетинговом году.

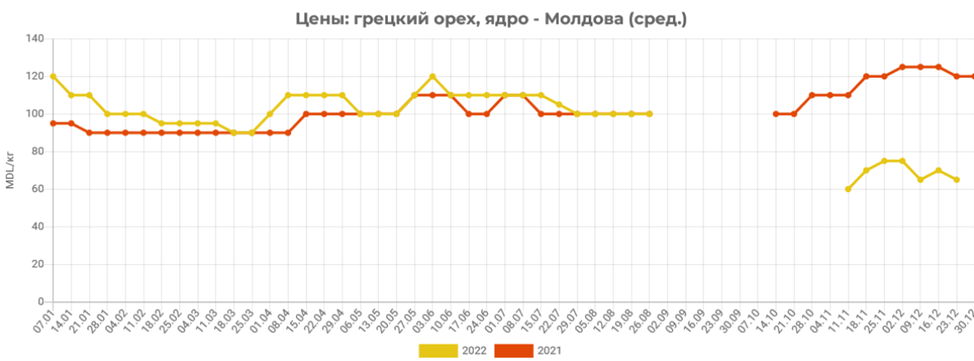

- Низкие спрос и цены на грецкий орех из Молдовы.

Прежде всего, стоит сделать ремарку – в наиболее удачные маркетинговые годы, по экспертным оценкам, страна экспортировала продукции сектора ореховодства на $100-120 млн. По этому показателю, экспортному потенциалу, ореховый сектор опережает практически все остальные секторы плодоводства Молдовы.

Поэтому обескураживающее низкие цены спроса на ядро грецкого ореха урожая-2022 со стороны европейских оптовых покупателей повергли в шок молдавских ореховодов. Из-за этого надолго отсрочился старт продаж продукции нового урожая. Продажи и цены на ядро грецкого ореха сравнительно низкие по сей день.

Ореховоды и трейдеры надеются на активизацию продаж с января 2023, но, увы, определенности в этом вопросе нет.

В целом, Союз ассоциаций производителей орехоплодных культур Молдовы уже третий год ориентирует своих членов на ускоренное формирование инфраструктуры послеуборочной подработки (сушка, сортировка, упаковка) и наращивания продаж ореха в скорлупе.

4. Сокращение производства и рост цен на овощи «борщового набора». Овощи – лидер продовольственной инфляции в Молдове.

Несмотря на то обстоятельство, что, как прогнозировали аналитики EastFruit, в 2022 году посевы основных овощей-корнеплодов «борщового набора» в Молдове сохранились на прошлогоднем уровне, цены на эти продукты в стране были сравнительно высокими (с точки зрения потребителей) практически весь текущий год.

Это было обусловлено целым комплексом причин: ростом цен на минеральные удобрения, пестицидов и услуг по поставкам воды в целях ирригации; высоким спросом, особенно на репчатый лук, со стороны оптовых покупателей из Украины; практически полным отсутствием импорта большую часть всего нынешнего года. Многие из этих факторов актуальны по сей день (возможно, за исключением последнего). По этой причине некоторые ньюс-мейкеры EastFruit полагают, что сравнительно высокие цены на многие виды корнеплодов «борщового набора» сохранятся вплоть до будущего их урожая.

Не удивительно в данной связи, что по статистическим данным, потребительские (розничные) цены на овощи в ноябре 2022 на рынке Молдовы были на 57% выше, чем в ноябре 2021. Это рекорд роста цен на продукты сектора растениеводства в целом.

5.Усиление проблем плодоводов с наймом рабочей силы.

Вот уже лет пять дефицит сезонной рабочей силы является одной из главных проблем и лимитирующих факторов развития плодоводства Молдовы. Ситуация обострилась в период пандемии – трудовые мигранты стремились отбыть в Евросоюз на работу при первой же удобной возможности. По мере осложнения экономической ситуации в Молдове из-за войны в соседней Украине проблема только усугубилась.

В данной связи перед началом активных сезонных работ лидеры фермерских организаций утверждали, что многие руководители предприятий садоводческой, виноградарской и ягодной специализации в структуру производственных затрат в нынешнем году закладывают рост зарплат поденных/сезонных рабочих примерно на 10-15%. Кто-то говорил о 20-процентном росте соответствующих расходов. Но кто-то считал, что после резкого повышения цен на удобрения, пестициды и т.п. на стимулирование работников «сверх прошлогодней меры» ресурсов просто не остается. В результате, реально мотивирующего повышения оплаты труда поденных работников в плодоводстве Молдовы не произошло.

Поэтому многие менеджеры крупных садоводческих и виноградарских предприятий, а также специалисты плодоводческих неправительственных организаций сходятся во мнении, что в следующем сезоне «проблема рабочих рук будет значительно острее». Так как из-за войны вблизи границ страны и жесткого экономического кризиса прогнозируется очередной «исход трудоспособного населения». В такой ситуации, как говорят некоторые аграрии-работодатели, им придется вспомнить об идее импорта рабочей силы из стран Центральной Азии.

Впрочем, непонятно, поедут ли сезонные работник на заработки в страну, сталкивающуюся с огромными экономическими проблемами, и у границ которой идет война.

6. Очередная попытка реанимировать сектор централизованной ирригации.

По оценкам специалистов организаций сельхозпроизводителей Молдовы, в 2022 году площадь орошаемых сельхозугодий в стране сократилась примерно на 20-30% по сравнению с показателем в дождливом прошлом году, и, конечно, сильно не дотягивает до показателя в таком же засушливом 2020 году.

Орошаемое земледелие в Молдове условно подразделяется на две категории: «большое» — централизованные (магистральные) системы ирригации, осуществляющие водозабор из рек Днестр и Прут; и «малое» — системы ирригации локального уровня (одного села или одного агрохозяйства), источниками воды для которых служат малые реки, озера, пруды. Основу сегмента «большой ирригации» составляют десять магистральных оросительных систем, восстановленных на средства корпорации США «Вызовы тысячелетия» в рамках программы COMPACT. Они способны подать воду на 10 тыс. га (по факту, в 2021 орошалось 3,4 тыс. га, в 2020 — 6,5 тыс. га). Всего в стране насчитывается 30 в той или иной мере действующих централизованных систем ирригации, они способны подать воду примерно на 15 тыс. га. «Малой ирригацией» в стране по экспертным оценкам, охвачено порядка 10 тыс. га. Итого, в стране фактически орошается не более 20-25 тыс. га. Основной спектр культур на орошаемых землях – овощи, ягоды, фрукты и столовый виноград, а также в меньшей мере — сахарная свекла и зерновые (в приднестровском регионе).

В начале следующей, весенне-летней сессии парламента Молдовы депутаты должны ратифицировать соглашение со Всемирным банком по внедрению проекта AGGRI с бюджетом в $55 млн, из этой суммы $25 млн пойдут на восстановление еще трех централизованных ирригационных систем, которые в итоге будут способны подать воду еще на 15 га сельхозугодий. Возможно, проект будет расширен за счет вклада, обещанного властями Франции (вроде бы, французское правительство подготовило соответствующий проект финансирования на сумму 44 млн евро).

7. Новый донорский проект в сельском хозяйстве Молдовы.

В октябре в Молдове запущен Проект «Конкурентоспособность и устойчивость села» PCRR/USAID, рассчитанный на пять лет. Его бюджет почти $50 млн, в том числе грантовая составляющая в размере $13 млн (остальная сумма будет предоставлена бенефициариям проекта в виде технической помощи на исследования, обучение и трансферт технологий, интеллектуальную поддержку экспорта агропродовольственной продукции на новые рынки, организацию деловых миссий, участие в международных выставках и т.п.). Поддержка по линии PCRR/USAID будет направлена в сферы производства фруктов, овощей, меда и продуктов пчеловодства, винограда и вина, а также сельского туризма, связанного с перечисленными секторами агробизнеса.

В ходе недавней презентации PCRR директор представительства USAID Moldova Скотт Хохландер отметил, что проект будет способствовать консолидации цепочек производства и маркетинга агропродовольственных продуктов с высокой добавленной стоимостью и, за счет этого, повышать отдачу от каждого гектара сельхозземель. Также проект призван смягчить для сельской местности Молдовы последствия в связи с оттоком трудоспособного населения, пандемии COVID-19 и войны в соседней Украине.

Детальная рабочая повестка проекта PCRR/USAID не определена. Однако уже объявлено, что одним из приоритетных ее пунктов станет поддержка производства бессемянных и ранних сортов столового винограда.