Это продолжение первой части материала о главных событиях плодоовощного бизнеса Узбекистана

6. Дорогие ягоды и нереализованные возможности ягодного бизнеса

Завершающийся год запомнился также высокими ценами на землянику садовую и малину. Земляника садовая появилась на оптовых рынках в 20-х числах апреля по средней цене 60 000 сум/кг ($5,7), что в 3 раза превышало прошлогодние уровни. Спустя две недели оптовые цены снизились до 25 000 сум/кг ($2,4), но и этот уровень был в 2 раза выше, чем на аналогичную дату 2020 года. Завершился сезон земляники в первой декаде июня, и к тому времени оптовые цены опустились лишь до 20 000 сум/кг ($1,9), что на 30% дороже цены аналогичного периода 2020 года.

Первые крупные партии малины появились на оптовых рынках Узбекистана в начале июня, а завершился сезон в середине ноября. Средние оптовые цены колебались в диапазоне 21 000 – 55 000 сум/кг (от $2,0 до $5,2). В течение всего сезона-2021 разрыв средних оптовых цен от прошлогодних уровней был довольно существенным: по сравнению с 2020 годом – оптовые цены были на 20-65% выше, а в сравнении с 2019 годом – в 2-3 раза. Однако такой рост цен был довольно скромным по сравнению с тем, как выросли цены на малину на мировом рынке, где она продаётся, преимущественно, в замороженном виде.

На фоне таких высоких цен, в 2021 году Узбекистан впервые начал импорт малины из Таджикистана, подняв цены на эту ягоду в соседней стране.

Однако, несмотря на высокие цены, в 2021 году была осуществлена первая историческая поставка замороженной малины из Узбекистана на рынок России. Всего за август-сентябрь 2021 года Узбекистан экспортировал в Россию 83 тонны замороженной малины.

Аналитики EastFruit неоднократно отмечали, что Узбекистан практически игнорирует возможности в ягодном бизнесе, несмотря на прекрасный климат и наличие рабочей силы, которое сдерживает расширение производства малины в других странах. Но, похоже, ситуация в стране начинает меняться: осенью 2021 года в Ферганском районе Ферганской области Узбекистана начались работы по закладке новых малиновых плантаций, общая площадь которых составит 300 гектаров. Таким образом, Узбекистан присоединяется к малиновому буму, который сейчас отмечается во многих странах.

Будем надеяться, что высокие цены на землянику и малину станут сигналом для узбекских инвесторов, которые игнорируют этот выгоднейший и наиболее быстрорастущий сегмент мирового плодоовощного рынка.

7. Новые тренды в экспорте плодоовощной продукции

Аналитики EastFruit отмечают очень важную и долгожданную тенденцию в международной торговле плодоовощной продукцией Узбекистана — в 2021 году объемы экспорта замороженных овощей и фруктов выросли более чем в 2 раза по сравнению с показателями 2020 года. Более того, в структуре экспорта замороженных фруктов произошло смещение в сторону продуктов более высокой ценовой категории.

По предварительным данным, в 2021 году Узбекистан экспортировал 12,1 тыс. тонн замороженных овощей на сумму $9,3 млн., что в 2 раза больше в натуральном выражении и 2,3 раза больше по сумме экспортной выручки по сравнению с показателями 2020 года. Что касается замороженных фруктов, то объем экспорта продукции в этой категории составил 5,8 тыс. тонн на сумму $7,6 млн., что в 2,1 раза больше в натуральном выражении и в 2,5 раза больше по сумме выручки в сравнении с показателями 2020 года. О структуре экспорта замороженных овощей и фруктов из Узбекистана EastFruit писал в конце октября 2021 года.

В 2021 году Узбекистан также резко увеличил объем экспорта арахиса. В натуральном выражении экспорт этой продукции на 67% превысил показатель 2020 года и был в 2 раза выше, чем в 2019 году. По предварительным данным, в 2021 году Узбекистан экспортировал 21,7 тыс. тонн арахиса на сумму $23 млн. При этом наибольший прирост экспорта арахиса из Узбекистана наблюдается в Китай. До 2020 года поставки этой продукции на китайский рынок отсутствовали, но в 2020 году было поставлено 400 тонн, а в 2021 году Узбекистан увеличил экспорта арахиса в эту страну 5,5 раз по сравнению с 2020 годом! И потенциал роста поставок арахиса в Китай действительно очень высокий. Более подробно о структуре экспорта арахиса по основным странам-импортерам читайте в материале EastFruit от 17 декабря 2021 года.

В последние годы фермеры Узбекистана активно наращивают площади гранатовых плантаций. По оценкам экспертов EastFruit, исходя из планов по закладке новых плантаций и с учетом существующих, в ближайшие 5-10 лет годовой объем производства граната в республике может достигнуть как минимум 600 тыс. тонн. Очевидно, что такой объем граната внутренний рынок вряд ли сможет «переварить» и ставка сделана на наращивании экспорта этой продукции.

Как показывает статистика, заметные успехи в увеличении экспорта узбекского граната уже есть – второй год подряд растут объемы отгрузок граната нового урожая на внешние рынки. Сезон экспорта граната из Узбекистана стартует с августа (начало сбора урожая ранних сортов в конце июля) и завершается в феврале-марте следующего года. Таким образом, большая часть сезона 2021/2022 уже позади. По предварительным данным, с августа по декабрь 2021 года Узбекистан экспортировал 14,7 тыс. тонн граната на сумму $10,9 млн., что на 32% больше в натуральном выражении по сравнению с аналогичным периодом 2020 года и на 50% больше, чем в августе-декабре 2019 года.

В конце марта 2021 года аналитики EastFruit представили подробный анализ плюсов и минусов нового стратегического приоритета во фруктовом секторе страны – наращивания производства граната. Этот материал активно цитировали СМИ Китая, поскольку эта страна является крупнейшим импортером граната в мире. Вместе с Гонконгом Китай импортирует эту продукцию на сумму более $ 1 млрд в год.

8. Рост потребления бананов в Узбекистане

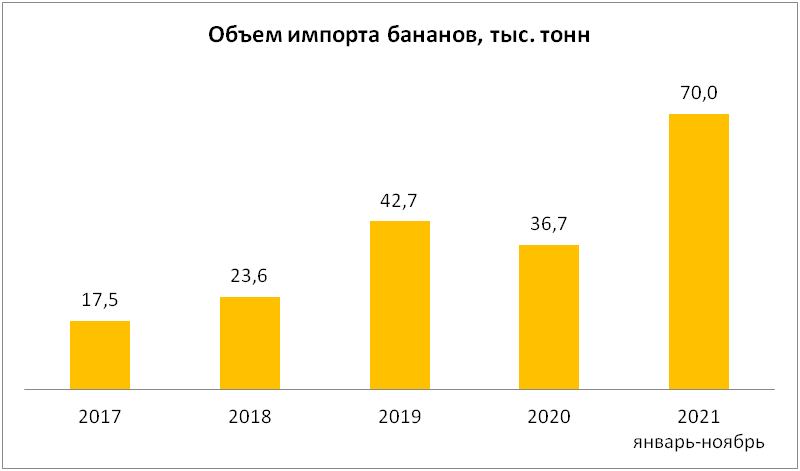

За 11 месяцев 2021 года Узбекистан импортировал в 2,2 раза больше бананов по сравнению с аналогичным периодом 2020 года. Более того, объем импорта этого продукта за рассматриваемый период почти в 2 раза превысил годовой объем импорта за прошлый 2020 год и оказался на 64% больше, чем за весь 2019 год.

Аналитики EastFruit выделяют три причины продолжения растущего тренда и столь солидного прироста потребления бананов в Узбекистане в 2021 году:

Во-первых, влияние слухов – дискредитировавших бананы в период начала пандемии коронавируса, вероятно, в 2021 году сошли на нет. Вторая причина — это сравнительно высокие цены на многие виды косточковых фруктов и в целом на плодоовощную продукцию в Узбекистане из-за погодных аномалий, наблюдавшихся в 2021 году. По сравнению с абрикосом, черешней – как минимум в первой половине сезона, яблоком – ранних и среднеспелых сортов и грушей в течение всего сезона, в 2021 году банан оказался относительно недорогим фруктом. Третья причина – это расширение сетей супермаркетов, которые имеют очень важное влияние на торговлю бананами в стране. Для супермаркетов банан является очень удобным продуктом, т.к. они могут импортировать его напрямую круглый год и выставлять в продажу дешевле, чем продавцы на рынках за счёт большого объёма и возможности возврата НДС. Поэтому банан является наиболее продаваемым фруктом в супермаркетах Узбекистана. Соответственно, по мере роста количества магазинов сетей супермаркетов в стране, потребление бананов будет расти.

Напомним, что ранее Узбекистан входил в категорию стран с ультранизким потреблением бананов. Жители Узбекистана потребляли по итогам 2019 года всего лишь 700 граммов или около пяти штук бананов за год на человека. Подробный анализ потребления бананов по странам мира и нашего региона в частности можно посмотреть здесь. Похоже, что по итогам 2021 года, несмотря на резкий относительный рост потребления бананов в Узбекистане, его позиции в этом мировом рейтинге существенно не изменятся.

9. Масштабное льготное финансирование, субсидии и новая система развития плодоовощного сектора

В течение 2021 года EastFruit регулярно освещал новые инициативы правительства Узбекистана по стимулированию производителей плодоовощной продукции, поддержке данной отрасли субсидиями, льготным финансированием и внедрению новых механизмов. Ниже перечислим основные инициативы 2021 года, имеющие важное значение в развитии плодоовощного сектора экономики.

В начале июня 2021 года EastFruit писал о создании в регионах Узбекистане современных тепличных хозяйств на основе государственно-частного партнерства. Жилищно-тепличные комплексы будут строить в Узбекистане на низкоурожайных землях, чтобы инициативное население, желающее заниматься тепличным хозяйством, могло жить и работать компактно. Один такой жилищно-тепличный комплекс будет площадь не менее 20 соток. В рамках такого партнерства государство выделит под комплексы земельные площади, обеспечит прокладку коммуникаций сетей (газа, воды, электрической энергии, внутренних дорог) к жилищно-тепличным комплексам и предоставит льготы.

В конце августа стало известно, что государство направит в общей сложности $100 млн. для целевого финансирования проектов по созданию современных теплиц. Однако при этом тепличная отрасль страны продолжает иметь проблемы с доступом к газу, поэтому, периодически, вынужденно загрязняет окружающую среду, что негативно отражается на здоровье населения. Поэтому было бы неплохо увидеть и какие-то решения этих очень насущных для отрасли проблем.

В конце октября 2021 года EastFruit сообщил о конкретных мерах государственной поддержки и стимулирования производителей плодоовощной продукции, внедрение и реализация которых предусматривается с начала 2022 года. Они включают в себя льготное финансирование, страхование урожая овощей и фруктов от погодных рисков, субсидии для модернизации сельхозтехники, льготы при импорте оборудования, их комплектующих и запчастей, а также льготы на посадку новых устойчивых к болезням сортов сельскохозяйственных культур и внедрения водосберегающих технологий. В середине ноября 2021 года стало известно, что в 2022 году Узбекистан направит почти $400 млн. на поддержку плодовоовощной отрасли.

24 ноября 2021 объявлено о внедрении новой системы развития плодоовощной отрасли Узбекистана, основу которой составит усиление роли кластеров, внедрение новых механизмов кооперации, финансирования производителей плодоовощной продукции и расширения оказания агроуслуг. В частности, в 2022–2025 годах будет осуществлен поэтапный возврат в резерв 200 тысяч гектаров низкорентабельных посевных площадей, высвобожденных из-под хлопка и зерна. Из них, в 2022 году планируется предоставить населению 80 тыс. гектаров земель для производства плодоовощной продукции. Подробно об этом читайте материалах EastFruit от 30 ноября и 18 декабря 2021 года.

Мы хотели бы отметить, что большинство этих решений направлены на наращивание объёмов производства продукции. А это прямой путь к сокращению доходов производителей, если не позаботиться о её реализации. Поэтому хотелось бы видеть инициативы, по решению таких проблем, как модернизация и улучшение сортового состава выращиваемых в стране фруктов, улучшение инфраструктуры хранения, доработки и упаковки плодоовощной продукции и, конечно же, повышение эффективности её маркетинга. Ведь мы неоднократно уже обращали внимание на тревожную тенденцию падения экспорта овощей и фруктов из Узбекистана уже в течение двух лет кряду на фоне продолжающегося роста площадей.

10. Новые игроки на рынке ритейла

2021 год запомнился активной экспансией иностранных сетей супермаркетов на рынок Узбекистана. В этом году в Узбекистан пришли два иностранных ритейлера – крупнейшая розничная сеть Казахстана Magnum Cash&Carry и российская сеть дискаунтеров “Доброцен”. Открытие первых магазинов обоих ритейлеров в Узбекистане состоялись в последний месяц уходящего года.

Magnum в Узбекистане

Казахстанская сеть Magnum Cash&Carry готовилась к выходу на узбекский рынок около двух лет, тщательно изучая его схожесть с рынком Казахстана и местные особенности. Наконец, 11 декабря 2021 года в обновлённом ТЦ Integro в Ташкенте открылся первый в Узбекистане гипермаркет Magnum. В торговом зале площадью 5000 кв. м. было представлено 20 тысяч товаров из ассортиментного ряда ведущих производителей из Узбекистана, Казахстана и других стран — от продуктов питания, бытовой химии до непродовольственных товаров. Отдельное внимание Magnum уделяет категории свежих овощей и фруктов. В ассортименте есть овощи и фрукты даже из таких стран, как Бразилия, Италия, Китай, Колумбия, США, Турция, и, конечно же, местная плодоовощная продукция.

Спустя всего неделю, 18 декабря 2021 года, состоялось открытие второго магазина сети Magnum в Узбекистане, расположенной в этом же городе, но в другом районе столицы страны. В первый год развития в Узбекистане казахстанский ретейлер планирует инвестировать около $20 млн долларов США и в 2022 году открыть ещё два гипермаркета и несколько супермаркетов.

Magnum Cash & Carry – крупнейшая торгово-розничная сеть Казахстана. Первый магазин был открыт в 2007 году в Алма-Ате. К концу 2021 года компания планировала довести количество магазинов до 197 магазинов в 11 городах Казахстана. Общая торговая площадь сети – 220 тыс. кв. м, в среднем этот показатель прирастает год к году на 30%. Сеть оперирует в четырех форматах – express, daily, супермаркет и гипермаркет, ассортимент – 35–40 тыс. SKU с учетом сезонности.

«Доброцен» — 4 магазина за один месяц

18 декабря 2021 года в городе Бухара свои двери открыл первый в Узбекистане магазин российской розничной сети «Доброцен», где были представлены более 1500 наименований продуктов питания, бытовой химии и непродовольственных товаров. 25 декабря 2021 сеть «Доброцен» открыла еще три магазина в других городах Узбекистана – в Ташкенте, Карши и Маргилане. Таким образом, количество магазинов сети «Доброцен» в Узбекистане уже достигло 4 шт.

По состоянию на август 2021 года, российская розничная сеть «Доброцен» насчитывала 400 магазинов. За рубежом сеть «Доброцен» присутствует лишь в двух странах, кроме Узбекистана: в 2019 году открыла первый магазин в Беларуси, а в конце апреля 2021 года – в Казахстане.

Особенностью розничной сети «Доброцен» является работа в формате магазина-склада без деления на торговый зал и хранилище, с выкладкой товаров не на полках, а непосредственно на паллетах (складских поддонах). В ассортименте ритейлера около 1200 наименований наиболее востребованных продуктов питания высокого качества и бытовых товаров повседневного спроса по максимально низким ценам.

Бонус – прибыльные инвестиционные ниши плодоовощного бизнеса Узбекистана, которые пока что не используются

Узбекистан продолжает оставаться в стороне от мировых трендов плодоовощного бизнеса, делая акцент на традиционные культуры и традиционные сорта традиционных культур. Это удобно, но, с другой стороны, пока другие страны зарабатывают хорошие деньги и реинвестируют их в развитие плодоовощного сектора своих стран, Узбекистан эти возможности теряет. Кстати, для Узбекистана крайне важно делать ставку на трендовые и дорогие товары, потому что страна расположена далеко от основных рынков сбыта и не имеет выхода к морю, поэтому транспортировка товаров Узбекистану обходится дороже, чем конкурентам.

Поэтому мы приведём своеобразный рейтинг тех прибыльных ниш, которые упустил или упускает Узбекистан несмотря на то, что мог бы ими воспользоваться.

Голубика – самая дорогая и трендовая ягода, которую, кстати, Узбекистан импортирует всё в больших объёмах, могла бы приносить сотни миллионов долларов экспортной выручки стране. Перу, например, зарабатывает на экспорте голубики $1 млрд долларов США в год. Подробнее об этом читайте здесь.

Орехи: фисташка, миндаль, фундук, грецкий орех – Узбекистан имеет очень благоприятные условия для возделывания большинства видов орехплодных культур, но практически не использует эти возможности. Например США, где производство орехов сосредоточено в похожем по климату регионе штата Калифорния, ежегодно экспортирует орехов приблизительно на $9 млрд! Если учесть, что внутренний рынок ореха в США тоже огромен, можно себе представить, сколько потенциально мог бы на орехах заработать Узбекистан, где, кстати, нет проблем с рабочей силой, в отличие от США! В нашем канале на YouTube есть плейлист «Орехи», где много видео о том, как выращивают, убирают и дорабатывают различные виды орехов в США и Грузии, а также видео презентаций ведущих мировых экспертов-ореховодов.

Ягоды: Узбекистан может экспортировать традиционные ягоды, такие как земляника садовая, малина, ежевика и другие практически круглогодично, благодаря эффективному использованию климатических зон и технологиям закрытого грунта. Ягоды находятся на пике трендов здорового питания, и их становится всё больше. Также огромными темпами растёт сегмент заморозки ягод. Испания зарабатывает на экспорте ягод $1,5 млрд в год, Польша – около $700 млн (приблизительно столько же, сколько Узбекистан на экспорте всех овощей и фруктов вместе взятых), а Узбекистан, с прекрасным климатом и дешёвой рабочей силой, не зарабатывает почти ничего. Даже в Таджикистане этот сегмент развивается быстрее и успешнее. Поэтому здесь тоже есть множество возможностей.

Киви — является одной из наиболее прибыльных культур для фермеров стран, которые выращивают этот фрукт. Например, в Италии многие фермеры выкорчёвывают виноградники и заменяют их плантациями киви. Мировая торговля киви растёт высокими темпами. Из стран региона, успешнее всего развивает этот сектор Грузия, которая даже экспортирует свой киви в Японию – самый дорогой и требовательный рынок в мире! В Узбекистане производство киви тоже растёт, но, увы, промышленных плантаций практически нет, а зря. Об особенностях выращивания киви в Узбекистане из опыта садовода-любителя, мы писали в этом материале.

Авокадо – самый быстрорастущий сегмент плодоовощной торговли мира. Авокадо, по предварительным оценкам, вполне успешно можно выращивать в Узбекистане. Мексика получат около $3 млрд долларов в год выручки от экспорта авокадо. В Грузии уже заложена первая коммерческая плантация авокадо. Анализ же регионального рынка авокадо можно прочитать здесь.

Спаржа – этот продукт тоже находится в тренде здорового питания. Спрос на него во всём мире, в том числе и в России, быстро растёт. Узбекистан мог бы этим воспользоваться, учитывая климатические преимущества. Подробнее о возможностях Узбекистана в выращивании спаржи мы писали в этом материале.

На самом деле даже в традиционных для Узбекистана секторах плодоовощного бизнеса множество ниш. Ведь, например, та же качественная крупноплодная черешня, правильно охлаждённая, упакованная и поставленная в Китай, может обеспечить в 10 раз более высокую выручку, чем черешня, выращенная традиционным способом и экспортированная на рынок России. Кстати, сравнить эти подходы можно, посмотрев два наших видео: «Традиционная черешня Узбекистана» и «Ультра-современные технологии черешни в Узбекистане».

Подобные аналогии можно провести и в других сегментах. Однако мы надеемся, что Узбекистан начнёт делать акцент на трендовых и дорогих продуктах, а также на их высоком качестве, чтобы обеспечить рост экспортной выручки и благосостояния для всех причастных к этой отрасли.

Если мы что-то упустили из важных трендов, будем благодарны за дополнения в комментариях к этому материалу.