Плодоовощной бизнес является одним из самых рискованных видов деятельности по сравнению с другими отраслями экономики, и погодные условия – будучи совершенно непредсказуемым фактором, оказывают огромное влияние на результаты деятельности участников этого рынка. Аномальные холода, наблюдавшиеся в Узбекистане в первый же месяц завершающегося года, нанесли огромный ущерб урожаю тепличных овощей, отодвинули сроки посадки и посева ранних овощей, стали причиной гибели значительной части деревьев во фруктовых садах. Этот неблагоприятный сюрприз погоды во многом предопределил динамику основных видов плодоовощной продукции в Узбекистане в течение всего 2023 года.

Какие значимые события завершающего года можно отметить? Чем запомнился этот год участникам плодоовощного бизнеса Узбекистана и потребителям плодоовощной продукции на внутреннем рынке страны?

Аналитики EastFruit подводят итоги 2023 года в плодоовощном бизнесе Узбекистана.

1. Погодные аномалии и их последствия

Январские заморозки и их последствия стали темой номер 1 завершающегося года, которые оказали огромное влияние на многие аспекты деятельности производителей овощей и фруктов, трейдеров и переработчиков, конечных потребителей овощей и фруктов на внутреннем рынке страны.

Первый же месяц 2023 года выдался аномально холодным для этого региона: 10-16 января 2023 года в Узбекистане температура воздуха в столице страны днём опускалась до –13 градусов по Цельсию, а ночью до –17 градусов. Начиная с 17 января, наметилось потепление, но весьма постепенно, вплоть до 25 чисел января, температура днём была немногим выше нуля, а ночью опускалась до –7 градусов по Цельсию.

По степени влияния январских заморозков на плодоовощной сектор экономики страны, последствия этих погодных аномалий оказались куда более масштабными, чем погодные сюрпризы в зимние месяцы и начале весны 2021 года, которые тогда нанесли огромный ущерб урожаю косточковых видов фруктов и миндаля.

Потери урожая тепличных овощей

Январские аномальные холода стали главным катализатором стремительного роста цен на свежие томаты и сладкий перец в Узбекистане вплоть до конца марта и одной из причин сохранения рекордно высоких цен на тепличные огурцы до конца февраля 2023 года.

Во время заморозков давление газа во многих тепличных комплексах существенно снизилось, поскольку в этот период в целом по стране наблюдался дефицит природного газа. Соответственно, в этих теплицах резко снизилась температура – значительно ниже допустимых норм для растений помидора, что привело к их гибели. По приблизительным оценкам участников рынка, потери урожая помидоров в среднем по стране составили от 50% до 70%.

Ситуация со сладким перцем и огурцом обстояла примерно так же, поскольку температура в теплицах во время аномальных холодов была значительно ниже и для этих культур.

В результате резкого сокращения объёмов предложений по тепличным овощам на внутреннем рынке, цены на них «взлетели» так, что к концу марта — началу апреля 2023 года оптовые цены на тепличные томаты в 2 раза превышали прошлогодние уровни, а цены на тепличный сладкий перец сравнялись с ценами на мясо.

Что касается динамики цен на тепличные огурцы, оптовые цены на эту продукцию были на рекордно высоком уровне еще до наступления заморозков – в среднем 1,5-2 раза превышали прошлогодние уровни. Потеря части урожая огурцов в теплицах из-за январских заморозков не привела к дальнейшему росту оптовых цен, что объясняется весьма ограниченным спросом со стороны потребителей при этих рекордно высоких уровнях цен на огурцы. Вероятно, попытка поднять цены на огурцы производителями и трейдерами привела к значительному сокращению спроса на эту продукцию. Оптовые цены на огурцы в Узбекистане сохранялись на рекордно высоких уровнях вплоть до конца февраля 2023 года.

Стоит отметить, тепличные помидоры являются одной из основных экспортных позиций Узбекистана в плодоовощном сегменте. Однако стремительный рост цен на тепличные томаты из-за январских аномальных холодов является главной причиной значительного падения экспорта этой продукции в первом квартале 2023 года. По данным торговой статистики, с 1 января по 31 марта 2023 года объём экспорта свежих томатов составил 11,9 тыс. тонн, что в 1,6 раз меньше, чем в аналогичном периоде прошлого года.

Рекордно высокие цены на огурец в январе и феврале 2023 года также привели к резкому снижению объёмов экспорта этой продукции. С начала января по конец февраля уходящего года Узбекистан экспортировал 1,6 тыс. тонн свежих огурцов, что в 2,3 раза меньше, чем в аналогичном периоде 2022 года.

Лук замёрз

С началом январских заморозков, слово “незамерзший” стало основной характеристикой качественного лука репчатого, рекламируемого фермерами и трейдерами. При этом покупатели в первую очередь проверяли партии лука именно на предмет наличия подмороженной продукции. К сожалению, лук в Узбекистане в зимний период далеко не весь и не всегда хранится в оптимальных для сохранения качества условиях. Приспособленные для этого склады не только не оснащены оборудованием для сохранения стабильной температуры воздуха, но, зачастую, даже не имеют минимальной термоизоляции. Более того, часть лука в Узбекистане хранилась вообще лишь под навесами для защиты от дождя.

И хотя температура воздуха зимой в большинстве регионов Узбекистана крайне редко надолго опускается ниже 10 градусов мороза по Цельсию, но периодически, как показал опыт января 2023 года, это всё-таки происходит. В результате того, что почти во всех регионах Узбекистана аномально низкие температуры продержались около недели, лук при такой температуре просто замёрз, после чего такую продукцию можно было лишь утилизировать, поскольку она не пригодна после оттаивания для реализации на какие-либо цели и будет очень быстро портиться.

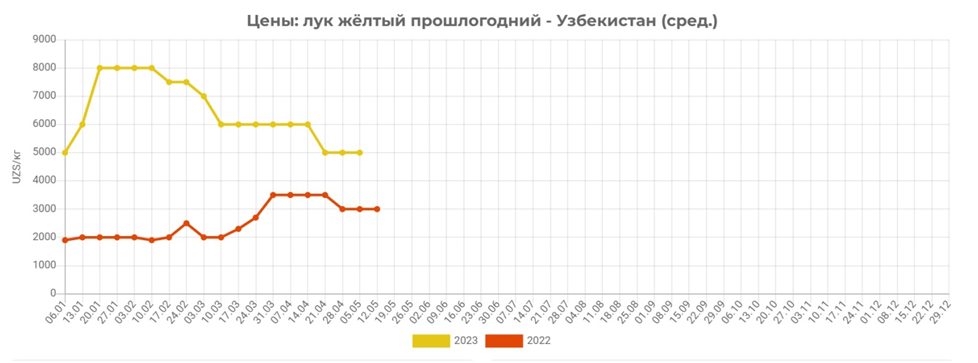

Потери запасов лука вследствие морозов уменьшили и без того ограниченное предложение этой продукции на рынке. Дело в том, что к тому моменту у производителей и трейдеров лука репчатого имелись запасы прошлогоднего урожая, а в 2022 году объем производства лука репчатого в Узбекистане был меньше по сравнению с предыдущими годами, о чём мы писали в материале об итогах 2022 года. К ограниченному предложению лука на внутреннем рынке добавился еще фактор внешних рынков, т.е. активный спрос на узбекский лук со стороны импортёров. В результате, в течение всего 2022 года оптовые цены на лук в Узбекистане превышали уровни предыдущего от 1,5 до 4 раз!

Если к началу январских заморозков оптовые цены на лук репчатый в Узбекистане в 2,6 раз превышали прошлогодние уровни, то в результате потери части запасов этой продукции этот разрыв увеличился до 4 раз.

При этом с 1 по 15 января 2023 года ни одной тонны лука репчатого не было отгружено на экспорт просто потому, что внутренние цены на лук в Узбекистане уже и так были слишком высоки. Более того, в первой половине января завершающегося года Узбекистан стал чистым импортёром лука репчатого. По оценкам аналитиков EastFruit, за этот период было импортировано свыше 5 тыс. тонн лука репчатого, в подавляющей большей части – из Казахстана.

Однако, к середине января 2023 года Казахстан уже рассматривал вопрос о введении ограничений на экспорт этой продукции, опасаясь роста цен на внутреннем рынке из-за ажиотажного спроса на внешних рынках. Кроме того, такие же аномально низкие температуры наблюдались и в самом Казахстане, и в этой стране тоже были потери части запасов лука. Принятия подобного решения пришлось ждать совсем недолго, 17 января 2023 года правительство Казахстана объявило о запрете экспорта лука репчатого сроком на 3 месяца с целью предотвращения массового вывоза лука из страны и стабилизации цен на внутреннем рынке.

Спустя несколько дней, 20 января 2023 года Узбекистан также объявил о временном ограничении на экспорт лука и стал второй страной в Центральной Азии, запретившей экспорт этой продукции. Вскоре этот список пополнили и другие страны этого региона: в конце января – Таджикистан и начале февраля – Кыргызстан.

При этом для стабилизации цен на лук репчатый на внутреннем рынке Узбекистан продолжил импортировать эту продукцию до начала массовой уборки нового урожая лука. По мнению аналитиков EastFruit, поставки этой продукции на узбекский рынок осуществлялись из россии.

Однако последствия январских погодных сюрпризов для рынка лука репчатого стран Центральной Азии не ограничились потерей части запасов прошлогоднего урожая, последующим резким ростом цен и чередой запретов на экспорт этой продукции почти из всех стран региона. Аномально низкие температуры также серьезно повлияли на сроки созревания нового урожая – раннего озимого лука. Январские морозы полностью уничтожили побеги лука репчатого, образовавшиеся с августа-сентября по январь месяц. Для формирования новых побегов и их развития требовалось еще время, а это в свою очередь, привело к увеличению сроков созревания лука примерно на 10-15 дней. Соответственно, на этот же срок сдвинулось начало уборки урожая раннего озимого лука весной 2023 года. В итоге, примерно в 25-х числах марта 2023 года фермеры Сурхандарьинской области Узбекистана – самого южного региона страны — приступили к сбору урожая раннего озимого лука репчатого. Незадолго до этого, правительство Узбекистана отменило ограничение на экспорт лука с 15 марта 2023 года.

Хотя массовый экспорт раннего озимого лука стартовал во второй декаде апреля, Узбекистан продолжил импортировать лук прошлогоднего урожая по май месяц включительно. Всего за январь-май 2023 года страна импортировала 45,8 тыс. тонн лука репчатого, что стало рекордным показателем импорта этой продукции в Узбекистан.

Примечательно, что 2023 год стал успешным также и для экспортёров этой продукции – с момента снятия ограничений экспорт лука репчатого по конец нынешнего года, Узбекистан экспортировал если не рекордный, то близкий к рекордным значениям объём этой продукции. Но, об этом речь пойдет во второй части материала об итогах 2023 года в плодоовощном бизнесе Узбекистана.

Замёрзли также капуста и морковь

Производители капусты белокочанной также понесли огромные потери из-за январских заморозков. В Узбекистане посадка рассады озимой капусты белокочанной осуществляется в основном в августе и в зависимости от сорта и срока ее вегетации, урожай этой продукции убирают, начиная с ноября по апрель месяц следующего года. Условно говоря, урожай ранних сортов убирают в ноябре-декабре, среднеспелых – январе-феврале и поздние – марте и начале апреля следующего года.

Урожай среднеспелых сортов, сроки уборки которых приходится на январь – серьезно пострадал от аномальных морозов. Из-за продолжительного воздействия низких температур подавляющая большая часть еще не убранного к тому времени урожая белокочанной капусты на полях просто замерзла. С наступлением существенного потепления в конце января и начале февраля замерзшая продукция на полях начала уже гнить. По информации фермеров самого южного региона Узбекистана – Сурхандарьинской области, являющего одним из основных регионов страны по производству «августовской» капусты белокочанной, потери урожая среднеспелых сортов составили около 80%-90%.

Вполне очевидным следствием столь существенного сокращения объемов предложений капусты белокочанной на внутреннем рынке страны стал резкий рост цен на нее. За период с середины ноября 2022 года – когда начался сбор урожая ранних сортов «августовской» капусты, по конец первой декады февраля 2023 года – когда уже полностью отступили холода, средняя розничная цена этой продукции в столичных супермаркетах выросла с 2400 сум/кг ($0,21) до 6000 сум/кг ($0,53), т.е. в 2,5 раза.

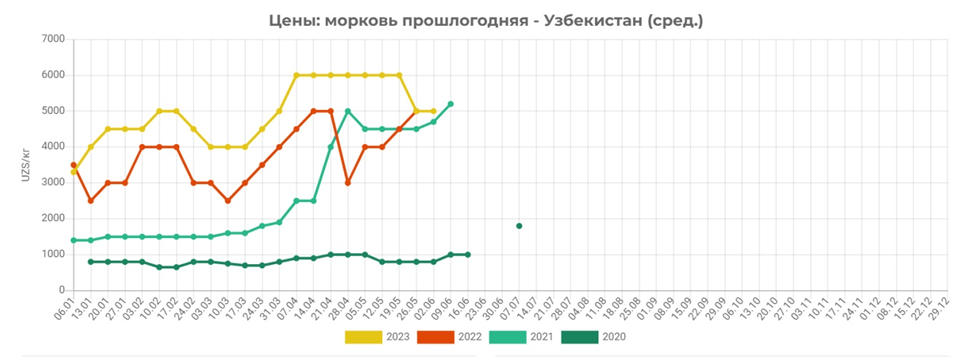

В южных регионах Узбекистана часть позднеспелой моркови, урожай которой обычно убирают в октябре-ноябре, находится в земле, и фермеры выкапывают необходимые объёмы по мере их реализации. Это дешёвый и качественный способ хранения моркови, если нет сильных морозов. Однако, в нынешнем году, в результате продолжительного воздействия аномально низких температур во второй декаде января, часть запасов моркови, хранившихся в земле, также замерзла, что в свою очередь, привело к сокращению объёмов предложений прошлогодней моркови на внутреннем рынке. Оптовые цены на эту продукцию были рекордно высоки вплоть до середины мая завершающегося года.

Уборка урожая раннего картофеля значительно «сдвинулась»

Уборка урожая раннего картофеля значительно «сдвинулась»

Январские морозы привели также к значительной задержке времени посадки картофеля. Известно, что первые оптовые партии картофеля обычно поступают на внутренний рынок из южных регионов Узбекистана, поскольку в силу климатических условий посадка этой культуры на юге страны осуществляется в конце января – начале февраля.

Но в этом году посадка картофеля в самом южном регионе Узбекистана – в Сурхандарьинской области стартовала в конце второй декады и начале третьей декады февраля, примерно на три недели позже, чем в прошлом году. Соответственно, уборка урожая картофеля «сдвинулась» на такой же срок и оптовые партии раннего картофеля появились на рынках на три недели позже, чем в 2022 году.

Еще в начале марта аналитики EastFruit прогнозировали увеличение объемов импорта этой продукции в первой половине 2023 года, из-за значительной задержки уборки урожая раннего картофеля. Как ожидалось, в первые пять месяцев 2023 года Узбекистан обновил рекорд по импорту картофеля.

Рекордно высокие цены на виноград, хурму и гранат

Пожалуй, самым масштабным последствием январских морозов стали потери во фруктовых садах – продолжительное воздействие аномально низких температур привели к гибели значительной части виноградников, деревьев в хурмовых и гранатовых садах, что нанесло огромный ущерб урожаю этих фруктов. Вследствие, цены на эти фрукты в сезоне 2023 года были рекордно высокими. Отметим, что виноград и хурма – важнейшие позиции в экспорте Узбекистана в плодоовощном сегменте, а гранат был одной из динамично растущих позиций за последние несколько лет.

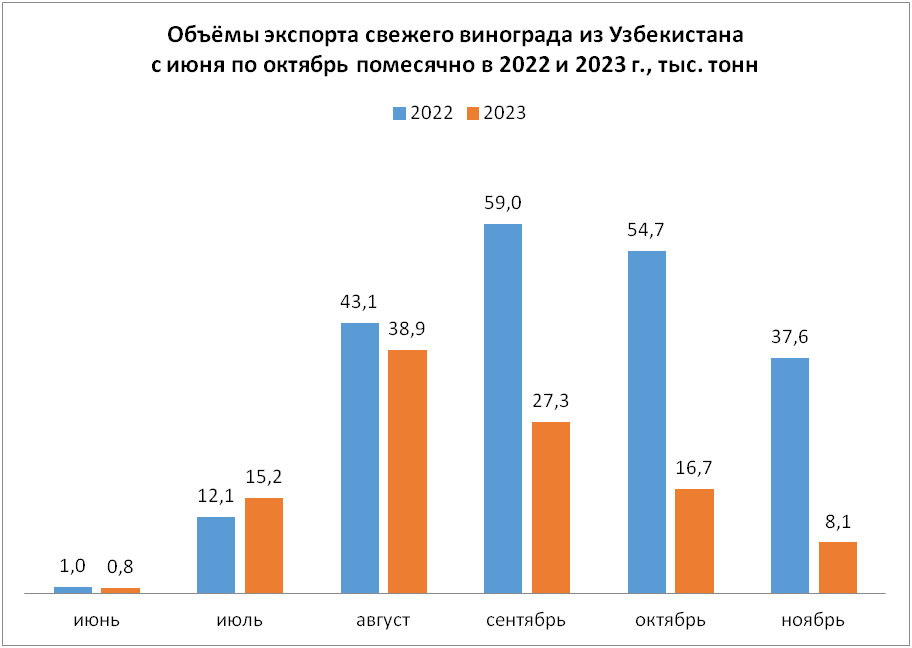

О ценовых рекордах винограда EastFruit писал неоднократно. В частности, в третьей декаде сентября 2023 года – в самый разгар сезона оптовые цены на один самых популярных на внутреннем рынке сортов винограда «Кишмиш» в 2,6 раз превышали уровни аналогичного периода 2022 года. Оптовые цены на другие сорта винограда как минимум в два раза превышали уровни аналогичного периода предыдущих лет. Вполне ожидаемым следствием рекордно высоких цен стало резкое снижение экспорта этой продукции.

В нынешнем году сезон экспорта столового винограда из Узбекистана стартовал в первой половине июня с отгрузкой на внешние рынки первых партий ранних сортов, примерно в то же время, как в прошлом году. Массовый экспорт начался в июле, как свидетельствуют данные в диаграмме ниже.

Несмотря на то, что в июле нынешнего года объём экспорта узбекского винограда оказался больше, чем в аналогичном периоде прошлого года, уже в августе 2023 года – когда сезон экспорта вошёл в активную фазу, объём отгрузок этой продукции на внешние рынки оказался на 10% ниже, чем в аналогичном месяце прошлого года. Начиная с сентября 2023 года объёмы экспорта узбекского винограда стали падать и оказались в разы меньше, чем в соответствующих месяцах 2022 года. Это объясняется тем, что, начиная с третьей декады августа, разрыв между уровнями оптовых цен текущего и прошлого года стал резко увеличиваться.

По оценкам аналитиков EastFruit, за 6 месяцев с начала сезона экспорта – за июнь-ноябрь 2023 года, Узбекистан экспортировал 107 тыс. тонн свежего винограда, что почти в 2 раза меньше, чем в аналогичном периоде 2022 года.

Более подробно о последствиях январских погодных аномалий на урожай винограда в Узбекистане и Таджикистане читайте в развернутом материале «Виноградная катастрофа Таджикистана и Узбекистана – потери в сотни миллионов долларов!».

Нынешний сезон хурмы также отличался от предыдущих рекордно высокими ценами на эту продукцию. Обычно, это самый дешевый и самый доступный по цене фрукт для потребителя в период его массовой уборки. Однако, осенью 2023 года хурма переместилась в категорию дорогих фруктов среди тех, что выращиваются в Узбекистане. В разгар массовой уборки цены на хурму в Узбекистане примерно в 3 раза превышали прошлогодние уровни.

Оценки ущерба урожаю хурмы от январских заморозков сильно колеблется в зависимости от региона страны, но, по мнению участников рынка, в среднем по стране оценивается на уровне 50-60%, т.е. более, чем в два раза ниже по сравнению с прошлым годом. Во многих фермерских и дехканских хозяйствах аномальные холода привели к гибели плодоносящих деревьев хурмы. По прогнозам участников рынка, для восстановления объемов урожайности 2022 года понадобится как минимум 2-3 года.

В нынешнем году сезон экспорта хурмы из Узбекистана стартовал во второй половине августа с началом отгрузок ранних сортов этой продукции на внешние рынки. За период август-ноябрь 2023 года Узбекистан экспортировал 48,7 тыс. тонн свежей хурмы, что на 30% меньше, чем в аналогичном периоде прошлого года.

Более подробно о нынешнем сезоне экспорта узбекской хурмы читайте в материале EastFruit, опубликованном в конце октября 2023 года «Дорогая узбекская хурма: что будет с экспортом в предстоящие месяцы?».

В завершающемся году уборка урожая ранних сортов граната стартовала во второй декаде августа, и первые небольшие партии этой продукции производители отгружали по ценам на уровне 30 000 сум/кг ($2,5). К началу сентября цены снизились до 20 000 – 22 000 сум/кг ($1,65 – $1,81).

Для сравнения, в 2021 году уборка урожая граната стартовала в конце июля – начале августа, производители отгружали первые партии суперранних сортов по 12000 сум/кг ($1,13), но концу августа цены снизились в два раза и фермеры отгружали эту продукцию по 6000 сум/кг ($0,56).

Иначе говоря, в начале сезона-2023 цены на узбекский гранат были в 2,5-3 раза выше, чем в аналогичном периоде 2021 года.

В последующие месяцы, т.е. с сентября по декабрь 2023 года цены сохранились на рекордно высоком уровне – в 3-4 раз выше, чем в аналогичном периоде предыдущего года.

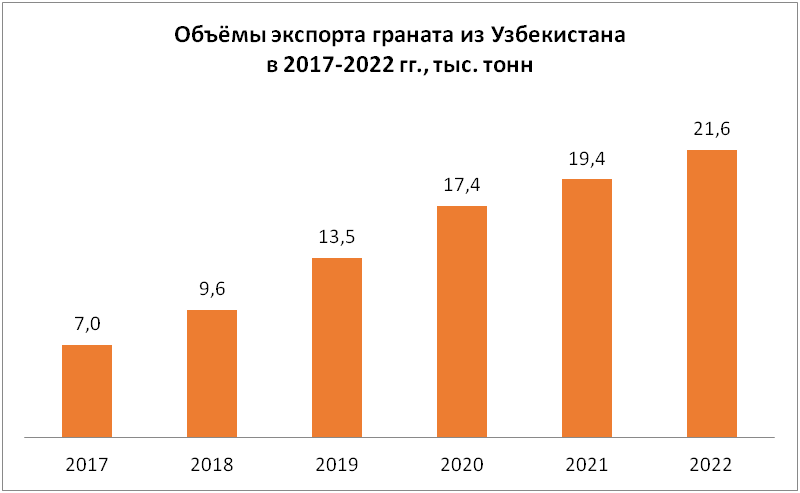

В отличие от винограда и хурмы, даже в разгар сезона ни одной тонны узбекского граната не было отгружено на внешние рынки. Узбекистан экспортирует сравнительно немного граната, но эта продукция является одной из динамично растущих позиций в экспорте страны в свежем плодоовощном сегменте за последние несколько лет. За период с 2016 по 2022 год объём экспорта этой продукции в натуральном выражении увеличился в 3 раза!

В начале октября 2023 года аналитики EastFruit прогнозировали, что по итогам нынешнего сезона объём поставок этой продукции на внешние рынки будет очень низким, если не нулевым. Как ожидалось, по состоянию на конец ноября экспорт узбекского свежего граната урожая 2023 года – так и отсутствовал.

Вторая часть материала о главных событиях в плодоовощном бизнесе Узбекистана в 2023 году доступна по этой ссылке.