По мнению экспертов EastFruit, пулинг складывающейся многоразовой пластиковой тары – это одна из наиболее прибыльных и совершенно свободных ниш и в продуктовой рознице в целом, и в плодоовощном бизнесе Грузии в частности. Она позволяет, с одной стороны, резко снизить и потери, и затраты всех участников рынка, а с другой – уменьшить негативное влияние на окружающую среду и значительно улучшить презентацию и свежесть товара.

После презентаций возможностей пулинга консультантом ФАО Федором Рыбалко на конференциях HortiTech Грузия, HortiTech Узбекистан и HortiTech Молдова, именно эта тема была признана участниками событий одной из наиболее интересных и перспективных.

Что такое пулинг? Если это слово по-прежнему кажется незнакомым, эксперты EastFruit подробно поясняли что такое пулинг в серии публикаций – очень советуем ознакомиться перед прочтением этого материала с тремя лонгридами: «Что такое пулинг, история возникновения, опыт ЕС и почему страны нашего региона обязательно к этому придут», «Практический опыт и история становления пулинга в Украине» и «История и опыт создания системы пулинга в Турции».

Итак, после того, как вопросы о том, что такое пулинг сняты, переходим к самому свежем опыту нашей команды – опыту первых попыток внедрения пулинга в Грузии.

В рамках Проекта “FAO/EBRD Cooperation — Climate—Smart Digital Solutions for Fruit and Vegetables Production” были внедрены экологичные логистические решения для участников грузинского плодоовощного рынка с целью дальнейшего расширения данных логистических решений в других странах.

Оценка рынка и общие условия для внедрения пулинга в Грузии

На подготовительном этапе был проведен анализ рынка транспортной тары для грузинской плодоовощной продукции, а также существующей цепочки поставок в розничных сетях и на оптовых рынках. По оценкам участников рынка, удельный вес розничных сетей в плодоовощной торговле, в зависимости от сезонности, регионов потребления и ассортимента составляет от 15 до 20%. В категории ягод и зелени удельный вес сетей супермаркетов не превышает 10% от общего объёма продаж. В то же время розничные сети ежегодно увеличивают продажи более чем на 20%, что создает новые возможности для профессиональных поставщиков плодоовощной продукции из Грузии.

При этом в процессе анализа рынка нам стало очевидно, что переход на пулинг складывающейся многоразовой пластиковой тары позволил бы участникам рынка Грузии существенно снизить издержки. Например, только на одних бананах, по нашим оценкам, можно было бы сэкономить до $2,2 млн долларов в год.

В каком состоянии был рынок тары для овощей и фруктов в Грузии до внедрения пулинга?

На грузинском рынке используются следующие виды транспортной тары для грузинской плодоовощной продукции:

- Одноразовый пластиковый ящик, как правило, черного цвета, который производится из вторичного полиэтилена. Основные размеры это 40*30*15 см, 50*30*20 см, 60*40*10 см. Одноразовый пластиковый ящик также является основным видом транспортной упаковки, используемой для экспорта грузинской плодоовощной продукции. Данный вид транспортной упаковки производится на нескольких предприятиях в Грузии, а также поступает на грузинский рынок вместе с импортной плодоовощной продукцией, в основном, из Турции и Ирана. Этот ящик, несмотря на свою «одноразовость», после продажи очень часто используется повторно.

В Грузии на оптовых рынках существует несколько предпринимателей, которые покупают вторичную упаковку, сортируют ее по размерам, формируют оптовые партии и продают. Стоимость нового ящика составляет $0,60 доллара США. Стоимость вторичной пластиковой упаковки в пунктах приемки вторичной тары составляет $0,45. Существует также практика, когда часть розничных сетей в Грузии возвращают своим поставщикам плодоовощной продукции одноразовый пластиковый ящик, но при этом в данной логистической схеме отсутствует идентификация данной транспортной упаковки в бухгалтерском учете розничной сети. Существует только упрощенный учет вторичной упаковки, переданной поставщику с распределительного центра розничной сети.

2. Банановый ящик (конечно, одноразовый) является также очень распространенным видом транспортной упаковки на грузинском рынке. При этом он используется повторно в нарушение всех санитарных норм. Стоимость вторичного бананового ящика в Грузии достигает летом $0,80, потому что потребность в нём резко растёт, а вот предложение снижается, потому что потребление бананов в Грузии летом падает. Данный вид упаковки пользуется высокой популярностью у небольших производителей и оптовиков, потому что данный ящик удобнее загружать и выгружать, особенно при использовании негабаритного транспорта, такого как микроавтобусы, прицепы, небольшие грузовики. Поэтому на рынке существует дефицит вторичной банановой упаковки. Грузинские розничные сети практикуют возврат поставщикам банановых ящиков, но их постоянно не хватает, потому что очень часто данная транспортная тара продается прямо из розничных магазинов.

3. Одноразовый картонный ящик присутствует на грузинском плодоовощном рынке в очень ограниченных сегментах. Как правило – это картонная транспортная тара, которая приезжает вместе с импортной плодоовощной продукцией и также повторно используется участниками рынка. Наиболее распространенным картонным ящиком местного производства является ящик размером 60*40*10 см, который использует крупнейший грузинский тепличный комбинат. Стоимость такого нового ящика составляет $0,90, поэтому также существует практика использования данной транспортной тары повторно.

4. Многооборотная пластиковая тара используется всеми розничными сетями Грузии, но с разной экономической эффективностью. Наиболее распространенным является пластиковый ящик зеленого цвета размером 60*40*17см. Сейчас существует две логистические схемы использования многооборотной пластиковой тары. В первой логистической схеме пластиковая тара используется в качестве торговой витрины и постоянно находится на торговом объекте. При поступлении новой партии плодоовощной продукции сотрудники магазина пересыпают продукцию из разных видов транспортной упаковки в пластиковые ящики, которые находятся на торговой витрине. Эта логистическая схема неэффективна, так как это приводит к дополнительным трудовым затратам и механическим повреждениям продукции.

Вторая логистическая схема, которую в 2020 году внедрила розничная сеть «Оринабиджи» предполагает использование многооборотной пластиковой тары по всей цепи поставок плодоовощной продукции как единого логистического стандарта. В такой схеме плодоовощная продукция в транспортной таре перемещается от поставщика до розничного магазина и в транспортной таре выкладывается прямо на торговую витрину, что позволило сократить затраты в цепи поставок. Розничная сеть «Ori Nabiji» приобрела многооборотную пластиковую тару в собственность, тара предоставляется поставщикам бесплатно, но за счет предоставления транспортной упаковки поставщикам розничная сеть получает скидку, в среднем, около $0,03 на каждом килограмме плодоовощной продукции. Несмотря на достаточно высокую эффективность данной логистической схемы, существует ряд недостатков, потому что, во-первых, розничная сеть использует старые модели многооборотной пластиковой тары, которые уже более 50 лет работают на рынке развитых стран и морально устарели. Данные модели занимают 100% объема возвратного транспорта, что приводит к дополнительным затратам поставщиков, так как они в абсолютном большинстве используют наемный транспорт. Во-вторых, пластиковая тара подобной модели занимает много места в распределительном центре и в розничных магазинах, где важен каждый дополнительный метр. В-третьих, поставщики забирают пустую тару с распределительного центра розничной сети без подтверждения заказа, что в итоге создает постоянный спрос и приводит к дефициту многооборотной тары, особенно летом, когда значительно увеличиваются объемы продаж плодоовощной продукции и поэтому поставщики вынуждены использовать более дорогую одноразовую пластиковую тару. В-четвертых, поставщики не моют пластиковую тару после каждой поставки, что в итоге негативно влияет на качество, внешний вид торговой витрины, значительно увеличивает процент порчи продукции и приводит к дополнительным рискам для покупателей. Другие розничные сети также не моют вторичную пластиковую тару, которая приходит от поставщиков плодоовощной продукции, но за счет пересыпания в плодоовощных отделах эта проблема не так видна. В-пятых, розничная сеть вынуждена постоянно инвестировать дополнительные денежные средства в пластиковую тару, которая будет находиться вне розничной сети.

Учитывая многообразие и многогранность существующих систем использования тары в розничных сетях и в плодоовощном бизнесе, для успешного запуска пилотного проекта по пулингу в Грузии нам нужно было придерживаться нескольких важных принципов, которые мы опишем ниже.

Демонстрация лучших практик

В конце 2022 года Проект организовал ознакомительную поездку в Турцию с целью изучения турецкой плодоовощной логистики, где представителям грузинского ритейла удалось увидеть, как работает пулинг в Турции. По итогам этой поездки было опубликовано два объёмных материала: «Учимся плодоовощной торговле в Турции» и «Секреты успеха Турции в плодоовощной торговле».

Также в рамках Проекта участникам грузинского плодоовощного рынка были представлены существующие бизнес-модели пулинга в Украине, в странах Балтии и в других странах ЕС, ссылки на которые мы привели выше.

Использование глобального опыта с учетом специфики рынка Грузии

Предоставление участникам плодоовощного рынка глобальной отраслевой информации, финансовых моделей и существующих логистических схем было необходимо для демонстрации ценности внедрения пулинга в Грузии. Однако недостаточно просто показать, как работает пулинг в ЕС, Турции или в Украине, потому что местная финансовая модель должна была быть локализована с учетом отражения грузинских условий, таких как размер грузинских фермеров и поставщиков, ассортимент плодоовощной продукции, сезонность, размер потерь в цепи поставок, удельный вес поставок плодоовощной продукции через распределительные центры грузинских розничных сетей, планограммы плодоовощных отделов. Детальное отражение местной рыночной специфики всегда повышает доверие участников при внедрении новых технологий, поэтому всегда очень важен доступ к качественной рыночной информации, которую удалось получить в рамках Проекта. Именно изучением этой специфики и работой с сетями и занимался Федир Рыбалко, руководитель направления пулинга проекта.

Кто может стать «пионером» пулинга Грузии?

Пилотный проект по внедрению пулинга должен был продемонстрировать экологичные логистические решения для всех участников грузинского плодоовощного рынка, поэтому отбор для этого одного из авторитетных лидеров рынка был весьма желательным. При этом ключевыми факторами отбора были репутация, открытость, большая рыночная доля, развитая логистическая инфраструктура и темпы развития.

В итоге после детального анализа грузинского розничного плодоовощного рынка для проведения пилота в августе 2022 года была отобрана розничная сеть «Никора Трейд» (Nikora), которая на протяжении нескольких лет является одним из лидеров розничного рынка Грузии. Несмотря на лидерство в розничной торговле, данная розничная сеть не была лидером в плодоовощном сегменте, уступая в вопросах ассортимента, цен и качества, прежде всего, в несетевой рознице, которая очень широко представлена на рынке Грузии. В целом, наши аудиты плодоовощных отделов супермаркетов показывали, что сети есть куда расти в вопросах плодоовощной торговли, которая, как мы уже неоднократно доказывали, является важнейшим фактором успеха в продуктовой розничной торговле.

Возможно, по этой причине менеджмент компании был открыт к экспериментам в плодоовощном сегменте, которые позволили бы повысить экономическую эффективность данного направления. Поэтому, кроме участия в пилотном проекте по пулингу, компания «Никора Трейд» согласилась также принять участие в углублённом аудите плодоовощного бизнеса сетей, который позволил быстро определить существующие проблемы и разработать стратегические рекомендации для развития плодоовощного бизнеса. Несмотря на то, что розничная сеть «Никора Трейд» соответствовала большинству критериев, необходимых для участия в пилоте, существовало несколько проблемных вопросов, которые сдерживали быстрый запуск пилотного проекта, например:

- Логистическая плодоовощная инфраструктура компании в 2022 году действовала за пределами своих возможностей. Существующей площади распределительного центра в Тбилиси катастрофически не хватало, отсутствовал необходимый температурный режим, что приводило к значительным потерям при дальнейшем распределении продукции. Запуск пилота в подобных условиях был нецелесообразным, но уже в апреле 2023 года компания приняла решение инвестировать в новый распределительный холодильный склад площадью около 6000 м2, который покрывает все существующие потребности и позволяет активно развивать плодоовощное направление в ближайшие несколько лет.

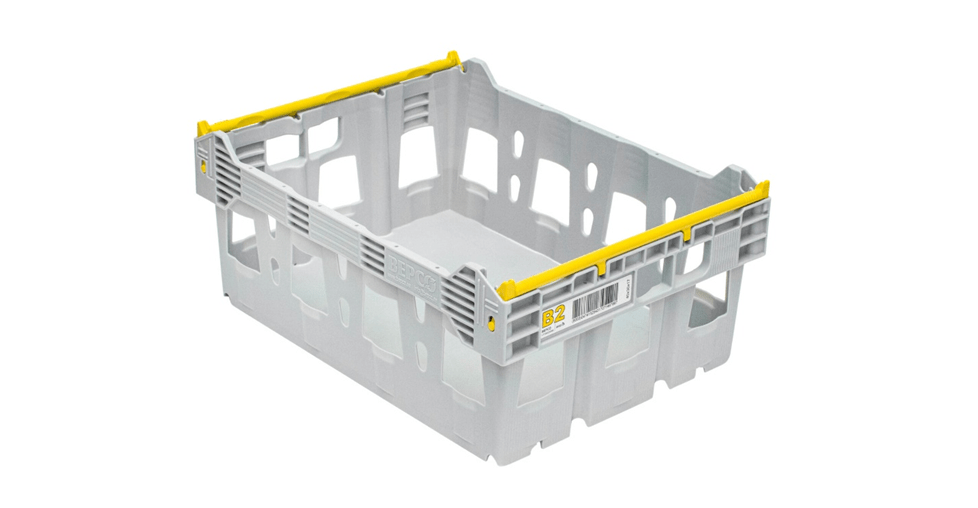

- Выбор вида пластиковой тары всегда является непростым вопросом, потому что коммерческий, логистический и операционный департамент имеют разные KPI и по-разному воспринимают бизнес-процесс поставки плодоовощной продукции. Коммерческий департамент интересует прежде всего снижение закупочных цен, логистический департамент заинтересован в максимальном снижении затрат при распределении продукции. Операционный департамент больше всего беспокоится о низком уровне списаний при розничных продажах плодоовощной продукции. Изначально, при выборе вида пластиковой многооборотной тары, учитывалось то, что ящик должен быть прочным и долговечным. Также было принято решение использовать такую модель ящика, которая в данный момент применяется в странах ЕС, поэтому было принято решение использовать ящик международного пулингового оператора «BEPCO OU», который активно развивается в Эстонии, Латвии, Литве и Болгарии. Учитывая, что в большинстве магазинов розничной сети «Никора Трейд» плодоовощные отделы имеют узкий ассортимент, и существует дефицит торговых площадей для размещения плодоовощной продукции, было принято решение применить ящик B2 размером 40*30*17 см серого цвета, оборудованный двумя RFID метками (Radio Frequency IDentification, радиочастотная идентификация). Данный ящик хорошо подходит по размерам для планограмм плодоовощных отделов в магазинах небольшого формата, которые составляют более 80% всех розничных магазинов в Грузии. Интеграция ящика В2 с планограммами плодоовощных отделов позволяет снизить затраты в распределительном центре на формирование заказов, потому что в данной логистической схеме формирование заказа привязано к логистической единице, которой является ящик. Поэтому поставщик загружает продукцию в ящик В2 с фиксированным весом, далее ящики приходят на распределительный центр, где происходит формирование заказа, который поступает из магазинов не с указанием веса партии в кг, а с указанием необходимого количества логистических единиц. С точки зрения повышения эффективности пулингового бизнеса, пулинговые операторы стремятся использовать меньшее количество видов тары. В то же время для небольшого рынка Грузии нужен более широкий ассортимент.

- Учет возвратной тары является огромным вызовом для розничных сетей в Грузии. Наиболее сложным участком в цепи поставок является учет возвратной тары после ее использования в розничных магазинах. Несмотря на достаточно развитую IT-инфраструктуру в компании «Никора Трейд», в программе бухгалтерского учета отсутствовал блок для учета возвратной тары. Поэтому для внедрения пилота было принято решение использовать государственную IT-инфраструктуру, потому что в Грузии существует обязательное для всех участников рынка правило, когда поставщик при продаже должен зарегистрировать электронную налоговую накладную на государственном сайте. В шаблоне электронной накладной на сайте есть обязательный раздел «Возвратная тара», который и решила использовать компания для организации налогового учета возвратной тары. Немного позднее в бухгалтерском учете компании ящику В2 был присвоен особый код, который позволил создать розничной компании дополнительный SCU для более полноценного контроля возвратной тары. Еще одной проблемой является практическое применение RFID меток на ящиках и RFID сканеров в распределительном центре, потому что компания «Никора Трейд» приобрела несколько RFID сканеров, которые смогли оптимизировать затраты на складе в других товарных категориях, но практика показала, что для оптимизации учета на распределительном плодоовощном складе нужно более масштабное применение возвратной тары с RFID метками и резкое повышение заработной платы сотрудников склада.

- Экономическая эффективность для большинства участников розничного рынка в Грузии является ключевым вопросом при принятии решения о внедрении инноваций и отказу от существующей логистической схемы. Существующие на грузинском розничном рынке низкие стандарты качества для транспортной упаковки требуют для выхода на рынок более агрессивной ценовой политики со стороны международных пулинговых компаний, потому что в данный момент розничные сети подходят в этому вопросу линейно, сравнивая затраты на пулинг со стоимостью вторичной упаковки, без учета оптимизации трудовых затрат в распределительном центре и в розничных магазинах. В результате, нужно было решить непростую задачу, чтобы стоимость одного цикла для поставщика не превышала $0,15, в то время когда в странах ЕС один цикл обходится от 0,30 до 0,50 евро. Поэтому для выхода на грузинский рынок международных пулинговых операторов, нужен масштаб минимум в 1 млн ящиков, который местный розничный рынок не сможет дать в ближайшие 5 лет. Соответственно, в данный момент остается только вариант развития данного логистического сервиса – с помощью местных логистических операторов. Но для местных компаний также существуют определенные сложности такие, как высокая стоимость заемных средств, отсутствие возможности использовать многооборотную пластиковую тару в качестве залога, высокие риски потери многооборотной тары, отсутствие необходимых знаний у большинства участников рынка, высокая степень недоверия. Но, несмотря на все трудности, в данный момент существует рыночная ниша, которая при определенных условиях будет пользоваться поддержкой со стороны международных доноров, государства, а в ближайшем будущем и со стороны банков, заинтересованных в предоставлении «зеленых» кредитов и инвестиций в ресурсосберегающие технологии, что может значительно повысить экономическую эффективность внедрения пулинга в долгосрочной перспективе.

- Системные поставщики плодоовощной продукции являются важным элементом успешного запуска пулинга. Максимально быстрая и качественная послеуборочная или предпродажная подготовка – это залог успешной поставки, сохранения свежести и быстрой и успешной реализации. В то же время закупочная политика компании «Никора» была основана на ежедневном тендере, где поставщик, предложивший продукцию по самой низкой цене, должен был поставить ее на следующее утро, то есть фактически компания работала «с колес», постоянно меняя поставщиков. Такая бизнес-модель значительно усложняла внедрение пилота по многооборотной таре. Исключением был системный поставщик яблок, который обладал необходимой складской инфраструктурой, сортировочной линией и собственным грузовым транспортом. Поэтому, используя все эти преимущества, было принято решение запускать пилотный проект с поставщиком яблок – компанией «Тирифони Фрут». Также была предпринята попытка запустить пулинг с поставщиками томатов, но небольшие грузинские производители считают, что лучшей упаковкой для томатов является вторичный банановый ящик, и менеджерам компании нужно будет еще время, чтобы их переубедить. В то же время ящик В2 хорошо подходит для поставщиков нектарина и персика. В данный момент небольшие грузинские производители, в основном, ориентируются на оптовый рынок, поэтому очень неохотно воспринимают любые инновации. Но растущая с каждым годом закупочная сила грузинских розничных сетей позволит в будущем не только убедить поставщиков использовать правильную тару и поддоны, а также фиксировать вес каждого ящика.

- Отбор магазинов для участия в пилотном проекте. В пилоте принимали участие магазины розничной сети, где существует стабильная логистика плодоовощной продукции с распределительного центра, а также обратная логистика возвратной тары. Таким требованиям соответствовали более 350 магазинов компании, которые обслуживались с распределительного центра в г. Тбилиси. Существующая плодоовощная логистика в Западной Грузии не позволяет принять участие в пилоте магазинам, находящимся в данном регионе. Таким образом, в июне 2023 года пилот был запущен в 350 магазинах сетей «Никора Трейд», которые включают в себя супермаркеты «Никора», «Никора XL» и «Либре». Поставщики плодоовощной продукции используют в данный момент 5500 ящиков.

В течение следующих 3 месяцев компания «Никора» будет проводить анализ эффективности новой логистической схемы и после этого принимать решение о масштабировании бизнес-модели, которая будет работать в будущем.