На думку експертів EastFruit, пулінг багаторазової пластикової тари, що складається, – це одна з найбільш прибуткових і абсолютно вільних ніш і в продуктовому роздробі в цілому, і в плодоовочевому бізнесі Грузії зокрема. Вона дозволяє, з одного боку, різко знизити втрати й витрати всіх учасників ринку, а з іншого – зменшити негативний вплив на навколишнє середовище та значно покращити презентацію та свіжість товару.

Після презентацій можливостей пулінгу консультантом ФАО Федіром Рибалко на конференціях HortiTech Грузія, HortiTech Узбекистан та HortiTech Молдова, саме цю тему учасники подій визнали однією з найцікавіших та найперспективніших.

Що таке пулінг? Якщо це слово, як і раніше, здається незнайомим, експерти EastFruit докладно пояснювали, що таке пулінг, у серії публікацій – дуже радимо ознайомитися перед прочитанням цього матеріалу з трьома лонгрідом: “Що таке пулінг, історія виникнення, досвід ЄС і чому країни нашого регіону обов’язково до цього прийдуть“, “Практичний досвід та історія становлення пулінгу в Україні” та “Історія та досвід створення системи пулінгу в Туреччині“.

Отже, після того, як питання про те, що таке пулінг знято, переходимо до найсвіжішого досвіду нашої команди – досвіду перших спроб впровадження пулінгу в Грузії.

У рамках Проекту “FAO/EBRD Cooperation – Climate-Smart Digital Solutions for Fruit and Vegetables Production” було впроваджено екологічні логістичні рішення для учасників грузинського плодоовочевого ринку з метою подальшого розширення таких логістичних рішень в інших країнах.

Оцінка ринку та загальні умови для впровадження пулінгу в Грузії

На підготовчому етапі було проведено аналіз ринку транспортної тари для грузинської плодоовочевої продукції, а також наявного ланцюжка постачань у роздрібних мережах і на оптових ринках. За оцінками учасників ринку, питома вага роздрібних мереж у плодоовочевій торгівлі, залежно від сезонності, регіонів споживання та асортименту становить від 15 до 20%. У категорії ягід і зелені питома вага мереж супермаркетів не перевищує 10% від загального обсягу продажів. Водночас роздрібні мережі щорічно збільшують продажі більш ніж на 20%, що створює нові можливості для професійних постачальників плодоовочевої продукції з Грузії.

При цьому в процесі аналізу ринку нам стало очевидно, що перехід на пулінг складної багаторазової пластикової тари, що складається, дав би змогу учасникам ринку Грузії істотно знизити витрати. Наприклад, тільки на одних бананах, за нашими оцінками, можна було б заощадити до $2,2 млн доларів на рік.

У якому стані був ринок тари для овочів і фруктів у Грузії до впровадження пулінгу?

На грузинському ринку використовуються такі види транспортної тари для грузинської плодоовочевої продукції:

- Одноразовий пластиковий ящик, як правило, чорного кольору, який виробляється з вторинного поліетилену. Основні розміри це 40*30*15 см, 50*30*20 см, 60*40*10 см. Одноразовий пластиковий ящик також є основним видом транспортної упаковки, що використовується для експорту грузинської плодоовочевої продукції. Цей вид транспортної упаковки виробляється на кількох підприємствах у Грузії, а також надходить на грузинський ринок разом з імпортною плодоовочевою продукцією, в основному, з Туреччини та Ірану. Цей ящик, незважаючи на свою “одноразовість”, після продажу дуже часто використовується повторно.

У Грузії на оптових ринках існує кілька підприємців, які купують вторинну упаковку, сортують її за розмірами, формують оптові партії і продають. Вартість нового ящика становить $0,60 долара США. Вартість вторинної пластикової упаковки в пунктах приймання вторинної тари становить $0,45. Існує також практика, коли частина роздрібних мереж у Грузії повертають своїм постачальникам плодоовочевої продукції одноразовий пластиковий ящик, але водночас у такій логістичній схемі відсутня ідентифікація цієї транспортної упаковки в бухгалтерському обліку роздрібної мережі. Існує тільки спрощений облік вторинної упаковки, переданої постачальнику з розподільчого центру роздрібної мережі.

2. Банановий ящик (звісно, одноразовий) є також дуже поширеним видом транспортної упаковки на грузинському ринку. При цьому він використовується повторно, порушуючи всі санітарні норми. Вартість вторинного бананового ящика в Грузії досягає влітку $0,80, тому що потреба в ньому різко зростає, а ось пропозиція знижується, тому що споживання бананів у Грузії влітку падає. Даний вид упаковки користується високою популярністю у невеликих виробників і оптовиків, тому що даний ящик зручніше завантажувати і вивантажувати, особливо при використанні негабаритного транспорту, такого як мікроавтобуси, причепи, невеликі вантажівки. Тому на ринку існує дефіцит вторинної бананової упаковки. Грузинські роздрібні мережі практикують повернення постачальникам бананових ящиків, але їх постійно бракує, тому що дуже часто ця транспортна тара продається прямо з роздрібних магазинів.

3. Одноразовий картонний ящик присутній на грузинському плодоовочевому ринку в дуже обмежених сегментах. Як правило – це картонна транспортна тара, яка приїжджає разом з імпортною плодоовочевою продукцією і також повторно використовується учасниками ринку. Найбільш поширеним картонним ящиком місцевого виробництва є ящик розміром 60*40*10 см, який використовує найбільший грузинський тепличний комбінат. Вартість такої нової скриньки становить $0,90, тому також існує практика використання даної транспортної тари повторно.

4. Багатооборотна пластикова тара використовується всіма роздрібними мережами Грузії, але з різною економічною ефективністю. Найбільш поширеним є пластиковий ящик зеленого кольору розміром 60*40*17 см. Наразі існує дві логістичні схеми використання багатооборотної пластикової тари. У першій логістичній схемі пластикова тара використовується як торговельна вітрина і постійно перебуває на торговельному об’єкті. Під час надходження нової партії плодоовочевої продукції співробітники магазину пересипають продукцію з різних видів транспортного пакування в пластикові ящики, які перебувають на торговій вітрині. Ця логістична схема неефективна, оскільки це призводить до додаткових трудових витрат і механічних пошкоджень продукції.

Друга логістична схема, яку 2020 року впровадила роздрібна мережа “Орінабіджі”, передбачає використання багатооборотної пластикової тари в усьому ланцюгу постачання плодоовочевої продукції як єдиного логістичного стандарту. У такій схемі плодоовочева продукція в транспортній тарі переміщується від постачальника до роздрібного магазину і в транспортній тарі викладається прямо на торговельну вітрину, що дало змогу скоротити витрати в ланцюзі поставок. Роздрібна мережа “Ori Nabiji” придбала багатооборотну пластикову тару у власність, тару надають постачальникам безоплатно, але завдяки наданню транспортного пакування постачальникам роздрібна мережа отримує знижку, в середньому, близько $0,03 на кожному кілограмі плодоовочевої продукції. Попри досить високу ефективність цієї логістичної схеми, існує низка недоліків, тому що, по-перше, роздрібна мережа використовує старі моделі багатооборотної пластикової тари, які вже понад 50 років працюють на ринку розвинених країн і морально застаріли. Ці моделі займають 100% обсягу зворотного транспорту, що призводить до додаткових витрат постачальників, оскільки вони в абсолютній більшості використовують найманий транспорт. По-друге, пластикова тара подібної моделі займає багато місця в розподільчому центрі та в роздрібних магазинах, де важливий кожен додатковий метр. По-третє, постачальники забирають порожню тару з розподільчого центру роздрібної мережі без підтвердження замовлення, що в підсумку створює постійний попит і призводить до дефіциту багатооборотної тари, особливо влітку, коли значно збільшуються обсяги продажів плодоовочевої продукції, а отже, постачальники змушені використовувати дорожчу одноразову пластикову тару. По-четверте, постачальники не миють пластикову тару після кожної поставки, що в підсумку негативно впливає на якість, зовнішній вигляд торговельної вітрини, значно збільшує відсоток псування продукції та призводить до додаткових ризиків для покупців. Інші роздрібні мережі також не миють вторинну пластикову тару, що надходить від постачальників плодоовочевої продукції, але внаслідок пересипання в плодоовочевих відділах ця проблема не так помітна. По-п’яте, роздрібна мережа змушена постійно інвестувати додаткові кошти в пластикову тару, яка перебуватиме поза роздрібною мережею.

З огляду на різноманіття і багатогранність наявних систем використання тари в роздрібних мережах і в плодоовочевому бізнесі, для успішного запуску пілотного проєкту з пулінгу в Грузії нам потрібно було дотримуватися кількох важливих принципів, які ми опишемо нижче.

Демонстрація найкращих практик

Наприкінці 2022 року Проєкт організував ознайомчу поїздку до Туреччини з метою вивчення турецької плодоовочевої логістики, де представникам грузинського ритейлу вдалося побачити, як працює пулінг у Туреччині. За підсумками цієї поїздки було опубліковано два об’ємних матеріали: “Вчимося плодоовочевій торгівлі в Туреччині” і “Секрети успіху Туреччини в плодоовочевій торгівлі“.

Також у рамках Проєкту учасникам грузинського плодоовочевого ринку було презентовано наявні бізнес-моделі пулінгу в Україні, в країнах Балтії та в інших країнах ЄС, посилання на які ми навели вище.

Використання глобального досвіду з урахуванням специфіки ринку Грузії

Надання учасникам плодоовочевого ринку глобальної галузевої інформації, фінансових моделей та наявних логістичних схем було необхідним для демонстрації цінності впровадження пулінгу в Грузії. Однак недостатньо просто показати, як працює пулінг у ЄС, Туреччині чи в Україні, тому що місцева фінансова модель мала бути локалізована з урахуванням відображення грузинських умов, таких як розмір грузинських фермерів і постачальників, асортимент плодоовочевої продукції, сезонність, розмір втрат у ланцюзі поставок, питома вага поставок плодоовочевої продукції через розподільчі центри грузинських роздрібних мереж, планограми плодоовочевих відділів. Детальне відображення місцевої ринкової специфіки завжди підвищує довіру учасників при впровадженні нових технологій, тому завжди дуже важливим є доступ до якісної ринкової інформації, яку вдалося отримати в рамках Проекту. Саме вивченням цієї специфіки та роботою з мережами й займався Федір Рибалко, керівник напрямку пулінгу проєкту.

Хто може стати “піонером” пулінгу Грузії?

Пілотний проєкт із впровадження пулінгу мав продемонструвати екологічні логістичні рішення для всіх учасників грузинського плодоовочевого ринку, тому добір для цього одного з авторитетних лідерів ринку був вельми бажаним. При цьому ключовими факторами відбору були репутація, відкритість, велика ринкова частка, розвинена логістична інфраструктура і темпи розвитку.

У підсумку після детального аналізу грузинського роздрібного плодоовочевого ринку для проведення пілота в серпні 2022 року було відібрано роздрібну мережу “Нікора Трейд” (Nikora), яка впродовж кількох років є одним із лідерів роздрібного ринку Грузії. Незважаючи на лідерство в роздрібній торгівлі, дана роздрібна мережа не була лідером у плодоовочевому сегменті, поступаючись у питаннях асортименту, цін і якості, насамперед, у немережевому роздробі, який дуже широко представлений на ринку Грузії. Загалом, наші аудити плодоовочевих відділів супермаркетів показували, що мережі є куди рости в питаннях плодоовочевої торгівлі, яка, як ми вже неодноразово доводили, є найважливішим фактором успіху в продуктовій роздрібній торгівлі.

Можливо, з цієї причини менеджмент компанії був відкритий до експериментів у плодоовочевому сегменті, які дали б змогу підвищити економічну ефективність цього напряму. Тому, окрім участі в пілотному проєкті з пулінгу, компанія “Нікора Трейд” погодилася також узяти участь у поглибленому аудиті плодоовочевого бізнесу мереж, що дав змогу швидко визначити наявні проблеми та розробити стратегічні рекомендації для розвитку плодоовочевого бізнесу. Попри те, що роздрібна мережа “Нікора Трейд” відповідала більшості критеріїв, необхідних для участі в пілоті, існувало кілька проблемних питань, які стримували швидкий запуск пілотного проєкту, наприклад:

- Логістична плодоовочева інфраструктура компанії у 2022 році діяла за межами своїх можливостей. Наявної площі розподільчого центру в Тбілісі катастрофічно не вистачало, був відсутній необхідний температурний режим, що призводило до значних втрат при подальшому розподілі продукції. Запуск пілота в подібних умовах був недоцільним, але вже у квітні 2023 року компанія прийняла рішення інвестувати в новий розподільчий холодильний склад площею близько 6000 м2, що покриває всі наявні потреби та дає змогу активно розвивати плодоовочевий напрямок у найближчі кілька років.

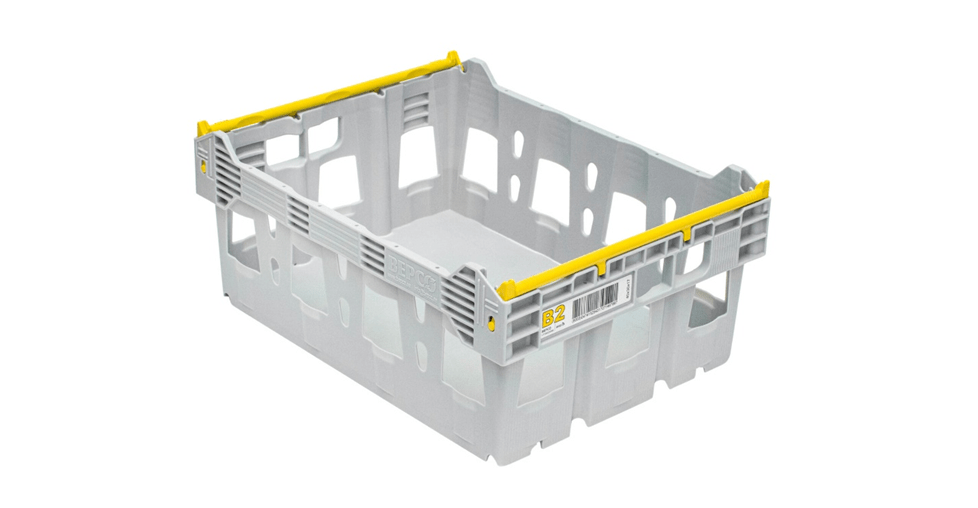

- Вибір виду пластикової тари завжди є непростим питанням, бо комерційний, логістичний та операційний департамент мають різні KPI і по-різному сприймають бізнес-процес постачання плодоовочевої продукції. Комерційний департамент цікавить насамперед зниження закупівельних цін, логістичний департамент зацікавлений у максимальному зниженні витрат при розподілі продукції. Операційний департамент найбільше турбується про низький рівень списань при роздрібних продажах плодоовочевої продукції. Спочатку, при виборі виду пластикової багатооборотної тари, враховувалося те, що ящик повинен бути міцним і довговічним. Також було ухвалено рішення використовувати таку модель ящика, яка наразі застосовується в країнах ЄС, тому було ухвалено рішення використовувати ящик міжнародного пулінгового оператора “BEPCO OU”, який активно розвивається в Естонії, Латвії, Литві та Болгарії. З огляду на те, що в більшості магазинів роздрібної мережі “Нікора Трейд” плодоовочеві відділи мають вузький асортимент, та існує дефіцит торговельних площ для розміщення плодоовочевої продукції, було ухвалено рішення застосувати ящик B2 розміром 40*30*17 см сірого кольору, обладнаний двома RFID-мітками (Radio Frequency IDentification, радіочастотна ідентифікація). Даний ящик добре підходить за розмірами для планограм плодоовочевих відділів у магазинах невеликого формату, які становлять понад 80% всіх роздрібних магазинів у Грузії. Інтеграція скриньки В2 з планограмами плодоовочевих відділів дає змогу знизити витрати в розподільчому центрі на формування замовлень, тому що в даній логістичній схемі формування замовлення прив’язане до логістичної одиниці, якою є скринька. Тому постачальник завантажує продукцію в ящик В2 з фіксованою вагою, далі ящики приходять до розподільчого центру, де відбувається формування замовлення, яке надходить із магазинів не із зазначенням ваги партії в кг, а із зазначенням необхідної кількості логістичних одиниць. З точки зору підвищення ефективності пулінгового бізнесу, пулінгові оператори прагнуть використовувати меншу кількість видів тари. Водночас для невеликого ринку Грузії потрібен ширший асортимент.

- Облік зворотної тари є величезним викликом для роздрібних мереж у Грузії. Найскладнішою ділянкою в ланцюзі поставок є облік зворотної тари після її використання в роздрібних магазинах. Попри досить розвинену IT-інфраструктуру в компанії “Нікора Трейд”, у програмі бухгалтерського обліку був відсутній блок для обліку зворотної тари. Тому для впровадження пілота було ухвалено рішення використати державну IT-інфраструктуру, тому що в Грузії існує обов’язкове для всіх учасників ринку правило, коли постачальник під час продажу має зареєструвати електронну податкову накладну на державному сайті. У шаблоні електронної накладної на сайті є обов’язковий розділ “Поворотна тара”, який і вирішила використовувати компанія для організації податкового обліку поворотної тари. Трохи пізніше в бухгалтерському обліку компанії скриньці В2 було присвоєно особливий код, який дав змогу створити роздрібній компанії додатковий SCU для більш повноцінного контролю зворотної тари. Ще однією проблемою є практичне застосування RFID міток на ящиках і RFID сканерів у розподільчому центрі, тому що компанія “Нікора Трейд” придбала кілька RFID сканерів, які змогли оптимізувати витрати на складі в інших товарних категоріях, але практика показала, що для оптимізації обліку на розподільчому плодоовочевому складі потрібне масштабніше застосування зворотної тари з RFID мітками та різке підвищення заробітної плати співробітників складу.

- Економічна ефективність для більшості учасників роздрібного ринку в Грузії є ключовим питанням під час ухвалення рішення щодо впровадження інновацій та відмови від наявної логістичної схеми. Наявні на грузинському роздрібному ринку низькі стандарти якості для транспортного пакування вимагають для виходу на ринок агресивнішої цінової політики з боку міжнародних пулінгових компаній, тому що на цей момент роздрібні мережі підходять до цього питання лінійно, порівнюючи витрати на пулінг із вартістю вторинного пакування, без урахування оптимізації трудових витрат у розподільчому центрі та в роздрібних магазинах. У результаті, потрібно було вирішити непросте завдання, щоб вартість одного циклу для постачальника не перевищувала $0,15, тоді як у країнах ЄС один цикл обходиться від 0,30 до 0,50 євро. Тому для виходу на грузинський ринок міжнародних пулінгових операторів потрібен масштаб щонайменше в 1 млн ящиків, який місцевий роздрібний ринок не зможе дати в найближчі 5 років. Відповідно, наразі залишається тільки варіант розвитку цього логістичного сервісу – за допомогою місцевих логістичних операторів. Але для місцевих компаній також існують певні складнощі, такі, як висока вартість позикових коштів, відсутність можливості використовувати багатооборотну пластикову тару як заставу, високі ризики втрати багатооборотної тари, відсутність необхідних знань у більшості учасників ринку, високий ступінь недовіри. Але, попри всі труднощі, наразі існує ринкова ніша, яка за певних умов користуватиметься підтримкою з боку міжнародних донорів, держави, а в найближчому майбутньому – і з боку банків, зацікавлених у наданні “зелених” кредитів та інвестицій у ресурсоощадні технології, що може значно підвищити економічну ефективність упровадження пулінгу в довгостроковій перспективі.

- Системні постачальники плодоовочевої продукції є важливим елементом успішного запуску пулінгу. Максимально швидка та якісна післязбиральна або передпродажна підготовка – це запорука успішного постачання, збереження свіжості та швидкої й успішної реалізації. Водночас закупівельна політика компанії “Нікора” була заснована на щоденному тендері, де постачальник, який запропонував продукцію за найнижчою ціною, мав поставити її наступного ранку, тобто фактично компанія працювала “з коліс”, постійно змінюючи постачальників. Така бізнес-модель значно ускладнювала впровадження пілота з багатооборотної тари. Винятком був системний постачальник яблук, який мав необхідну складську інфраструктуру, сортувальну лінію та власний вантажний транспорт. Тому, використовуючи всі ці переваги, було ухвалено рішення запускати пілотний проєкт із постачальником яблук – компанією “Тіріфоні Фрут”. Також було зроблено спробу запустити пулінг із постачальниками томатів, але невеликі грузинські виробники вважають, що найкращою упаковкою для томатів є вторинна бананова скринька, і менеджерам компанії знадобиться ще час, щоб їх переконати. Водночас ящик В2 добре підходить для постачальників нектарина і персика. Наразі невеликі грузинські виробники здебільшого орієнтуються на оптовий ринок, тому дуже неохоче сприймають будь-які інновації. Але зростаюча з кожним роком закупівельна сила грузинських роздрібних мереж дасть змогу в майбутньому не тільки переконати постачальників використовувати правильну тару та піддони, а також фіксувати вагу кожного ящика.

- Відбір магазинів для участі в пілотному проєкті. У пілоті брали участь магазини роздрібної мережі, де існує стабільна логістика плодоовочевої продукції з розподільчого центру, а також зворотна логістика зворотної тари. Таким вимогам відповідали понад 350 магазинів компанії, які обслуговувалися з розподільчого центру в м. Тбілісі. Наявна плодоовочева логістика в Західній Грузії не дає змоги взяти участь у пілоті магазинам, які знаходяться в цьому регіоні. Таким чином, у червні 2023 року пілот був запущений в 350 магазинах мереж “Нікора Трейд”, які містять супермаркети “Нікора”, “Нікора XL” і “Лібре”. Постачальники плодоовочевої продукції використовують наразі 5500 ящиків.

Протягом наступних 3 місяців компанія “Нікора” проводитиме аналіз ефективності нової логістичної схеми й після цього ухвалюватиме рішення щодо масштабування бізнес-моделі, яка працюватиме в майбутньому.