Рынок лука Восточной Европы лихорадит не на шутку – за последние несколько дней EastFruit опубликовал несколько резонансных материалов, посвященных луку и проблемам овощеводов, связанным с его реализацией. В это же время Узбекистан и другие страны Центральной Азии уже приступили к уборке раннего лука нового урожая.

В свете высокого интереса к теме, все хотят понять, как выглядит общая ситуация на рынке лука региона и чего ждать не только в ближайшие недели, но и в новом сезоне? Упадёт ли производство, восстановятся ли цены, как изменятся экспортные ниши, и кто и каким образом сможет заработать на луке.

Мы будем стараться ответить на эти вопросы ниже. Материал получился очень объёмным, поэтому дочитайте его до конца, чтобы получить полную картину по «луковым перспективам». Начнём проводить анализ по принципу «с запада на восток».

Самым западным рынком, входящим в мониторинг оптовых цен EastFruit, является Польша. Чтобы детальнее разобраться в нынешней ситуации в Польше, рассмотрим ситуацию в целом по ЕС в сезоне-2020/21.

Рынок лука Евросоюза и Польши

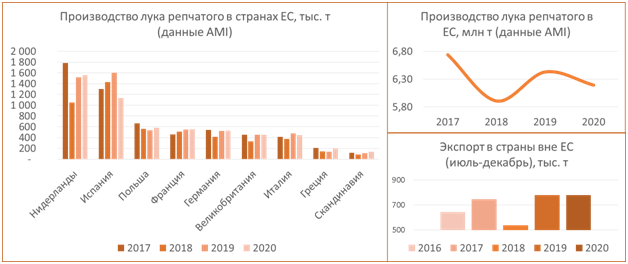

По данным агентства AMI, в 2020 г. общее производство лука репчатого в ЕС по сравнению с предыдущим годом снизилось на 4% до 6,2 млн тонн, но произошло это исключительно из-за резкого падения производства в Испании. Эта страна – крупнейший производитель лука репчатого в ЕС и второй после Нидерландов крупнейший экспортер этой продукции среди стран Евросоюза.

В 2020 г. производство лука репчатого в Испании обвалилось сразу на 30% в сравнении с предыдущим годом и было на 20% ниже, чем средний показатель за предыдущие 3 года. В других странах объемы производства были либо на среднем уровне за последние несколько лет, либо выросло в сравнении с 2019 г.

Таким образом, игроки рынка ЕС столкнулись с довольно значительным предложением лука репчатого, тогда как спрос на эту продукцию не увеличился и даже снизился в некоторых сегментах. Во-первых, из-за новых волн заболеваемости COVID-19 спрос на лук репчатый со стороны предприятий HoReCa и переработчиков так и не вернулся к пред-пандемическим уровням. Во-вторых, потребители уже осознали, что употребление лука репчатого не помогает предотвратить заражение коронавирусной инфекцией, поэтому всплески спроса на эту продукцию, зафиксированные весной 2020 г. уже не повторялись. В-третьих, спрос на лук репчатый снизился и на традиционных экспортных рынках сбыта для поставщиков из ЕС, и экспорт этой продукции в страны вне Евросоюза пока остается на уровне прошлого года.

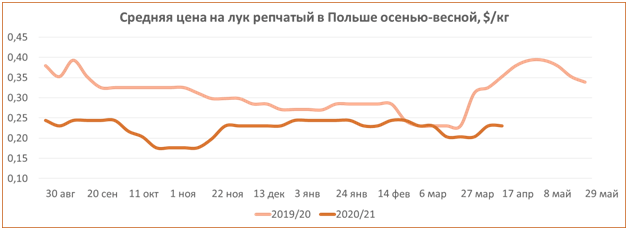

Таким образом, так как внутренний спрос в ЕС существенно снизился, ценовые уровни зависели в том числе и от возможности экспорта этой продукции, а также ее качества. Так, например, Польша в первой половине сезона-2020/21 экспортировала столько же лука, как и сезоном ранее (69 тыс. тонн), хотя производство в Польше увеличилось на 8% в сравнении с предыдущим годом. В результате, хотя ситуация в Польше с самого начала осени развивалась именно по сценарию прошлого года, цены снижались, и скачок цен во второй половине апреля, как это было в прошлом годом, не случился.

В то же время в Нидерландах в первой половине сезона экспорт лука был на самой высокой отметке за последние пять лет (1 млн тонн). К тому же, у нидерландских экспортеров получилось занять и те рынки, где ранее присутствовали испанские поставщики. Соответственно, цены осенью и зимой были несколько выше, чем в прошлом году.

Например, в ноябре 2021 г. средняя цена на сортированный желтый лук репчатый от упаковочной станции в Нидерландах составляла $0,31/кг. Но уже после января экспорт резко упал и цены снизились до показателей прошлого года. На данный момент цена на сортированный желтый лук репчатый от упаковочной станции в Нидерландах составляет $0,23/кг. Фактически цена на лук в Нидерландах сейчас даже ниже, чем в Польше, так как учитывает еще и затраты на сортировку этой продукции. Аналогичные тенденции отмечаются и в Германии, а существенный рост цен на лук репчатый в ЕС весной 2021 г. зафиксирован только в Испании, где, как указывалось выше, производство значительно упало.

Рынок лука Украины

Двигаясь далее на восток, переходим к Украине, где в текущем сезоне совпало сразу несколько негативных факторов на рынке лука репчатого. Во-первых, весной 2020 г. существенно выросло производство озимой продукции, и сезон продаж озимого лука репчатого растянулся, сдвигая сроки продажи продукции более поздних сортов. Во-вторых, осенью в стране был собран один из самых высоких урожаев лука репчатого, закладываемых на хранение. В-третьих, отсутствие системных подходов к экспорту лука репчатого в стране привело к недостаточному экспорту, хотя он и имеет все шансы в текущем сезоне достичь рекордных результатов, а в апреле поставщики лука репчатого из Украины даже сбили рост цен на эту продукцию в соседней Беларуси.

В результате, сейчас в Украине продолжает удерживаться самая низкая цена на лук репчатый в регионе. Основные объемы продукции приемлемого качества предлагаются по $0,11-0,13/кг, а максимальный предел, который может получить производитель за лук репчатый экспортного качества составляет $0,16/кг. Тем не менее, таких производителей на рынке довольно мало, так как, по словам самих фермеров, качество запасов продукции сейчас довольно низкое. Более того, на рынке уже циркулируют слухи, что площади под луком репчатым в 2021 г. могут довольно резко сократиться. Украинский лук репчатый качества ниже среднего можно приобрести даже по $0,07-0,09/кг, но спрос в данном случае очень низкий.

Рынок лука России

Также недовольны ситуацией весны 2021 г. и производители лука репчатого в России. И здесь участники рынка тоже говорят о серьезной возможности сокращения площадей под этой культурой в новом сезоне. Сети супермаркетов и крупные оптовые компании предпочитают закупать либо импортный прошлогодний лук из стран Центральной Азии, либо вообще не торопиться с закупками в ожидании поставок продукции нового урожая из этого же региона. К тому же, на российском рынке присутствует и лук урожая 2021 г., импортированный из Египта, несмотря на его более высокую стоимость.

На данный момент за качественный лук репчатый местного производства покупатели готовы платить до $0,16/кг. Российская продукция второго сорта предлагается от $0,09/кг, а переработчики закупают лук репчатый после переборки от $0,05/кг.

Тем временем, в стране в значительных объемах присутствуют партии прошлогодней продукции из Казахстана, Узбекистана и других стран Центральной Азии, и цена на такой лук репчатый доходит до $0,23/кг в максимальных своих пределах. Также в стране предлагается лук репчатый нового урожая из Египта, но, ввиду относительно высоких цен, таких предложений пока мало, в основном он поставляется в сети супермаркетов. В южных регионах страны египетский лук предлагается от $0,45/кг, а в Москве эту продукцию продают по $0,52-0,57/кг.

Также очевидно, что ритейлеры России сейчас проявляют высокий интерес к закупкам лука нового урожая из стран Центральной Азии, где уже началась его уборка. Однако об этом мы расскажем ниже.

Рынок лука Молдовы

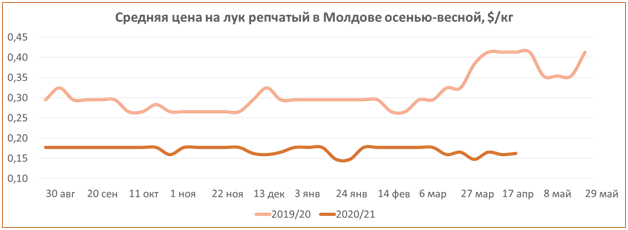

Недовольство ситуацией на рынке лука репчатого сейчас не ограничено Украиной и Россией, но ощущается и на других рынках. Так, например, в Молдове отдельные фермеры готовы даже раздавать лук бесплатно, чтобы не тратиться дополнительно на его утилизацию. Большинство производителей в этой стране также уверены, что площади под этой культурой сократятся в новом сезоне, а по данным местных поставщиков семян, в текущем году общие площади под луком репчатым в стране могут сократиться и на 40%.

На данный момент цены на лук репчатый в Молдове варьируются в пределах $0,15-0,17/кг и уже в среднем в 2,6 раз ниже, по сравнению с аналогичным периодом прошлого года! Основные причины отсутствия ценового роста лежат в активном импорте этой продукции, который начинается сразу же после попыток местных фермеров поднять цены, а также в отсутствии экспорта.

На рынке Румынии, которая ранее закупала определенные объемы лука репчатого из Молдовы, молдавские экспортеры проигрывают конкуренцию поставщикам из Нидерландов и Польши, а на местном рынке молдавским производителям не дают повышать цены экспортеры из Украины.

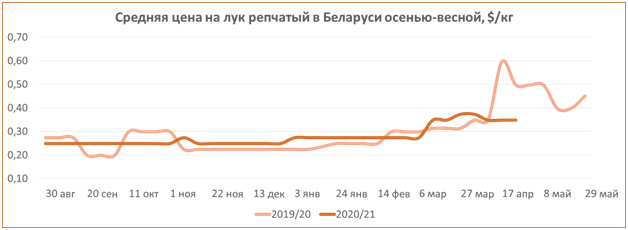

Рынок лука Беларуси

Еще одна страна, где Украина сбила рост цен на лук репчатый весной этого года – Беларусь. Хотя за март средняя цена на лук репчатый в Беларуси поднялась с $0,27/кг до $0,37/кг, активный импорт этой продукции из Украины позволил сразу же стабилизировать ценовую ситуацию, и цена даже несколько просела до $0,35/кг.

Рынок лука Грузии

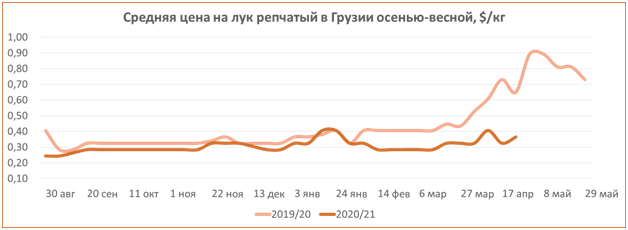

Следующей страной, где цены на лук на данный момент существенно ниже, чем в прошлом году, является Грузия. При этом импорт лука репчатого в Грузию уже второй сезон подряд удерживается на самом высоком за последние пять сезонов уровне. Так, грузинские импортеры в июле 2020 г. – феврале 2021 г. импортировали почти столько же лука репчатого, что и сезоном ранее (21 тыс. тонн).

Фактически на данный момент ценообразование на рынке этой продукции в Грузии вновь происходит по импорту, а цены ниже, чем в апреле прошлого года, ввиду их снижения на рынках окружающих стран и в целом вялого спроса на рынке из-за последствий пандемии. К тому же, в сентябре 2020 г. плантации под луком репчатым в Грузии серьезно пострадали от сильных ливней и града, поэтому продукция в хранилища часто закладывалась уже изначально неудовлетворительного качества.

Рынок лука Узбекистана и Таджикистана

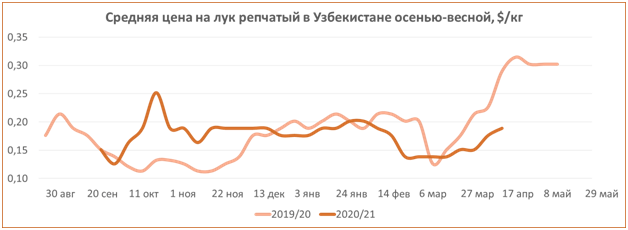

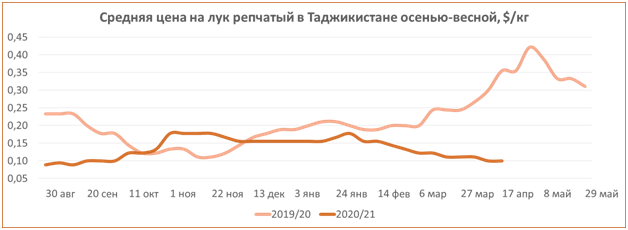

Тем временем, в Узбекистане и Таджикистане цены на прошлогодний урожай также ниже, чем годом ранее, хотя импортеры из России по-прежнему закупают существенные объемы лука репчатого производства 2020 г.

В Узбекистане это снижение цены связано с девальвацией местной валюты, так как цены в узбекских сумах в последние несколько недель остаются аналогичными прошлому году.

В Таджикистане же в 2020 г. производство лука репчатого выросло, и ко второй половине сезона страна подошла с довольно высокими запасами этой продукции, что и продолжает оказывать давление на цены. К тому же, игроки рынка готовятся к активному старту сезона ранней продукции и активизируют продажи прошлогодних запасов. Так, в середине текущей недели минимальная цена на лук репчатый урожая 2020 г. в Таджикистане снизилась до $0,05/кг.

Рынок раннего лука репчатого в Центральной Азии

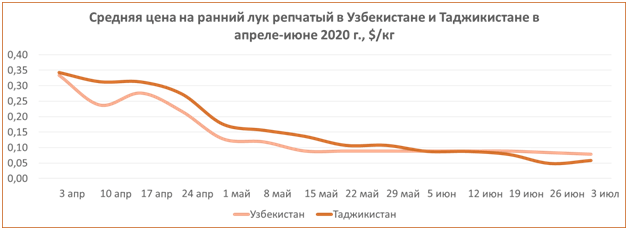

Уже в начале апреля текущего года в странах Центральной Азии появились первые партии лука репчатого нового урожая. Пока что лук не полностью «одет», однако узбекские и таджикские экспортёры плодоовощной продукции уже сообщают о готовности прямо сегодня отгружать оптовые партии в 15-20 тонн раннего лука и гарантировать высокое их качество. Размер луковиц лука, судя по информации, поступающей из регионов-производителей, соответствует необходимым минимальным стандартам. Тем не менее, покупатели пока не спешат импортировать продукцию, опасаясь, что лук недостаточно сухой и «одетый» для того, чтобы без проблем выдержать длительную транспортировку. Вторым сдерживающим фактором является сравнительно более высокая цена, ведь прошлогодний лук приемлемого качества в этих странах можно купить в 2-3 раза дешевле.

Сейчас на оптовых рынках столицы Узбекистана озимый лук продается в среднем по $0,29/кг, а цена от производителя в самом южном регионе страны стартует от $0,21-0,22/кг. Пока большая часть озимого лука здесь все еще непригодна для экспорта, и активизация поставок на внешние рынки ожидается в третьей декаде апреля – начале мая из южных регионов Узбекистана, а из центральной полосы на 2-3 недели позже.

В Таджикистане озимый лук появился чуть раньше — в начале апреля. Тогда на дехканских рынках и супермаркетах он предлагался по розничной цене около $1,00/кг. По состоянию на середину апреля, фермеры отгружают эту продукцию по $0,30/кг, а на оптовых рынках цена установилась на уровне $0,40-0,45/кг. В настоящее время спрос на ранний лук достаточно высокий, но предложение на рынке еще недостаточное. Массовая отгрузка раннего лука из южных регионов Таджикистана начнется с начала мая, а из остальных областей – на 2-3 недели позже.

Отметим, что оптовые компании из России, главного рынка сбыта для поставщиков лука репчатого из стран Центральной Азии, уже готовы принимать заказы на поставку лука репчатого нового урожая по $0,44-0,52/кг в надежде на скорое снижение цен в ближайшие недели. Участники рынка Таджикистана также сообщают об активном спросе на будущий урожай со стороны импортеров из Афганистана, которые сейчас уже контрактуют лук на поставку через 10-15 дней в среднем по $0,14/кг.

Напомним, что в прошлом году цена на ранний лук стала обваливаться сразу же после появления первых крупных партий продукции на рынке Центральной Азии. Уже к концу мая 2020 г. цены и в Узбекистане, и в Таджикистане упали втрое в сравнении с началом апреля. Падение цен весной-летом прошлого года участники рынка связывали с карантинными ограничениями, которые препятствовали нормальному экспорту раннего лука в Россию, хотя у Таджикистана и была определенная альтернатива в экспортных поставках в Афганистан и Пакистан. Многие фермеры-экспортеры потерпели значительные убытки и были вынуждены реализовать свою продукцию на внутреннем рынке, что резко увеличило объемы предложения. Часть урожая и вовсе раздалась населению бесплатно.

Но в этом году ситуация может развиваться несколько по иному пути. В Узбекистане, по словам опрошенных фермеров из Ташкентской области, после прошлогоднего краха цен, производители озимого лука сократили площади посева, причем некоторые до 50%. Кроме того, наступившие ранние холода в ноябре-декабре прошлого года оказали отрицательное влияние на урожай озимого лука, что привело к сокращению урожая 2021 года. В самой южной области страны (Сурхандарьинская) фермеры не констатировали факт сокращения площадей посева, но также отметили отрицательное влияние ранней зимы на урожай озимого лука, что привело к сокращению объема урожая и увеличению количества лука мелкого калибра.

В Таджикистане же производители озимого лука, напротив, увеличили площади посева осенью прошлого года ввиду активных поставок этой продукции в Афганистан и Пакистан. Весенние заморозки 2021 г. безусловно повлияли на урожай, но пока давать количественную оценку влиянию погодного фактора еще рано.

Итоги и перспективы рынка лука в 2021 году:

- Многие из стран региона EastFruit могут войти в новый сезон не только с высокими переходными запасами урожая 2020 г. (как, например, в Украине), но и в условиях постоянно ухудшающегося качества таких запасов (как, например, в России).

- Тем не менее, старт сезона ранней продукции в странах Восточной Европы сдвинется как минимум на две недели, что может помочь фермерам с прошлогодними запасами успеть распродать свою продукцию.

- С другой стороны, эту нишу могут занять и поставщики ранней продукции из стран Центральной Азии, тем более что здесь крупные партии раннего лука репчатого экспортного качества из этого региона будут доступны уже в ближайшее время. Однако, нужно понимать, что такой лук точно не будет дешёвым, а значит надежды на рост цен лука в мае-июне у тех фермеров Украины, России и Беларуси, которые имеют запасы качественной продукции в современных овощехранилищах, сохраняются.

- В то же время производителям ранней продукции в России и Украине будет сложно получить высокую цену, а Украина может и вовсе потерять рынок сбыта в Беларуси, если последняя переключится на Центральную Азию.

- В 2021 г. в большинстве стран Восточной Европы можно ожидать снижения площадей под луком репчатым. Однако не стоит забывать, что фермеры часто меняют планы по ходу сезона, и более ясная картина будет лишь к концу лета. Если же планы не изменятся, то цены на лук в Европе могут начать восстанавливаться уже в июле.