Традиционный аудит плодоовощных отделов сетей супермаркетов в семи городах пяти стран: Киев и Днепр (Украина), Кишинев (Молдова), Тбилиси (Грузия), Ташкент (Узбекистан), Душанбе и Худжанд (Таджикистан) был проведен 15-16 ноября 2022 года командой проекта EastFruit. Подробнее с деталями и правилами мониторинга вы можете ознакомиться здесь.

В Ташкенте представители команды посетили 32 магазина 12 сетей супермаркетов – Makro и Makro Express, Korzinka и Korzinka Smart, Havas, Green Apple, Andalus, Carrefour, Baraka Market, Asia.uz, Magnum и Bi1.

За прошедший год наш аудит был расширен по количеству включенных сетей супермаркетов (добавились Korzinka Smart, Magnum и Bi1). В ноябре 2021 года мы рассматривали 9 сетей супермаркетов – Makro и Makro Express, Korzinka, Havas, Green Apple, Andalus, Carrefour, Baraka Market и Asia.uz. Тем не менее, в отдельных моментах мы будем сравнивать рейтинги с прошлогодним мониторингом.

Перейдем к подробной оценке сетей супермаркетов.

Ассортимент продукции

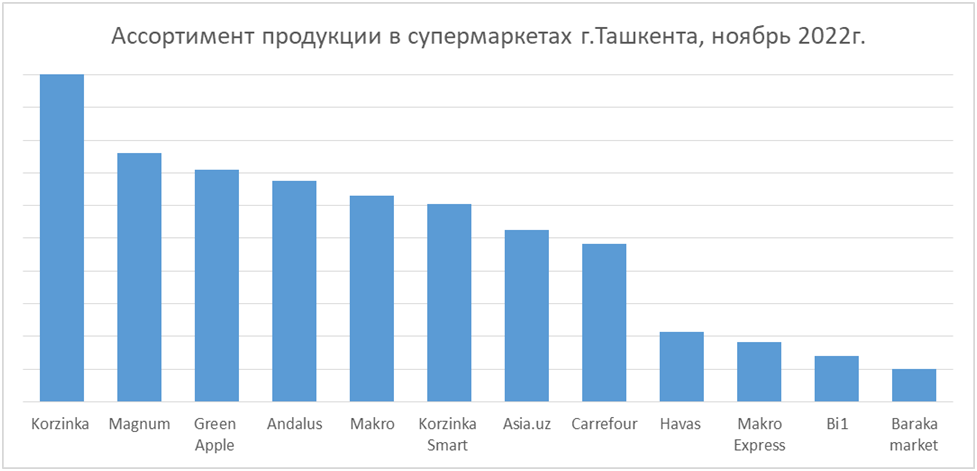

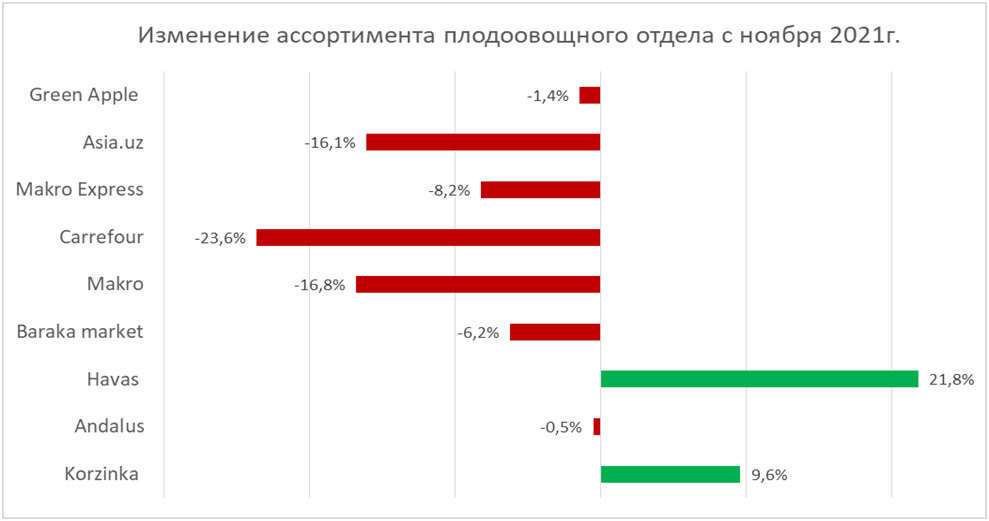

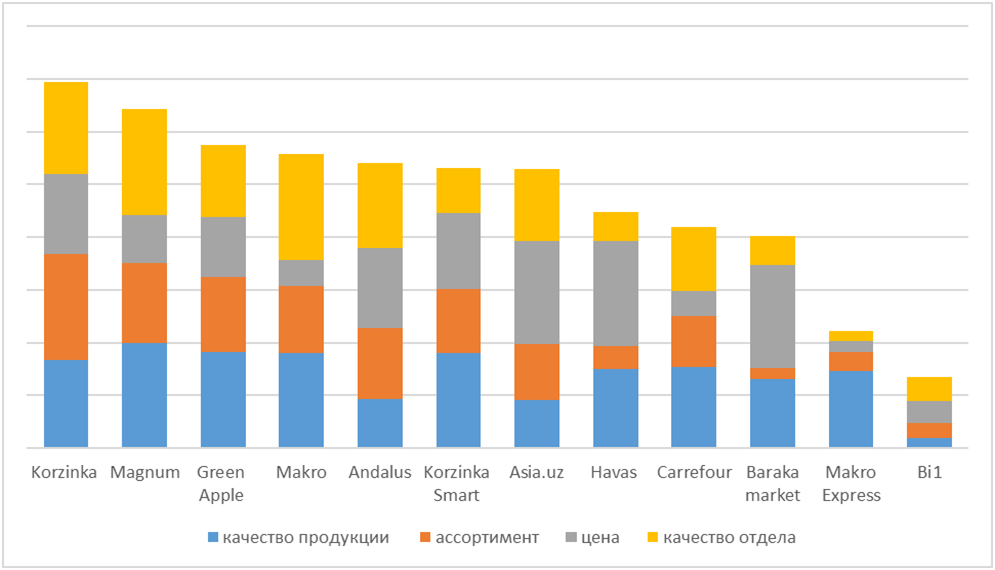

Безусловным лидером по ассортименту продукции в плодоовощных отделах остается сеть Korzinka. Ассортимент в ней почти на 70% выше среднего показателя по супермаркетам Ташкента и при этом он активно растет: с ноября 2021г. увеличился на 9,6%.

Безусловным лидером по ассортименту продукции в плодоовощных отделах остается сеть Korzinka. Ассортимент в ней почти на 70% выше среднего показателя по супермаркетам Ташкента и при этом он активно растет: с ноября 2021г. увеличился на 9,6%.

Magnum расположился на втором месте в рейтинге по ассортименту продукции. Хотя ассортимент в данной сети мог бы быть значительно выше, учитывая занимаемую плодоовощным отделом площадь.

Magnum

Аутсайдером по количеству позиций стала сеть Baraka Market. В данной сети ассортимент продукции по сравнению с ноябрем 2021г. сократился на 6,2%. Например, ни в одном магазине сети, включенном в мониторинг, мы не смогли обнаружить в наличии петрушку, в отдельных магазинах сети отсутствовали апельсины, лимоны и киви.

Лидером по приросту ассортимента плодоовощной продукции с ноября прошлого года стала сеть Havas, увеличив его на целых 21,8%!!!

Антирекорд по ассортименту продукции у сети Carrefour. Полки плодоовощного отдела в данной сети опустели на целых 23,6%.

Качество продукции

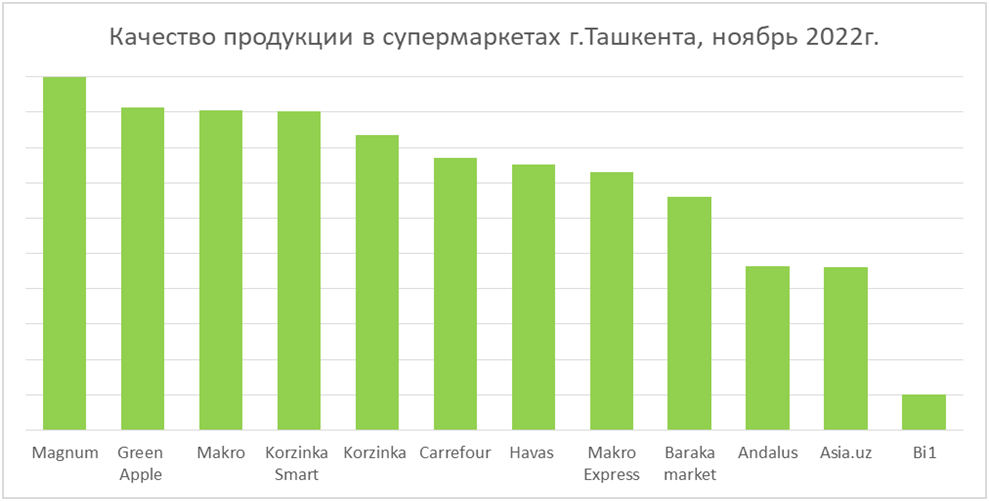

Качество продукции в плодоовощных отделах Ташкента остается на достаточно высоком уровне. В сети Magnum не было замечено ни одной бракованной позиции. В 4 сетях (Green Apple, Makro, Korzinka Smart и Korzinka) доля брака не превышала 1%. Менее 2% испорченной продукции замечено в Carrefour, Havas, Makro Express 24/7 и Baraka Market. Около 3% брака в сетях Andalus и Asia.uz. Аутсайдером рейтинга по качеству продукции стала сеть Bi1 с долей испорченной продукции в 5%.

Среди бракованной продукции при проведении мониторинга нам чаще всего встречались следующие позиции: зелень, томаты, огурцы, капуста, лук, бананы.

Качество отдела

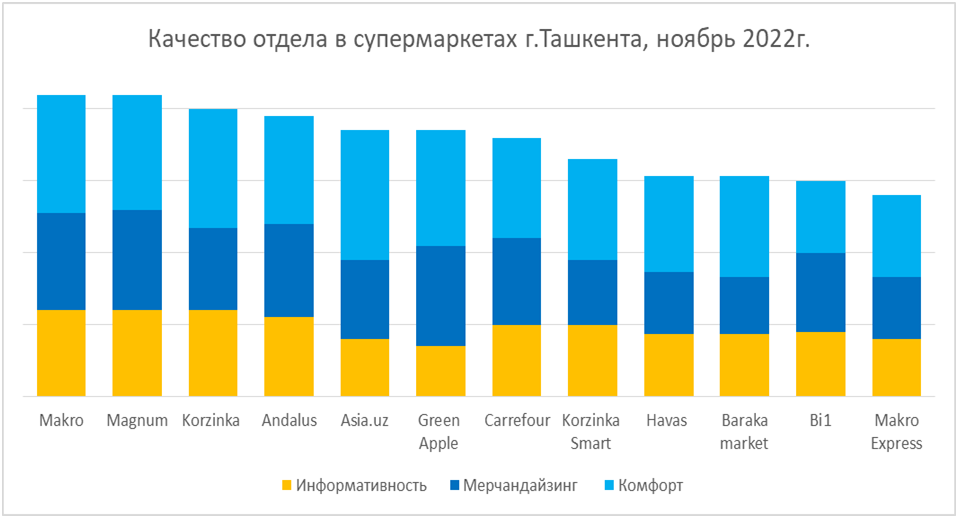

По критерию качества отдела свежих овощей и фруктов выявлено 2 лидера — сети Makro и Magnum. Сеть Makro набрала наибольшее количество баллов по подкатегории «Информативность» при достаточно высоких оценках по другим двум подкатегориям. Magnum стал лидером по «Информативности» и «Мерчандайзингу». В настоящее время данная сеть, по-прежнему, представлена в Ташкенте всего двумя магазинами, что достаточно упрощает задачу обеспечения качества плодоовощного отдела.

По критерию качества отдела свежих овощей и фруктов выявлено 2 лидера — сети Makro и Magnum. Сеть Makro набрала наибольшее количество баллов по подкатегории «Информативность» при достаточно высоких оценках по другим двум подкатегориям. Magnum стал лидером по «Информативности» и «Мерчандайзингу». В настоящее время данная сеть, по-прежнему, представлена в Ташкенте всего двумя магазинами, что достаточно упрощает задачу обеспечения качества плодоовощного отдела.

Makro

Аутсайдером рейтинга стала сеть Makro Express с самым низким «Мерчандайзингом» и достаточно непривлекательным плодоовощным отделом, расположенным неудачно в самой глубине магазинов.

Самое «слабое» место супермаркетов столицы Узбекистана, по-прежнему, информативность. Если по категории «Комфорт» наивысший полученный сетями балл составил 9 из 10 максимально возможных (средний – 7,3 из 10), по категории «Мерчандайзинг» наивысший балл составил 7 из 10 (средний – 5,6 из 10), то по категории «Информативность» наблюдается явное отставание — наивысший балл составил всего 6 из 10 (средний – 4,8 из 10).

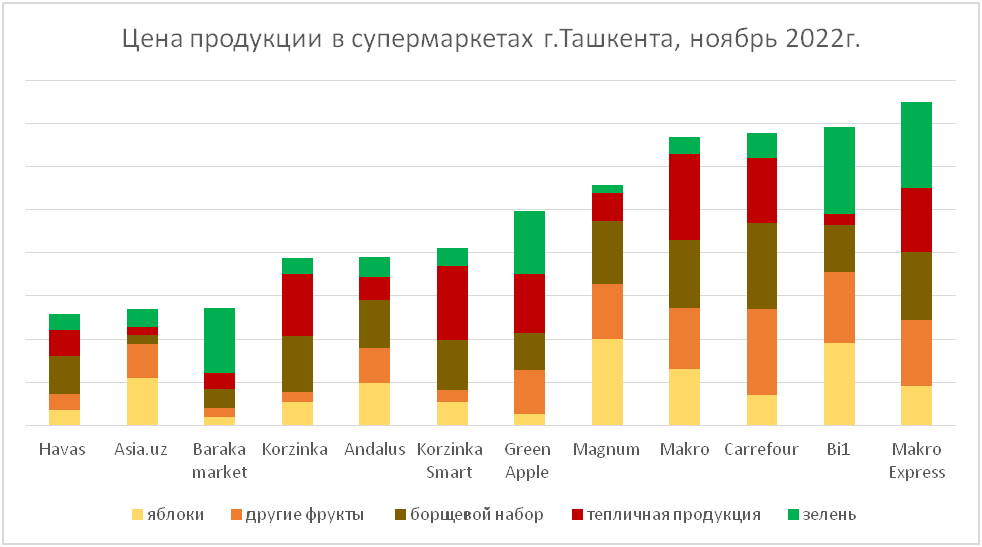

Цена продукции

Сеть дискаунтеров Havas стала лидером по низким ценам на плодоовощную продукцию в совокупности. За ней расположились в рейтинге ценовой доступности сети Asia.uz и Baraka Market. В сети Asia.uz были выявлены самые дешевые овощи (как борщевой набор, так и тепличная продукция), а в сети Baraka Market — яблоки и другие фрукты (банан, апельсин, мандарин, лимон, киви, виноград).

В совокупности самая дорогая плодоовощная продукция отмечена нами в Makro Express. При этом часть продукции из анализируемого плодоовощного набора в сети отсутствовала вовсе (зелень, виноград).

По большинству плодоовощных позиций отмечено существенное изменение средних розничных цен по сравнению с ноябрем 2021г.

Лидером роста цен стали огурцы – цены на них увеличились почти в 2,6 раза по сравнению с прошлым годом. Начавшийся с октября рост цен можно было бы назвать сезонным, но, однако в нынешнем году цены на эту продукцию растут куда более стремительно, чем в аналогичном периоде предыдущих лет.

За ними следует лук репчатый желтый с ростом цен в 96,3% за год. Возможно, росту цен на лук способствуют новые рынки экспорта, открывшиеся в этом году.

Лидерами по снижению цен стали белокочанная капуста и лимон. Цены на данные виды продукции за год снизились на 47,2% и 42,7% соответственно. Еще одной товарной позицией, которая существенно подешевела, является авокадо. Цены за год на него снизились на 35%. О том, что авокадо с начала 2022 года стал более доступным для потребителей из Узбекистана, мы уже писали здесь.

Общая оценка

По итогам аудита в общем рейтинге по четырем критериям (качество отдела, цены, качество продукции, ассортимент) место лидера вернула себе сеть Korzinka. В сети отмечены самый обширный ассортимент плодоовощной продукции, а также достаточно хорошее качество отдела и относительно невысокие цены.

По итогам аудита в общем рейтинге по четырем критериям (качество отдела, цены, качество продукции, ассортимент) место лидера вернула себе сеть Korzinka. В сети отмечены самый обширный ассортимент плодоовощной продукции, а также достаточно хорошее качество отдела и относительно невысокие цены.

Korzinka

На второй позиции расположился Magnum с отличным качеством продукции.

Аутсайдером нашего рейтинга стала (вновь с июля 2022г.) сеть супермаркетов формата «магазин у дома» Bi1. Как мы уже отмечали, в данной сети делают ставку на СТМ-продукцию и не акцентируют внимание на важности плодоовощного отдела для развития.

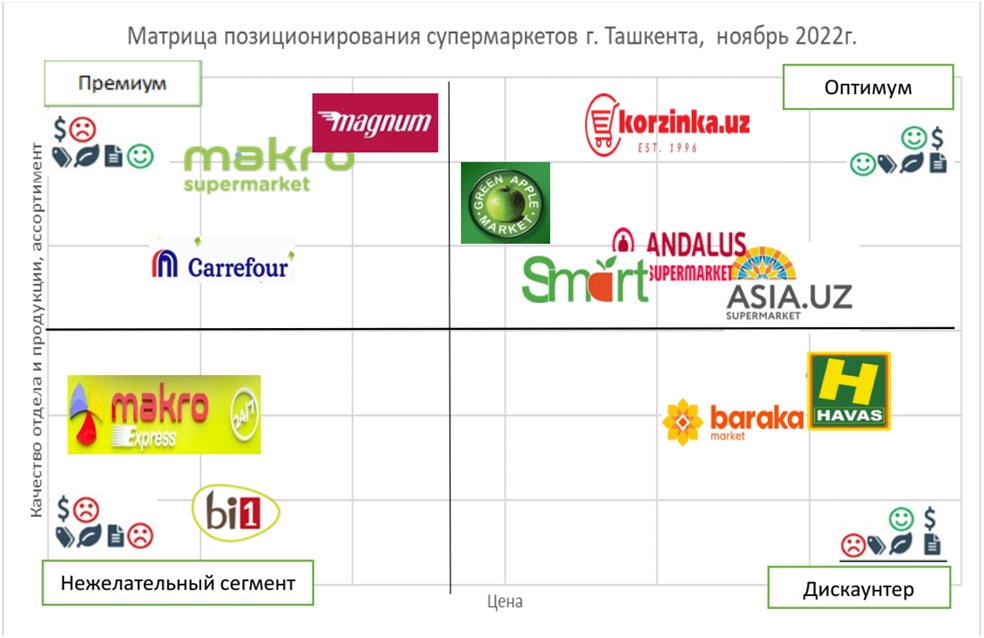

Позиционирование сетей супермаркетов Ташкента

Рассмотрим матрицу позиционирования супермаркетов города Ташкент в ноябре 2022г. и сравним с результатами июля 2022г.

Сети HAVAS и Baraka Market надежно укрепились в сегменте дискаунтеров, что вполне соответствует с их позиционированием себя на рынке.

В сети Makro Express наметились негативные изменения в части ценовой политики, и сеть переместилась из сегмента «Дискаунтер» в нежелательный сегмент. В нежелательном сегменте также осталась сеть Bi1.

Carrefour улучшил политику качества плодоовощного отдела и переместился в сегмент «Премиум», где также разместились сети Makro и Magnum. Последний попал в этот сегмент из сегмента «Оптимум», так как цены в нем на плодоовощную продукцию в сравнении с другими сетями стали достаточно высоки.

Andalus и Korzinka Smart, напротив, существенно поработали над ценами и переместились в сегмент «Оптимум», где также расположились Korzinka, Asia.uz и Green Apple.

Насколько выбранная стратегия каждой из сети была правильной, мы сможем увидеть при следующем аудите EastFruit весной 2023г.