Продовження першої частини матеріалу про головні події плодоовочевого бізнесу Узбекистану

5.«Морквяна бульбашка» та «золота цибуля» 2022 року

Якщо для виробників усіх основних видів капусти 2022 був дуже успішним, то для учасників ринку моркви Узбекистану картина цього року виглядала зовсім іншою.

Узбецькі посередники сильно прогоріли на моркві, закладаючи на зберігання пізньостиглу моркву врожаю 2021, бувши впевненими у повторенні сценарію 2021 року, коли ціни на цю продукцію були високими в результаті комбінації двох факторів: ажіотажного попиту на моркву на зовнішніх ринках у першій половині року та зниження врожайності моркви в Узбекистані.

Однак, як кажуть, «раз на раз не випадає». Після такого успішного року для виробників і трейдерів ринку моркви у 2021 році, збільшення обсягів виробництва цієї продукції наступного 2022 року було цілком очікуваним. Але учасникам ринку варто було поставити запитання – «Яка ймовірність повторення такого ж ажіотажного попиту на моркву навесні 2022 року?».

Як очікувалося, у липні 2021 року площі посіву пізньостиглої моркви, збирання врожаю якої здійснюється у жовтні та листопаді було збільшено як мінімум удвічі. Оскільки врожайність цієї моркви значно не відрізнялася від попередніх років, відповідно обсяг урожаю моркви у жовтні-листопаді 2021 року також збільшився більш ніж у два рази. Отже, це спричинило суттєве зростання обсягів пропозиції моркви на ринку в наступні місяці.Але при цьому, з середини січня по середину лютого 2022 року оптові ціни на моркву стрімко зростали, що викликало здивування – зростання цін в умовах значного збільшення пропозиції на ринку, незмінному обсязі реального споживання цієї продукції населенням і при тому, що експорт у цей час не мав економічний сенс. Пояснення тому виявилося простим: трейдери скуповували та закладали моркву на зберігання у великих обсягах під потреби експорту, бувши впевненими у повторенні сценарію 2021 року. У середині лютого 2022 року аналітики EastFruit детально проаналізували, чи може повторитися сценарій 2021 року і попередили про майбутній «морквяний міхур» на ринку Узбекистану.

Через п’ять місяців трейдери розпродували запаси моркви зі сховищ у 5-10 разів дешевше, ніж закупівельна ціна, підраховуючи величезні збитки.

Експерти EastFruit говорять постійно і багато років: «Зберігання овочів та фруктів – це не окремий бізнес, а частина системного бізнесу з вирощування та реалізації плодоовочевої продукції. Я повторюю цю фразу з середини 2000-х років і сподіваюся, що після ситуації з морквою і в Узбекистані багато хто зрозуміє, чому це правда», — каже Андрій Ярмак, економіст інвестиційного департаменту ФАО. Його блог з цієї теми можна прочитати тут.

Цілком закономірним наслідком розширення площ капусти (всіх її основних видів) та моркви у другій половині 2021 року, чим було зумовлено зростання виробництва цих культур, стало скорочення площ озимої цибулі у цьому ж періоді, урожай якого забирають навесні наступного року, зазначають аналітики EastFruit.

Відповідно, навесні 2022 року обсяг виробництва цибулі ріпчастої в Узбекистані виявився меншим у порівнянні з попередніми роками. На тлі скорочення пропозиції ріпчастої цибулі на внутрішньому ринку Узбекистану попит на цю продукцію на зовнішніх ринках зріс через фактори, які неможливо було передбачати або прогнозувати заздалегідь. Нагадуємо, що Узбекистан є найбільшим експортером ріпчастої цибулі в Центральній Азії.

По-перше, руйнування овочівництва в південних регіонах України, які опинилися під російською окупацією навесні 2022 року, призвело до того, що його виробництво в цій країні знизилося з 1 млн тонн приблизно вдвічі, а Україна перетворилася з експортера на імпортера цибулі.

Крім того, росія штучно зміцнила свою валюту, що зробило поставки на ринок росії при оплаті в рублях досить привабливими з економічної точки зору.

По-друге, в Європі утворився дефіцит ріпчастої цибулі, причиною якої стала посуха та аномальна спекотна погода в багатьох країнах Євросоюзу влітку 2022 року.

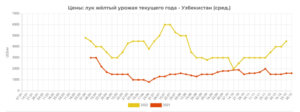

Ціни на цибулю ріпчасту зросли в усіх країнах регіону. Гуртові ціни на ріпчасту цибулю в Узбекистані були рекордно високими аж до середини серпня – почала збирання врожаю цибулі весняного посіву.

Інформація подається мовою оригіналу

Починаючи з середини серпня 2022 року оптові ціни на цибулю ріпчасту в Узбекистані значно знизилися, але залишалися приблизно у 2 рази вище за торішні рівні. При цьому, починаючи з цього ж місяця, Пакистан почав імпортувати ріпчасту цибулю з Узбекистану у зв’язку з величезною втратою місцевого врожаю через повені, які досягли у 2022 році катастрофічних масштабів. Експорт узбецької цибулі ріпчастої до Пакистану продовжився і в наступні місяці, збільшившись ще обсягом поставок.

Цього року сезон експорту ріпчастої цибулі стартував у першій декаді квітня, і з початку квітня по 20 грудня 2022 року Узбекистан експортував 192,2 тис. тонн цибулі ріпчастої, що на 4,3% більше, ніж в аналогічному періоді 2021 року.

Як видно на графіці вище, за останній місяць – з 25 листопада по 23 грудня 2022 року середні оптові ціни на ріпчасту цибулю в Узбекистані зросли з 3000 до 4500 сум/кг (з $0,27 до $0,40), тобто у півтора раза. Станом на 23 грудня 2022 року, середня оптова ціна цибуля ріпчаста у 2,8 раза вища, ніж на аналогічну дату минулого року.

Таким чином, у 2022 році морква поступилася «золотим п’єдесталом» ріпчастій цибулі й узбецькі виробники цибулі сміливо можуть записати собі в актив нинішній сезон.

Рік, що завершується, став успішним не тільки для учасників ринку ріпчастої цибулі, але і для виробників цибулі-порею, за 11 місяців 2022 року обсяг експорту цієї продукції майже в 3 рази перевищив показник аналогічного періоду минулого року й оновив попередній рекорд 2019 року. У січні-листопаді 2022 року Узбекистан експортував 15 тис.тонн цибулі-порею на загальну суму $5,8 млн, що в натуральному вираженні у 2,9 раза більше, ніж за аналогічний період минулого року й у 2,3 раза перевищив попередній рекордний показник 2019 року. Докладно про це читайте у матеріалі «У 2022 році експорт цибулі-порею з Узбекистану зріс майже в 3 рази».

6.2022 року імпорт товарної картоплі вперше знизиться, а темпи зростання імпорту банана сповільнюються

Картопля стала головною імпортною позицією плодоовочевого сектора Узбекистану за останні кілька років. Аж до 2016 року річний обсяг імпорту картоплі не перевищував 50 тис. тонн на рік, а 2017 року імпорт цієї продукції становив 194 тис. тонн. Відповідно, з 2017 по 2021 рік обсяг імпорту зріс 2,8 раза.

Проте, за попередніми оцінками аналітиків EastFruit, за підсумками 2022 року обсяг імпорту товарної картоплі до Узбекистану становитиме в межах 510-520 тис. тонн і тим самим знизиться на 5%-7% порівняно з рекордним показником 2021 року. Інакше кажучи, у 2022 році імпорт товарної картоплі до Узбекистану може знизитися вперше за період з 2018 року.

Інформація подається мовою оригіналу

*дані за 2022 рік – прогнозні оцінки аналітиків EastFruit

Попри прогнозоване зниження порівняно з рекордним показником за минулий рік, абсолютне значення обсягу імпорту цієї продукції залишається все ще високим і Узбекистан продовжує займати одне з провідних місць у рейтингу найбільших країн-імпортерів картоплі у світі.

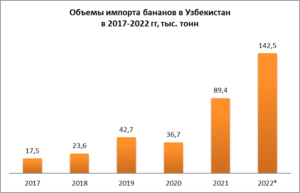

Наступною найбільшою статтею імпорту в плодоовочевому сегменті Узбекистану є банан, споживання якого зростає другий рік поспіль.Проте темп зростання імпорту банана у 2022 році буде меншим, ніж у попередньому році.

За оцінками аналітиків EastFruit, за підсумками 2022 року загальний обсяг імпорту банана до Узбекистану становитиме близько 140-145 тис. тонн, що означає приріст на 57%-62% порівняно з минулим роком. Враховуючи, що у 2021 році обсяг імпорту банана зріс у 2,4 раза стосовно показника 2020 року та більш ніж у 2 рази до обсягу імпорту 2019 року, темп зростання у поточному році суттєво сповільниться.

Інформація подається мовою оригіналу

*дані за 2022 рік – прогнозні оцінки аналітиків EastFruit

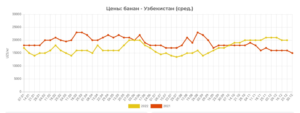

На думку аналітиків EastFruit, основною причиною уповільнення темпів зростання імпорту, а також споживання банана в Узбекистані є зростання цін на цей фрукт, про що ми писали ще на початку грудня 2022 року в матеріалі «Узбекистан: зростання цін на банан може уповільнити темпи зростання його. споживання».

Уповільнення темпів зростання відбувається шляхом зниження обсягів імпорту саме у жовтні-грудні 2022 року, коли середні оптові ціни на банан перевищили торішні рівні та розрив між поточними оптовими цінами та торішніми рівнями став збільшуватися.

Інформація подається мовою оригіналу

За оцінками аналітиків EastFruit, у жовтні-грудні 2022 року обсяг імпорту банана становитиме 35-40 тис. тонн, тоді як за аналогічний період минулого року Узбекистан імпортував 41,4 тис. тонн цієї продукції. Інакше кажучи, цього періоду замість приросту очікується невелике зниження імпорту порівняно з торішнім показником.

7. Лимонна криза близька?

В останні кілька років виробництво лимонів в Узбекистані активно розширювалося, як і в сусідньому Таджикистані. Починаючи з 1 березня 2020 року, в Узбекистані почала діяти низка пільг підприємцям, які займаються вирощуванням лимонів. Зокрема, як субсидії покриваються витрати, пов’язані із закладенням нових лимонних плантацій та закупівлею саджанців, а також покриваються транспортні витрати (залізничним та авіаційним транспортом), пов’язані з експортом плодів лимона, у розмірі до 25% цих витрат. Крім того, планувалося виділити $100 млн на фінансування проєктів у сфері лимонництва.

Пізніше серйозним поштовхом для розвитку цього плодоовочевого сегмента також став ажіотажний попит на лимони в розпал пандемії коронавірусу у 2020 році.

Однак поточна ситуація в лимонній галузі Узбекистану близька до надвиробництва, якщо це вже не настало. Експерти EastFruit докладно описали ситуацію, що склалася в лимонній галузі Узбекистану та сусіднього Таджикистану матеріалі, опублікованій у грудні 2022 року, який можна прочитати тут.

Коротке резюме полягає в тому, що обсяги виробництва лимонів в Узбекистані зростають, а ось обсяги експорту – ні.Якщо процес створення нових лимонаріїв підсобними господарствами продовжуватиметься такими ж темпами, то ціни на лимон, найімовірніше, і далі знижуватимуться. Відповідно, фермерам потрібно приготуватися до нових цінових реалій, оскільки той тип лимона, який вирощується в Узбекистані та спосіб його вирощування є неконкурентним на світовому ринку.

8. Охорона підземних вод в Узбекистані буде посилена

У 2022 році експерти EastFruit неодноразово звертали увагу на проблеми з водокористуванням в Узбекистані та на можливі наслідки масового використання «золотого резерву» артезіанських вод для поливу плантацій, що викликало чимало занепокоєння, оскільки в результаті існує загроза дефіциту питної води. Цього ж року в пресі з’явилися повідомлення про зниження рівня ґрунтових вод у семи регіонах країни на 5 метрів, що також говорить про досить неприємну тенденцію і загрозливу для плодоовочевої галузі ситуацію. Це може призвести до уповільнення темпів зростання або навіть до зниження обсягів виробництва плодоовочевої продукції в Узбекистані в найближчі роки.

І цього року держава серйозно зайнялася цією проблемою, у грудні 2022 року урядом Узбекистану були оприлюднені заходи, спрямовані на охорону підземних вод:

– вводиться мораторій на буріння свердловин та використання підземних вод у районах, де рівень ґрунтових вод знизився на більш ніж 5 метрів;

– встановлюється вимога до користувачів підземних вод оснастити свої об’єкти лічильниками води до 1 січня 2024 року, оскільки на даний час 90 відсотків свердловин не оснащені лічильниками;

– з 1 квітня 2023 року буде впроваджено систему видачі дозволів не на кожну свердловину окремо, а на діяльність із буріння свердловин загалом, буде виконано геологорозвідувальні роботи для повної переоцінки запасів джерел підземних вод, рівень яких знижується;

– створюється Державна служба геологічного моніторингу з метою спостереження за станом підземних вод та створення єдиної системи захисту від небезпечних геологічних процесів.

Не виключено, що наступним кроком може стати стимулювання раціонального використання водних ресурсів Узбекистану через вартість води для користувачів, зазначають експерти EastFruit.

Однак таке рішення, якщо воно буде прийняте, було б цілком виправданим і навіть могло б піти на користь садівництву країни: «Введення розумної оплати за води та підвищення витрат на неї допомогло б узбецьким фермерам звернути увагу на якість продукції, тому що при зростанні витрат виникає необхідність підвищувати виторг із гектара», – вважає Андрій Ярмак, економіст інвестиційного департаменту Продовольчої та сільськогосподарської організації ООН (ФАО).Думки експерта читайте у нашому матеріалі.

9. Запуск нових транспортних коридорів

Геополітична ситуація, що змінилася, на Євразійському континенті через вторгнення російської армії в Україну як ніколи загострила питання розвитку та диверсифікації міжнародних транспортних коридорів для країн Центральної Азії. Узбекистан є одним із двох країн світу, яким для виходу до Світового океану необхідно перетнути територію не менше двох держав, усі сусідні країни також не мають виходу до портів. Також посилилася важливість розвитку альтернативних маршрутів для доставки вантажів до країн Європи.

З цілком зрозумілих причин, у 2022 році Узбекистан активізував зусилля у цьому напрямку – розробки та відкриття нових маршрутів до ринків країн Європи, морських портів Ірану та Пакистану.

Перші результати не змусили на себе довго чекати.

Внаслідок двосторонніх переговорів, на початку червня 2022 року Туркменістан дозволив транзитні вантажоперевезення з Узбекистану до Ірану та у зворотному напрямку, встановивши при цьому низку вимог щодо транзиту вантажів через територію цієї держави.

Через кілька місяців у листопаді 2022 року Туркменістан розширив список пунктів пропуску, відкритих для міжнародних вантажних перевезень. Тепер узбецькі вантажні машини можуть перетинати кордон Узбекистану та Туркменістану на трьох пунктах пропуску, а на кордоні Туркменістану з Іраном як мінімум два пункти пропуску. Також у цьому списку прикордонних пунктів фігурує «Міжнародний морський пункт Туркменбаші» на Каспійському морі, що своєю чергою створює можливість доставляти вантажі з Узбекистану до Азербайджану і потім до Грузії, і навпаки цим транспортним коридором – найкоротшим маршрутом.

На початку грудня 2022 року EastFruit писав про відкриття нового залізничного маршруту з Туреччини до Узбекистану та у зворотному напрямку. Перший вантажний потяг із 40 вагонів, що прямував маршрутом «Туреччина-Іран-Туркменістан-Узбекистан», прибув на Центральний залізничний вокзал столиці Узбекистану 3 грудня 2022 року. Цим маршрутом планується залучити додатково ще 250 вагонів. Запуск цього нового залізничного маршруту є результатом реалізації домовленостей щодо створення та розвитку нових транспортних транзитних коридорів, досягнутих у рамках Саміту Організації тюркських держав, що відбувся у листопаді 2022 року у м. Самарканд (Узбекистан).

16 грудня 2022 року з Узбекистану вирушив перший контейнерний блок-поїзд із 46 вагонів до порту Бургас (Болгарія) Транскаспійським транспортним коридором, за маршрутом «Узбекистан – Туркменістан – Азербайджан – Грузія – Болгарія/ Європа» з довжиною понад 4000 км. Цей поїзд був організований у співпраці із закордонними партнерами з Туркменістану, Азербайджану та Грузії.

Транскаспійський міжнародний транспортний маршрут (ТМТМ), по суті, є альтернативою російському Транссибу для доставки вантажів з КНР до Європи, який почав функціонувати у 2017 році. Він пролягає через Китай, Казахстан, акваторію Каспійського моря, Азербайджан, Грузію і далі до Туреччини та країн Європи. До перевезень залучені залізничний та морський транспорт (акваторією Каспійського моря).

Однак завдяки відкриттю залізничного маршруту з Узбекистану до морських портів Туркменістану на Каспійському морі, Узбекистан приєднується до ТМТМ таким чином, що забезпечує найкоротший шлях з Узбекистану до Азербайджану і потім до Грузії. Аналітики EastFruit відзначають величезний потенціал цього маршруту, який успішно може бути використаний для доставки узбецької плодоовочевої продукції на ринки країн Європи.

10.Змішана картина з експансії іноземних гравців на ринку ритейлу

Якщо 2021 запам’ятався активною експансією іноземних мереж супермаркетів на ринок Узбекистану, то цього року в цьому плані спостерігалася змішана картина. З одного боку, протягом 2022 року ми стали свідками закриття магазинів російської мережі дискаунтерів «Доброцен» і експансії казахстанської мережі Magnum Cash&Carry, що не відбулася, обидві яких вийшли на узбецький ринок в останній місяць минулого року. З іншого боку, у 2022 році активно розвивалася французька мережа «bi1», що вийшла на ринок Узбекистану в останні дні 2021 року, а в грудні року російський дискаунтер «Світлофор» оголосив про відкриття чотирьох магазинів в Узбекистані.

Російська мережа дискаунтерів «Доброцен» вийшла на ринок Узбекистану в грудні 2021 року і відкрила цього ж місяця відразу чотири магазини в містах – Бухара, Ташкент, Карші та Маргілан. У січні 2022 року мережа відкрила ще один магазин у м. Карші. Пропрацювавши всього близько трьох місяців, на початку квітня 2022 року мережа «Доброцен» раптом оголосила про тимчасове закриття всіх п’яти магазинів в Узбекистані, ліквідацію товарів та їх розпродаж за пів ціни.

Казахстанська мережа Magnum Cash&Carry вийшла на узбецький ринок ритейлу також у грудні 2021 року, відкривши відразу два гіпермаркети у столиці Узбекистану. При цьому було заявлено про плани компанії інвестувати близько $20 млн доларів США в перший рік розвитку в Узбекистані й у 2022 році відкрити ще два гіпермаркети та кілька супермаркетів у цій країні.

Проте, казахстанський ритейлер зазнав величезних збитків у ході заворушень у Казахстані від дій мародерів під час січневих подій 2022 року. Найбільша торгово-роздрібна мережа Казахстану оцінювала тоді збитки від дій мародерів в 11 млрд тенге ($25,3 млн). За даними Національної палати підприємців «Атамекен», у ході заворушень у Казахстані від дій мародерів постраждали понад півтори тисячі суб’єктів бізнесу в 9 регіонах країни, загальна сума збитків бізнесу оцінювалась у $221 млн. Найбільш постраждалі галузі – сфери торгівлі, громадського харчування, логістики та фінансовий сектор.

Ймовірно, ситуація зі збитками $25 млн справила серйозний негативний вплив на найближчі плани ритейлера з розвитку бізнесу в Узбекистані.Можливо, такий стан справ змусив компанію відкласти плани щодо експансії на узбецькому ринку.

З іншого боку, французька мережа «bi1», що вийшла на ринок Узбекистану в останні дні 2021 року, активно розвивалася протягом 2022 року. Ритейлер відкрив свій перший магазин у столиці Узбекистану 30 грудня 2021 року, і протягом одного тижня відкрила ще два супермаркети у цьому ж місті. Станом на 20 грудня 2022 року, мережа bi1 налічувала 23 магазини в Узбекистані, всі вони розташовані в м. Ташкент.

Щобільше, у жовтні 2022 року компанія заявила про амбітний план експансії на узбецькому ринку. За словами представника компанії, стратегічна мета ритейлера на цьому ринку – відкрити 250 магазинів у Ташкенті (столиці Узбекистану) та Ташкентській області.

У жовтні 2021 року EastFruit писав, що російська мережа дискаунтерів «Світлофор» розгорнула активну діяльність з виходу на роздрібний ринок Узбекистану. Попри те, що мережа не робила офіційних заяв про вихід на ринок, «Світлофор» приступив тоді до пошуку співробітників у низці міст Узбекистану, розмістивши цілу низку вакансій на порталах з працевлаштування.

Проте минуло понад рік, як було офіційно заявлено про відкриття першого магазину в Узбекистані мережі «Світлофор». У грудні 2022 року ритейлер планує відкрити два магазини у столиці Узбекистану та ще два – у містах Фергана та Андіжан.