Традиционный ежеквартальный аудит плодоовощных отделов сетей супермаркетов стран, входящих в мониторинг проекта EastFruit, проводился 9-10 ноября 2021 также и в столице Узбекистана – Ташкенте.

В этом городе представители команды посетили 28 магазинов 9 сетей супермаркетов – Makro и Makro Express 24/7, Korzinka, HAVAS, Green Apple, Andalus, Carrefour, Baraka Market и Asia.uz. Аудит проходил одновременно и по той же методологии, что и в других странах проекта. Детальнее о параметрах оценивания супермаркетов смотрите здесь.

За прошедший год аудит Ташкента был значительно расширен по количеству включенных сетей супермаркетов. Так, к шести сетям магазинов (Makro, Makro Express 24/7, Korzinka, HAVAS, Green Apple и Andalus), посещенных в ноябре 2020 года, добавились еще три – Carrefour, Baraka Market и Asia.uz. Тем не менее, в отдельных моментах мы будем сравнивать рейтинги с прошлогодним мониторингом.

Далее предлагаем рассмотреть подробно оценку сетей супермаркетов.

Ассортимент продукции

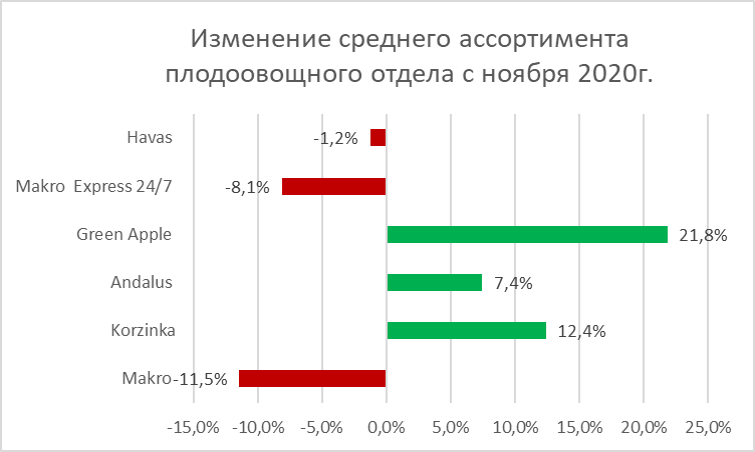

Korzinka удерживает лидерство по ассортименту продукции в плодоовощных отделах сетей супермаркетов Ташкента. Среднее количество позиций свежих овощей и фруктов на полках Korzinka по сравнению с ноябрем 2021 года увеличилось на 12%.

На втором месте в рейтинге по ассортименту продукции расположилась сеть Makro, хотя ассортимент в ней с ноября 2020 года сократился на те же 12%.

Лидером по приросту ассортимента плодоовощной продукции с ноября прошлого года стала сеть Green Apple, увеличив его на 22%. Это позволило ей разместиться на третьей позиции в рейтинге по этому критерию.

Аутсайдерами по количеству позиций по-прежнему остаются сети HAVAS и Baraka Market. В магазинах HAVAS ассортимент продукции по сравнению с ноябрем 2021г. сократился на 1%.

Baraka Market – традиционный аутсайдер рейтинга по ассортименту продукции. В отдельных магазинах по-прежнему невозможно найти самые распространённые позиции, такие как, например, бананы, свёклу, морковь, огурцы. Но стоит отметить, что такой малопопулярный в Узбекистане продукт как авокадо был представлен в двух из трех этих магазинов, включенных в наш аудит.

Качество продукции

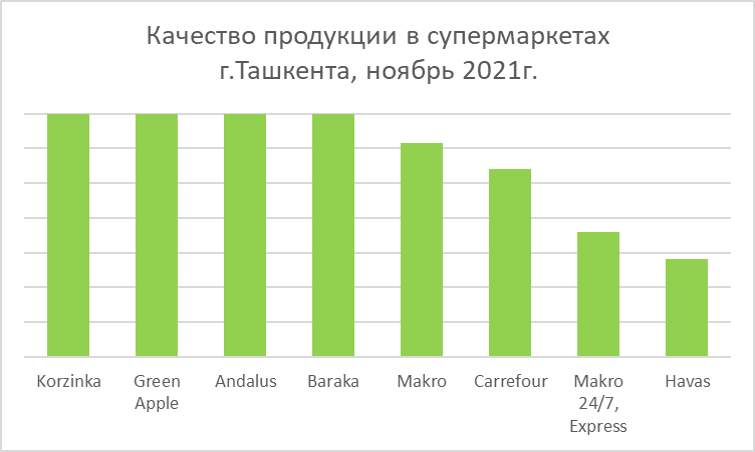

Стоит сразу отметить, что качество продукции в плодоовощных отделах Ташкента значительно улучшилось. Доля бракованной продукции в ноябре 2021 года в ассортименте сетей не превышала 1% (при предыдущих мониторингах доходила до 5%), а в четырех сетях (Korzinka, Green Apple, Andalus и Baraka Market) и вовсе равнялась нулю. Среди бракованной продукции при проведении мониторинга аудиторам чаще всего встречались следующие позиции: капуста всех видов, зелень, мандарины и бананы.

Качество отдела

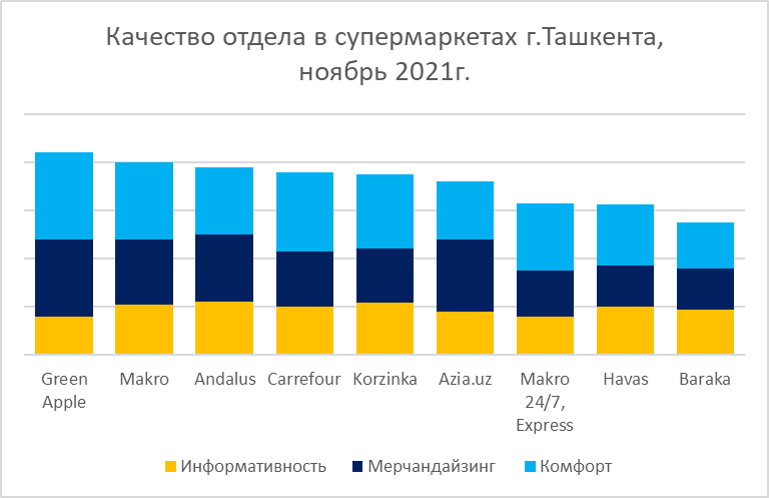

По критерию качества отдела свежих овощей и фруктов лидером остается сеть Green Apple, набрав наибольшее количество баллов по подкатегориям «Мерчандайзинг» и «Комфорт». Однако, как мы и отмечали раньше, эта сеть совсем небольшая и имеет в своем составе всего три магазина, что упрощает задачу обеспечения качества плодоовощного отдела.

Сеть Makro вырвалась на вторую строчку рейтинга по качеству отдела. Тем не менее, ей необходимо еще поработать над качеством предоставляемых услуг. Например, в одном из магазинов, включенных в аудит, в отделе не было консультантов и, хотя мы находились там достаточно продолжительное время, к нам никто так и не подошел.

Аутсайдерами рейтинга остались супермаркеты Baraka и HAVAS. В обоих сетях было отмечено отсутствие ценников на товары и неудачное расположение плодоовощного отдела (не у входа в магазин). Также в одном из супермаркетов сети HAVAS нам пришлось звать консультанта отдела, так как он отсутствовал на месте. А в сети Baraka не всегда в плодоовощном отделе присутствовали пакеты.

Также стоит отметить, что в одном из магазинов сети Asia.uz мы столкнулись с тем, что консультанты в отделе совсем не знали штрих коды товаров и при взвешивании каждого продукта убегали от весов к прилавкам, что создавало очередь из желающих взвесить свои покупки. Но будем надеяться, что это был единичный случай, и просто произошло обновление кадрового состава отдела, так как раньше в этой сети такого не наблюдалось. В итоге, это отразилось на рейтинге сети по качеству отдела, и она заняла шестое место.

Обобщая результаты, хочется отметить, что всем сетям необходимо поработать над информативностью. К примеру, по категории «Комфорт» наивысший полученный сетями балл составил 9,0 из 10 максимально возможных (средний – 7,1 из 10), а по категории «Мерчандайзинг» наивысший балл составил 8,0 из 10 (средний – 6,1 из 10). В то же время по категории «Информативность» наблюдается явное отставание, и наивысший балл составлял 5,5 из 10 (средний – 4,8 из 10). Если на ценниках продукции мы еще можем увидеть страну производителя (в основном на тропических фруктах и цитрусовых), то указание производителя и области, в которой произведен продукт, отсутствует повсеместно.

Цена продукции

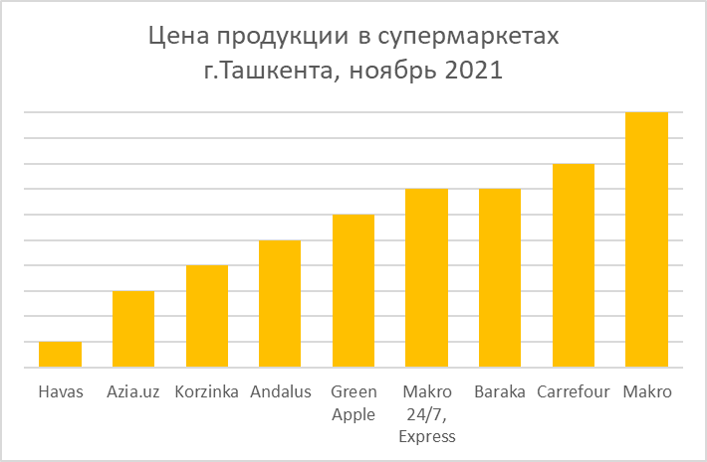

Сеть дискаунтеров HAVAS оправдала полностью свой формат и в ноябре 2021 года предлагала потребителям наиболее низкие цены на плодоовощную продукцию (за исключением цитрусовых, картофеля и лука репчатого). За ней расположились в рейтинге ценовой доступности сети Asia.uz и Korzinka.

Сеть «Makro» стала аутсайдером ценового рейтинга. В сети отмечены самые дорогие из всех магазинов Ташкента апельсины, лимоны, свекла, лук репчатый и томаты.

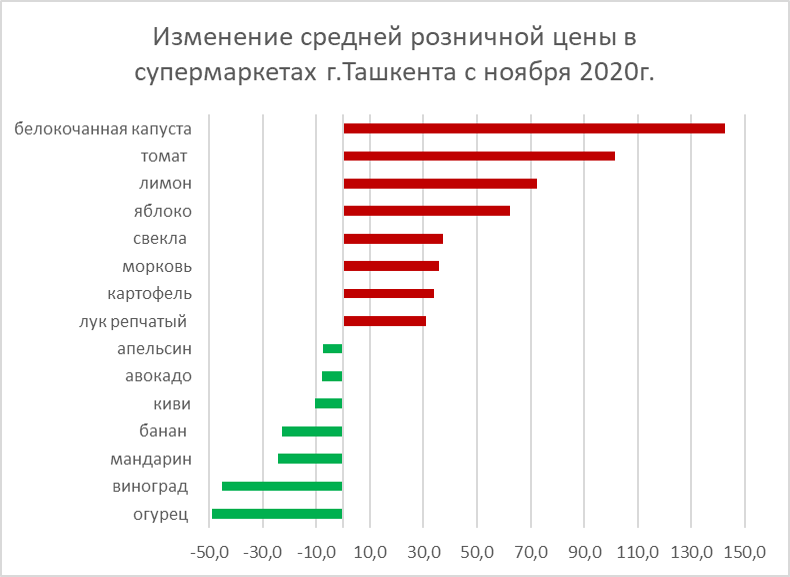

Существенное изменение средних розничных цен по сравнению с ноябрем 2020 года отмечается по большинству плодоовощных позиций. Лидером по снижению цен стали огурцы, которые за год подешевели почти на 50%.

Цены на виноград в супермаркетах г. Ташкента в ноябре 2021 года оказались в среднем на 45% ниже, чем в ноябре 2020 года, а его предложение стало гораздо больше.

Снизились также средние цены на импортную продукцию – мандарины (на 24%), бананы (на 23%), киви (на 10%), авокадо (на 8%) и апельсины (на 7%). Главным образом, на снижение цен на импортную продукцию оказало влияние принятое в октябре решение правительства об обнулении таможенных пошлин.

Лидером роста цен стала белокочанная капуста – цены на нее увеличились в 2,4 раза. Ранее мы писали о том, что в этом году экспорт капусты из Узбекистана может быть рекордно высоким. Возможно, это и объясняет такой рост цен на внутреннем рынке страны.

Морковь подорожала на 36% по сравнению с ноябрем 2020 года. О причинах этого аналитики EastFruit уже разбирались ранее.

Хотя импорт яблока в Узбекистане также освобожден от уплаты таможенных пошлин с октября 2021 года, но цены на этот вид продукции остаются в среднем на 62% выше прошлогодних. Это связано с тем, что в нижней ценовой категории обычно предлагаются местные сорта яблок, на которые это решение пока не оказало никакого влияния. Возможно в дальнейшем обнуление таможенных пошлин будет стимулировать увеличение импорта данного вида продукции, и местным производителям придется все же снизить цены.

Общая оценка

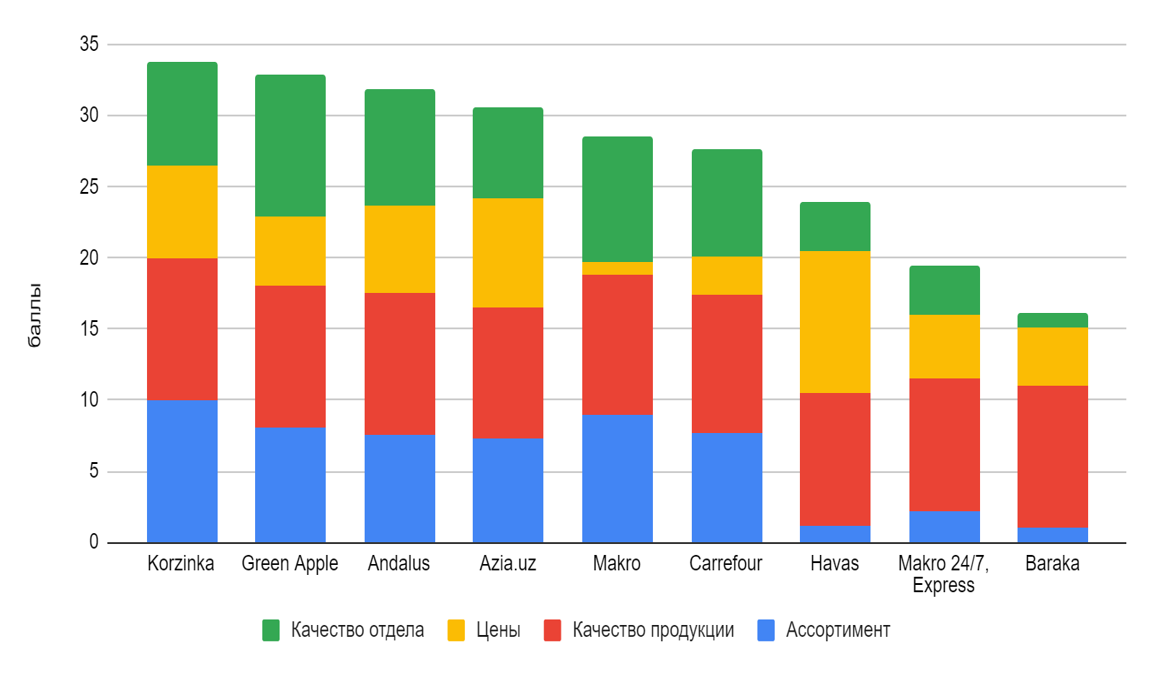

По итогам аудита в общем рейтинге по четырем критериям (качество отдела, цены, качество продукции, ассортимент) Korzinka впервые за долгое время вернула себе звание лидера. В данной сети отмечено самый широкий ассортимент и хорошее качество плодоовощной продукции.

На второй позиции расположился прежний лидер Ташкента – сеть Green Apple, которая оказалась ведущей сетью города по качеству плодоовощного отдела и качеству представленной продукции.

Аутсайдером рейтинга по-прежнему остается сеть Baraka Market, которая с момента полноценного включения в наш аудит в марте 2021 года, так и не поднялась выше последней позиции. В данной сети представлен самый маленький ассортимент овощей и фруктов, а качество самого плодоовощного отдела также сильно хромает.

Позиционирование сетей супермаркетов г. Ташкента

Рассмотрим матрицу позиционирования супермаркетов г. Ташкента в ноябре 2021 года и сравним ее с результатами мониторинга в июле этого же года.

Начнем с негатива. В этот раз Baraka Market и Makro Express вернулись в нежелательный сегмент, что означает, что этим двум сетям надо вновь поработать над ценовой политикой в плодоовощном отделе.

Сеть HAVAS надежно укрепилась в сегменте дискаунтеров, что вполне соответствует ее позиционированию себя на рынке.

В сегменте «Премиум» по-прежнему остался Carrefour, по соседству с которым расположилась сеть Makro, переместившись из сегмента «Оптимум».

Сеть Green Apple осталась в приграничном положении между сегментами «Оптимум» и «Премиум».

В сегменте «Оптимум» укрепились сети Korzinka и Andalus. Также в этот сегмент из сегмента «Премиум» переместилась сеть Asia.uz.

Стоит отметить, что основные изменения в магазинах Узбекистана в основном происходят в плане ценовой политике, тогда как в сфере качества ситуация особо не меняется. Это подтверждается тем, что перемещения сетей по сегментам происходят только между двумя нижними сегментами («Нежелательный» и сегмент «Дискаунтеров») и между двумя верхними сегментами («Премиум» и «Оптимум»), но ни одна сеть не переместилась из одного из нижних сегментов в один из верхних сегментов и наоборот.

Подводя итоги нашего традиционного аудита, хочется добавить, что мы ожидаем в ближайшей перспективе усиления конкуренции на рынке плодоовощной торговли в розничных сетях Узбекистана. Ведь совсем скоро в начале декабря ожидается выход нового игрока на данный рынок — крупнейшей торгово-розничной сети Казахстана Magnum Cash&Carry. Об этом подробнее можно прочитать здесь.

Таким образом, всем действующим сетям придется прикладывать больше усилии для завоевания и сохранения доверия потребителей. Мы же в свою очередь постараемся оперативно отразить ситуацию при нашем следующем аудите в первом квартале 2022 года.