Традиційний щоквартальний аудит плодоовочевих відділів мереж супермаркетів у семи містах п’яти країн: Київ та Дніпро (Україна), Кишинів (Молдова), Тбілісі (Грузія), Ташкент (Узбекистан), Душанбе та Худжанд (Таджикистан) було проведено 5-7 липня командою проєкту EastFruit. Докладніше з деталями та правилами моніторингу ви можете ознайомитись тут.

У Ташкенті представники команди відвідали 32 магазини 12 мереж супермаркетів – Makro та Makro Express 24/7, Korzinka та Smart, Havas, Green Apple, Andalus, Carrefour, Baraka Market, Asia.uz, Magnum та Bi1.

Вперше до щоквартального роздрібного аудиту було включено мережу супермаркетів Smart. Ця мережа є мережею формату «магазин біля дому» від мережі Korzinka. Хоча мережа Smart була запущена ще у 2011 році, вона поки не набула широкого розвитку. На даний час у мережі налічується лише 5 магазинів, останній з яких був відкритий у квітні цього року.

За минулий рік наш аудит було розширено за кількістю включених мереж супермаркетів (додалися Smart, Magnum та Bi1). У липні 2021 року ми розглядали 9 мереж супермаркетів – Makro та Makro Express, Korzinka, Havas, Green Apple, Andalus, Carrefour, Baraka Market та Asia.uz. Проте в окремих моментах ми порівнюватимемо рейтинги з торішнім моніторингом.

Перейдемо до детальної оцінки мереж супермаркетів.

Асортимент продукції

Інформація подається мовою оригіналу

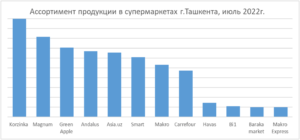

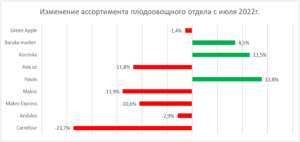

Лідерство з асортименту продукції у плодоовочевих відділах зберегло за собою мережу Korzinka. Асортименти в ній з липня 2021 р.збільшився на 11,5%.

На другому місці в рейтингу асортименту продукції розташувався Magnum. Хоча, враховуючи площі плодоовочевого відділу, асортимент у цій мережі міг би бути значно вищим.

Аутсайдерами за кількістю позицій стали мережі Makro Express та Baraka Market. У Makro Express асортимент продукції порівняно з липнем 2021 р. скоротився на 10,6%. Наприклад, у жодному магазині мережі, де був проведений моніторинг, ми не змогли знайти зелень. Baraka Market, навпаки, наростила асортимент на 8,5%, але цього виявилося все одно недостатньо і мережа зайняла останню позицію щодо асортименту.

Лідером із приросту асортименту плодоовочевої продукції з липня минулого року стала мережа Havas, збільшивши його на 13,8%. Грандіозне зниження асортименту продукції було відмічено в мережі Carrefour. Полиці плодоовочевого відділу в цій мережі спорожніли на цілих 23,7%!

Інформація подається мовою оригіналу

Якість продукції

Інформація подається мовою оригіналу

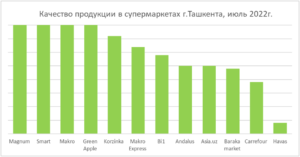

Якість продукції в плодоовочевих відділах Ташкента залишається високому рівні. Частка бракованої продукції липні 2022 р. в асортименті мереж не перевищувала 3.6% (Havas), а в 4 мережах – Magnum, Smart, Makro та Green Apple – дорівнювала нулю. Серед бракованої продукції під час проведення моніторингу найчастіше зустрічалися такі позиції: яблука, томати, зелень, черешня.

Нестандартний підхід, який ми відзначили у мережі Asia.uz під час проведення аудиту у березні 2022 р., коли весь зіпсований товар було зібрано в окрему позицію за зниженою ціною, продовжує працювати.Однак, варто зазначити, що ця позиція помітно зменшилася в обсязі, що може бути ознакою того, що влітку ціни на фрукти знижуються і зростає споживчий попит на них, тому менше товару псується на полицях магазинів.

Березень 2022 р. Asia.uz

Липень 2022 р. Asia.uz

Інформація подається мовою оригіналу

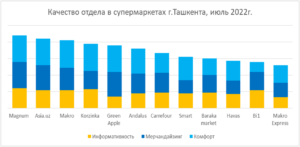

За критерієм якості відділу свіжих овочів та фруктів лідером стала мережа Magnum, набравши найбільшу кількість балів за підкатегоріями «Інформативність» та «Мерчандайзинг». Зараз мережа, як і раніше, представлена в Ташкенті всього двома магазинами, що спрощує завдання забезпечення якості плодоовочевого відділу.

Magnum

Мережа Asia.uz опинилася на другому рядку рейтингу за якістю відділу з високими балами за підкатегоріями «Мерчандайзинг» та «Комфорт».

Аутсайдером рейтингу стала мережа Makro Express із найнижчою «Інформативністю». У мережі було помічено відсутність цінників на товари, а також невдале розташування плодоовочевого відділу (не на початку магазину).

Інформативність, як і раніше, залишилася «найслабшим» місцем супермаркетів міста Ташкент. Якщо за категорією «Комфорт» найвищий отриманий мережами бал становив 8,25 з 10 максимально можливих (середній – 6,7 з 10), за категорією «Мерчандайзинг» найвищий бал становив 8 з 10 (середній – 5,9 з 10), то за категорією «Інформативність» спостерігається явне відставання — найвищий бал становив лише 6 із десяти (середній – 4,8 із десяти). Якщо на цінниках продукції ми ще можемо побачити країну виробника (в основному на тропічних фруктах та цитрусових), то вказівка виробника та області, в якій вироблено продукт, немає повсюдно.

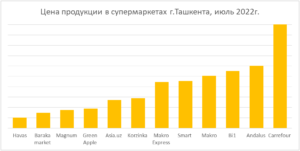

Ціна продукції

Інформація подається мовою оригіналу

Мережа Havas стала лідером за низькими цінами на плодоовочеву продукцію. За нею розташувалися у рейтингу цінової доступності мережі Baraka Market та Magnum. Обидві мережі значно попрацювали над ціновою політикою минулого нашого аудиту (березень 2022 р.), коли вони знаходилися наприкінці рейтингу.

У Carrefour не лише суттєво знизився асортимент плодоовочевої продукції, а й значно погіршилася цінова політика, що зробило мережу аутсайдером цінового рейтингу. У мережі виявлено найдорожчі яблука, кавуни, банани, персики, картопля, буряк, капуста серед супермаркетів столиці Узбекистану.

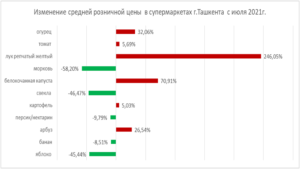

Інформація подається мовою оригіналу

За більшістю плодоовочевих позицій відзначено суттєву зміну середніх роздрібних цін порівняно з липнем 2021 р. Лідерами зі зниження цін стали морква та буряк після екстремально високих цін минулого року. Ціни на ці види продукції за рік знизилися на 58,2% та 46,5% відповідно.Цього літа у супермаркетах Ташкента також можна знайти досить дешеве яблуко, на яке ціни впали на 45,4% порівняно з минулим роком. Певною мірою цьому сприяв рекордний обсяг імпортного яблука, що надійшов ринку Узбекистану.

Лідером зростання цін стала цибуля ріпчаста жовта – ціни на неї збільшилися у 2,5 раза порівняно з минулим роком. За ним слідує білокачанна капуста зі зростанням цін у 70,9% за рік.

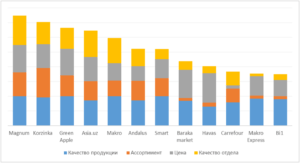

Загальна оцінка

Інформація подається мовою оригіналу

За підсумками аудиту у загальному рейтингу за чотирма критеріями (якість відділу, ціни, якість продукції, асортимент) лідирувала мережа Magnum. У мережі відзначено найвищу якість плодоовочевої продукції та відділу, а також досить широкий асортимент та відносно невисокі ціни. На другій позиції розташувався наш “старожил” – мережа Korzinka.

Вперше з моменту включення до нашого рейтингу мережа Baraka Market, значно покращивши цінову політику, перестала бути аутсайдером нашого рейтингу і стала «середнячком».

Аутсайдером нашого рейтингу зненацька стала мережа супермаркетів формату «магазин біля дому» Bi1. Очевидно, що в цій мережі не наголошують на важливості плодоовочевого відділу для розвитку, а роблять ставку на СТМ-продукцію, яка вперше в історії ритейлу Узбекистану була навіть відправлена на експорт до Таджикистану.

Позиціювання мереж супермаркетів м. Ташкента

Розглянемо матрицю позиціювання супермаркетів м. Ташкента у липні 2022 р. та порівняємо з результатами березня 2022 р.

Інформація подається мовою оригіналу

Мережа Havas надійно зміцнилася в сегменті дискаунтерів, що цілком відповідає її позиціюванням себе на ринку.Також, значно попрацювавши над ціновою політикою та оптимізацією мережі, у цей сегмент із небажаного сегменту перемістилася мережа Baraka Market.

У мережі Makro Express також намітилися позитивні зміни щодо цінової політики, але поки що мережа зайняла прикордонну позицію між небажаним сегментом і сегментом «Дискаунтер».

У небажаний сегмент із сегмента «Преміум» через погіршення якості відділу та продукції перемістилися мережі Carrefour та Bi1.

У сегмент «Преміум» перемістилися мережі Makro та Andalus і там же розташувався новачок рейтингу – мережа Smart.

Korzinka та Asia.uz влаштувалися в сегменті «Оптимум», де до них приєдналися мережі Green Apple та Magnum. Остання продемонструвала значні покращення у ціновій політиці плодоовочевого відділу з березня 2022 р.

Підбиваючи підсумки нашого традиційного аудиту, хочеться відзначити, що дійсно багато мереж проводять значну роботу з поліпшення цінової політики плодоовочевого відділу, що є важливим фактором успіху при конкуренції, що загострюється. У найближчій перспективі ми побачимо, хто зможе успішно розвиватися в умовах дедалі більшої конкурентної боротьби, і наскільки обрана стратегія кожної мережі була правильною. EastFruit своєю чергою намагатиметься оперативно показує ситуацію при наступному аудиті восени 2022 р.у).