У цьому матеріалі детально розглянемо ситуацію із плодоовочевою торгівлею у мережах супермаркетів Тбілісі (Грузія). При цьому ми також порівняємо ситуацію з торгівлею овочами та фруктами у супермаркетах Тбілісі з аудитом у 2021 році.

Як і минулого року, через холодну весну сезон майже всіх фруктів, овочів та ягід змістився на два тижні, тому ми провели аудит під час другого тижня липня 2022 р. Протягом 5–7 липня грузинська команда EastFruit відвідала 34 магазини дев’яти роздрібних мереж – Agrohub, Carrefour, Goodwill, Fresco, Nikora, Libre, Ori Nabiji, Magniti та Spar – різних форматів у Тбілісі. За останній рік кількість магазинів різних мереж значно зросла й у столиці Грузії, де мешкає близько 30% населення країни. Тому цього сезону ми відвідали на 47% більше магазинів, ніж у липні 2021 р.

Роздрібний плодоовочевий ринок міста Тбілісі фрагментований та представлений як організованим ритейлом (мережами супермаркетів), так і неорганізованим ритейлом (одиничними магазинами та всілякими форматами вуличної торгівлі). Своєю чергою організований ритейл ділиться на гіпермаркети, супермаркети, дискаунтери та магазини біля будинку.

В рамках цього аудиту ми вирішили заглибитись також у різні формати мереж. Так, мережа Carrefour розглядався у форматах гіпермаркету (Carrefour) та магазинів біля будинку (Carrefour Market). У мережі Nikora переважає формат магазину біля будинку (Nikora), але є також і великий формат Nikora XL, і цій мережі належить дискаунтер Libre.

За оцінками гравців ринку, плодоовочевий відділ займає від 10 до 20% у товарообігу роздрібних мереж Тбілісі. Дискаунтери та магазини біля будинку є найбільш поширеним форматом організованої роздрібної торгівлі у Грузії. Їх відрізняє невелика площа приміщення, «стислість» відділу і дуже вузький асортимент, що включає тільки базові фрукти та овочі. Як правило, у цьому форматі немає відповідального за плодоовочевий відділ, тому сервіс відповідно відсутній.

Наслідуючи загальносвітовий тренд, гіпермаркети не так активно розвиваються в Грузії, як дрібні формати, через значні інвестиції та довгу віддачу. Хоча зняття ковідних обмежень та значний приплив мігрантів стимулює попит, також відновлюється сектор HoReCa. Цей формат може дозволити собі гарний асортимент, і часто обслуговування, мерчандайзинг та загальна зручність відділу у цьому форматі набагато краще.

Як і минулого року, більш ніж половина відвіданих магазинів не мали у своєму асортименті ягід та черешні. Якість плодоовочевої продукції ще більше погіршилася: порівняно з 2020 р. частка бракованої продукції збільшилася в 1,5 раза та в деяких мережах досягала чверті асортименту плодоовочевого відділу.

У результаті трійка лідерів рейтингу не змінилася – це Carrefour, Fresco та Agrohub.

Детальніше з підходом до аудиту, критеріями оцінок та формуванням рейтингів можна ознайомитись у правилах моніторингу.

Далі пропонуємо розглянути рейтинги мереж супермаркетів за кожним із вищевказаних критеріїв оцінювання, а також порівняємо ситуацію з аналогічним моніторингом у липні 2021 р.

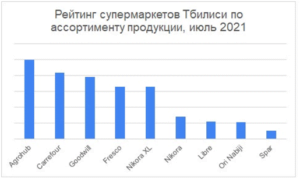

Асортимент продукції

Перша частина рейтингу з асортименту продукції залишилася незмінною з минулого року – Agrohub, Carrefour, Goodwill, Fresco, Nikora XL. Carrefour Market став лідером з асортименту серед формату магазинів біля будинку.

Agrohub та Fresco збільшили свій асортимент на 10%, тоді як асортимент у гіпермаркетах Carrefour та Goodwill майже не змінився. Значно скоротила асортимент плодоовочевих відділів Nikora у своїх магазинах формату біля будинку, а також у Nikora XL; кількість позицій Libre, що належать Nikora Trade, навпаки, збільшилася на 10%. Найбільше скоротив асортимент дискаунтера Ori Nabiji – на 26%. Традиційно рейтинг замикає Spar.

Інформація подається мовою оригіналу

Ситуація з ягодами не покращала і цього сезону – майже половина відвіданих магазинів не мала їх в асортименті. При цьому багатий асортимент продукції можна було знайти на плодоовочевій розкладці часто біля супермаркету. Відео, де добре видно асортименти роздрібної торгівлі та ціни в Грузії та інших країнах регіону, можна подивитися тут.

Асортимент мережі Ori Nabiji

Плодоовочева крамниця біля одного із супермаркетів Тбілісі

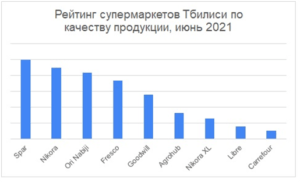

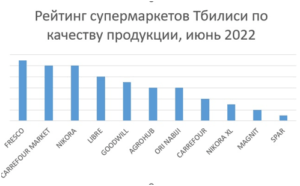

Якість продукції

У супермаркетах Тбілісі спостерігалося набагато більше некондиційної продукції, ніж роком раніше, особливо зів’ялих яблук, побитих градом персиків, нестандартної моркви та болгарського перцю. Якщо минулого сезону середній відсоток браку в магазинах був у межах 5%, то в липні 2022 р. середній відсоток браку в магазинах був понад 10%, а в деяких супермаркетах доходив і до 20%.

Інформація подається мовою оригіналу

Лідером антирейтингу став SPAR – у середньому чверть продукції плодоовочевого відділу цієї мережі була бракованою. Неприємним сюрпризом став Magnit (лідер аудиту з якості продукції, а також загальної оцінки плодоовочевого відділу мережі в березні 2022 року) — п’ята частина продукції тут була некондиційною. Nikora XL і Nikora не змінили позицій, тоді як значно покращила якість продукції Libre, що говорить про покращення роботи мережі, адже підвищення якості відбулося на тлі збільшеного асортименту. Найкраща якість продукції була у Fresco, за яким з незначним відривом йшли магазини біля будинку — Carrefour Market та Nikora.

Цікаво, що частка браку в плодоовочевому відділі в Agrohub, який працює у преміумсегменті, та Ori Nabiji (дискаунтері) була однаковою.

Spar – лідер антирейтингу з якості плодоовочевої продукції

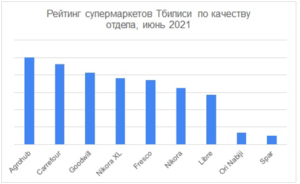

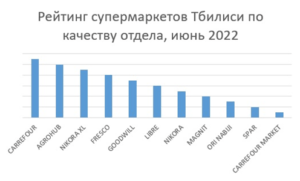

Якість відділу

Два формати однієї мережі опинилися на протилежних позиціях у рейтингу. Гіпермаркет Carrefour став найкращим за якістю відділу, що означає найбільш інформативні цінники, зручність відділу, широкі проходи, викладення продукції та сервіс.При цьому відділ фруктів та овочів формату магазину біля будинку – Carrefour Market – поки що найгірший серед тбіліських супермаркетів та отримав низьку оцінку за поганий мерчандайзинг та найменш інформативні цінники.

Інформація подається мовою оригіналу

Agrohub, Nikora XL, Carrefour та Goodwill мають найбільш зручні плодоовочеві відділи. Також в Agrohub, Carrefour та Fresco – найбільш інформативні цінники, і у перерахованих вище, а також Nikora XL – найкраща викладка продукції.

Викладка продукції в Nikora XL

Презентація продукції в Goodwill

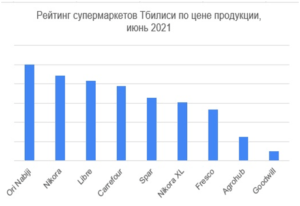

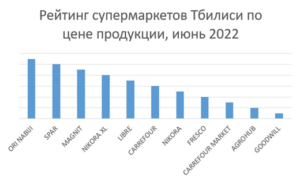

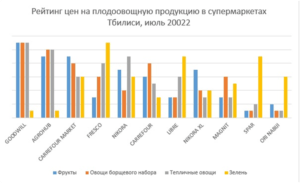

Ціна продукції

Супермаркетом із найнижчими цінами на плодоовочеву продукцію став Ori Nabiji. Ця мережа також була лідером цінового рейтингу в липні 2021 і у 2019. Несподівано за ним слідує Spar, який протягом двох останніх років був у середині рейтингу. Новачок рейтингу – Magnit – також досить конкурентний за ціною, замикає трійку лідерів цінового рейтингу. Порівняно з минулим роком подешевшала продукція у Nikora XL, а у Libre та Nikora, навпаки, подорожчала в порівнянні з іншими мережами.

Як і роком раніше, найдорожча продукція продавалася в Agrohub, Fresco та Goodwill. До цієї трійки приєднався формат магазин біля будинку Carrefour Market.

Інформація подається мовою оригіналу

У Goodwill найдорожчі фрукти та овочі, але найдешевша зелень. При цьому дзеркальна ситуація спостерігається в лідері рейтингу – Ori Nabiji – найнижчі ціни на фрукти та овочі, але одна з найвищих цін на зелень, приблизно така сама ситуація у Spar.

Інформація подається мовою оригіналу

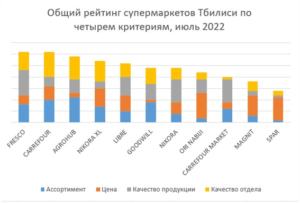

Загальний рейтинг

За оцінками мереж супермаркетів за чотирма основними критеріями (асортимент продукції, її якість, якість плодоовочевого відділу та ціни на основний набір овочів та фруктів) здійснюється загальний рейтинг магазинів.

Інформація подається мовою оригіналу

За результатами рейтингу в липні 2022 р. Fresco та Carrefour розділили перше місце, випередивши Agrohub в основному внаслідок високої якості продукції (Fresco) та якості відділу та сервісу (гіпермаркет Carrefour). Варто зазначити, що Fresco систематично працює над покращенням показників і в липні 2021 року вже вийшов на друге місце після Carrefour. Зараз Agrohub практично не змінив критерії порівняно з торішнім сезоном – гарний асортимент та високі ціни, відносно якісна продукція (хоча питома вага бракованої продукції вдвічі більша, ніж у лідерів рейтингу) та сервіс.

За трійкою лідерів слідує Nikora XL, яка піднялася з п’ятого місця внаслідок цінової політики. Якби мережі вдалося покращити якість продукції, вона цілком могла б потрапити до трійки лідерів у наступному аудиті. Libre попрацювала над ціновою політикою і таким чином з передостаннього місця у липні 2021 р. потрапила до середини рейтингу у липні 2022 р.

Goodwill практично без змін – найдорожчий супермаркет з гарним асортиментом, але середньою якістю продукції. У Nikora якість продукції погіршилася, але не так сильно, як в інших супермаркетів, скоротився асортимент майже на 20% і піднялися ціни – все це забезпечило перехід з четвертого на сьоме місце в рейтингу.

І хоча Ori Nabiji значно скоротив асортимент, але робота зі зниження цін (нагадаємо, мережа – лідер цінового рейтингу) дала можливість піднятися на одну сходинку у рейтингу.

Magnit, який був лідером під час аудиту у березні 2022 р., не зміг утримати першість та скотився до передостаннього місця у рейтингу. Традиційно замикає рейтинг Spar.

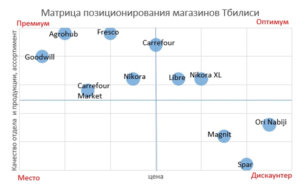

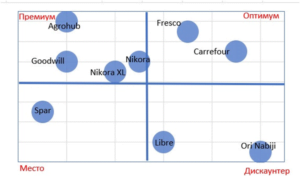

Позиціювання супермаркетів у Тбілісі змінилося так. Nikora та Nikora XL, позиціювання яких було досить близько в липні 2021 р., розійшлися за позицією преміум (Nikora) та оптимум (Nikora XL). Значно покращив позиції ще один бренд компанії Nikora – Libre, який опинився в оптимальному сегменті.

Зворотний процес спостерігається у Carrefour та Carrefour Market – якщо в березні 2022 ці магазини позиціювалися як оптимальний за ціною/якістю та дискаунтер, відповідно, то в липні 2022 Carrefour Market пішов у преміумсегмент, а Carrefour завис між оптимальним та преміумсегментом.

Поліпшив позиції Spar – з небезпечної позиції “місце” він перемістився в дискаунтери шляхом роботи з ціною. Magnit з оптимального квадранта перемістився в дискаунтери в основному шляхом зниження якості продукції та готелю. Goodwilll та Agrohub стабільно позиціюються у преміальному сегменті.

Матриця позиціювання мереж Тбілісі, ЛИПЕНЬ 2021

Інформація подається мовою оригіналу

[1] Ми порівнюємо із березнем, т.к. у липні 2021 поділу Carrefour за форматами ми не робили.

Матриця позиціювання мереж Тбілісі, БЕРЕЗЕНЬ 2022

Інформація подається мовою оригіналу

Матриця позиціювання мереж Тбілісі, ЛИПЕНЬ 2022

Інформація подається мовою оригіналу