EastFruit продолжает публикацию аналитических материалов о потенциальном влиянии на рынок Египта экономических проблем россии, вызванных её варварским вторжением на территорию Украины. Уменьшится ли спрос на египетский картофель и что будет с поставками египетского картофеля на экспорт можно прочитать здесь. Как отразится самоубийственная агрессия россии на поставках в эту страну египетской моркови, лука и чеснока – читайте здесь.

В третьей же части, заключительной части нашего анализа мы попробуем оценить перспективы экспорта сушёных и замороженных овощей, салата латука и батата из Египта в россию в 2023 году.

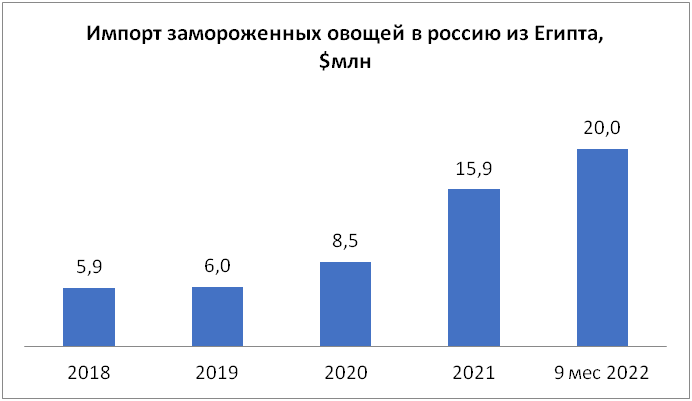

В последние годы Египет активно наращивает экспорт замороженных овощей и темпы роста объемов этой продукции на российский рынок впечатляют. См. график ниже. За 4 года поставки выросли в три с половиной раза!

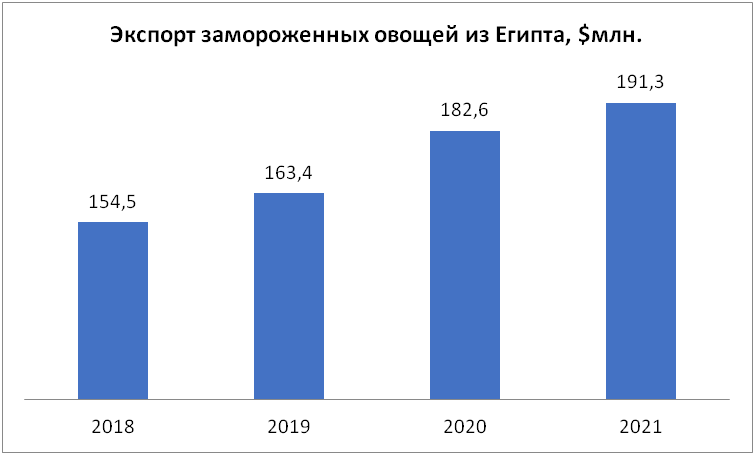

Общий объем экспорта замороженных овощей из Египта также внушителен, и растет хорошими темпами, начиная с 2019 года.

Общий объем экспорта замороженных овощей из Египта также внушителен, и растет хорошими темпами, начиная с 2019 года.

При сопоставлении данных из двух диаграмм становится ясно, что в 2019 и 2020 годах в приросте общего объема экспорта замороженных овощей из Египта «российский фактор» не был очень существенным. Однако в 2021 году прирост общего объема экспорта замороженных овощей из Египта произошёл в уже в значительной мере за счет наращивания поставок именно на российский рынок. Если такая же картина наблюдается и в 2022 году, то это означает, что за последние два года прирост экспорта замороженных овощей из Египта сильно зависит от российского рынка.

При сопоставлении данных из двух диаграмм становится ясно, что в 2019 и 2020 годах в приросте общего объема экспорта замороженных овощей из Египта «российский фактор» не был очень существенным. Однако в 2021 году прирост общего объема экспорта замороженных овощей из Египта произошёл в уже в значительной мере за счет наращивания поставок именно на российский рынок. Если такая же картина наблюдается и в 2022 году, то это означает, что за последние два года прирост экспорта замороженных овощей из Египта сильно зависит от российского рынка.

И хотя по итогам 9 месяцев 2022 года наблюдался высокий темп роста объемов импорта в россию замороженных овощей из Египта, нужно иметь в виду, что здесь не учтен эффект оттока части населения россии из-за мобилизации, которая была объявлена в конце сентября 2022 года. А ведь эти люди трудоспособного возраста, большинство которых были заняты в различных сферах деятельности и ценящие свободное время, чаще других используют замороженные овощи в упаковках либо их смеси для домашнего приготовления.

В итоге, учитывая высокий темп роста российского импорта замороженных овощей из Египта за 9 месяцев 2022 года в условиях войны и оттока части потребителей этой продукции в 4 квартале 2022 года, рассчитывать на высокие темпы роста импорта этой продукции в 2023 году, вероятнее всего, не стоит. Однако, по мнению экспертов EastFruit, спрос на замороженные овощи на российском рынке будет и далее расти, однако гораздо меньшими темпами, чем ранее. Рост же будет обеспечивать доступность этой категории продукции по цене в зимний период, когда свежие овощи стоят намного дороже, а также удобство их использования.

Поэтому в плане наращивания экспорта замороженных овощей египетским экспортёрам лучше концентрироваться в большей степени на более надёжных рынках сбыта. К тому же, к рынкам многих стран мира дорога уже «проложена», и география экспорта этой продукции из Египта хорошо диверсифицирована. Крупнейшими импортерами египетских замороженных овощей являются США и Саудовская Аравия. При этом объёмы поставок сюда в полтора раза больше, чем поставки в РФ. Также крупными покупателями являются Италия и ОАЭ, которые закупают замороженных овощей из Египта не меньше чем россия. В 2021 году Египет экспортировал замороженные овощи в более чем 25 стран мира в объеме от 1 до 26 тыс. тонн в каждую.

Сушёные овощи: с 2019 по 2021 годы импорт этой продукции из Египта на российский рынок вырос с $2,5 млн до $3,7 млн, т.е. на $1,2 млн. При этом общая выручка от экспорта сушёных овощей из Египта во все страны выросла за этот период с $45,3 млн до $66,3 млн, т.е. на $21 млн долларов США. Иначе говоря, удельный вес россии в росте экспорта сушёных овощей был незначительным. Главную роль в росте экспортных отгрузок в этой категории товаров сыграли Германия (рост с $9,2 млн до $13,6 млн), США (с $2,7 млн до $5,9 млн), Япония (с $3,8 млн до $4,3 млн) и Бельгия (с $1,1 млн до $3,6 млн).

Возвращаясь к российскому импорту сушёных овощей, отметим, что даже с ростом объемов поставок этой продукции в россию, в 2021 году доля Египта в российском рынке составила всего 5,6%. Поэтому взаимная зависимость в данной плодоовощной категории не слишком высока.

Учитывая хорошую диверсификацию географии экспорта этой продукции из Египта и низкую степень зависимости от российского рынка, аналитики EastFruit отмечают низкий уровень рисков для египетсих экспортёров из-за колебаний спроса на эту продукцию на российском рынке.

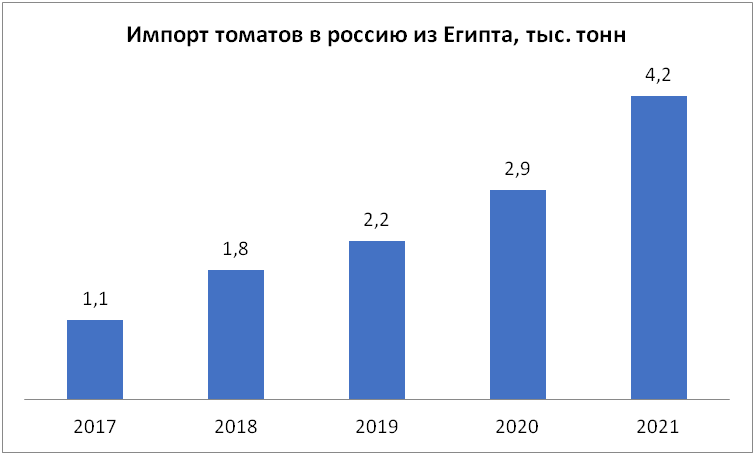

Томаты свежие тепличные: в последние несколько лет объемы импорта египетских томатов на российских рынок устойчиво росли, притом, что общий объем импорта томатов в россию снижался. К примеру, с 2018 по 2021 год, общий объем импорта томатов в россию снизился с 577,7 тыс. до 427 тыс. тонн, тогда как объем импорта этой продукции из Египта вырос с 1,8 тыс. до 4,2 тыс. тонн за этот же период.

Конечно, удельный вес Египта в поставках тепличных помидоров на рынок россии был мизерным. По итогам 2021 года он был меньше 1%, поэтому о какой-то критической важности данного Египта для рынка рф и наоборот, конечно же, говорить не приходится.

Конечно, удельный вес Египта в поставках тепличных помидоров на рынок россии был мизерным. По итогам 2021 года он был меньше 1%, поэтому о какой-то критической важности данного Египта для рынка рф и наоборот, конечно же, говорить не приходится.

По итогам 2022 года, вероятно, мы увидим прерывание либо стагнацию растущей тенденции объемов поставок египетских томатов на российский рынок. Также эксперты EastFruit не ожидают роста спроса на импортные свежие томаты на российском рынке в 2023 году и предполагают снижение спроса на эту продукцию в силу ухудшения экономической ситуации и снижения доходов населения, а также оттока части платежеспособного населения из-за мобилизации.

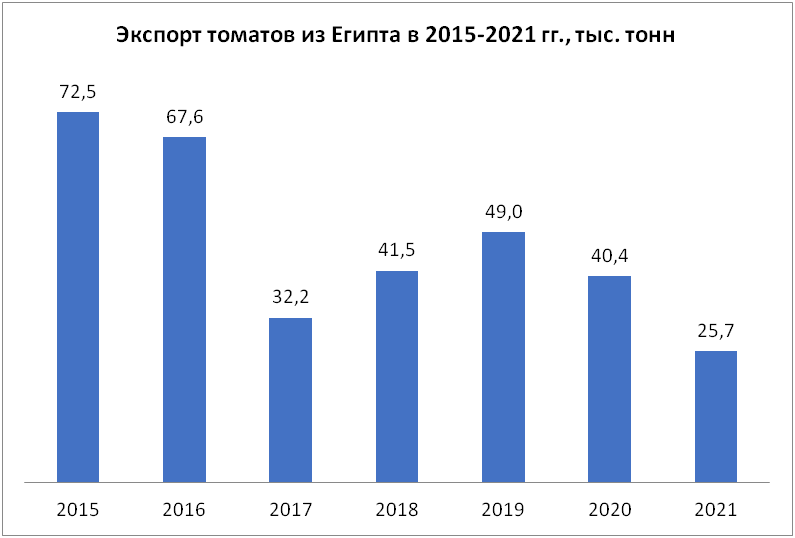

Примечательно, что в отличие от динамики объемов поставок египетских томатов на российский рынок, динамика общего объема экспорта свежих томатов из Египта демонстрирует совершенно обратную картину, как видно на графике ниже.

В 2021 году общий объем экспорта томатов из Египта оказался почти в 3 раза меньше рекордного показателя 2015 года, и самым низким за последние 10 лет. При этом, с 2019 по 2021 год объемы поставок египетских томатов снизились даже в такие платежеспособные страны как ОАЭ (более чем в 3 раза), Кувейт – (более чем в 8 раз), Нидерланды – (в 4 раза) и Саудовскую Аравию – (в 1,5 раза). Иначе говоря, устойчивый рост поставок томатов из Египта на российский рынок происходил при одновременном резком снижении поставок этой же продукции на рынки стран Ближнего Востока и ЕС.

В 2021 году общий объем экспорта томатов из Египта оказался почти в 3 раза меньше рекордного показателя 2015 года, и самым низким за последние 10 лет. При этом, с 2019 по 2021 год объемы поставок египетских томатов снизились даже в такие платежеспособные страны как ОАЭ (более чем в 3 раза), Кувейт – (более чем в 8 раз), Нидерланды – (в 4 раза) и Саудовскую Аравию – (в 1,5 раза). Иначе говоря, устойчивый рост поставок томатов из Египта на российский рынок происходил при одновременном резком снижении поставок этой же продукции на рынки стран Ближнего Востока и ЕС.

Так же как и в случае с томатом и по тем же причинам эксперты EastFruit не видят существенных оснований для роста спроса на салат-латук кочанный (салат кочанный) на российском рынке в 2023 году.

По нашим предварительным оценкам, по итогам 2022 года египетский экспорт этой продукции на российский рынок уже продемонстрировал снижение по сравнению с 2021 годом. Однако, в отличие от томатов, экспорт салатов из Египта в более богатые страны продолжал расти.

Если с 2017 по 2021 год экспорт свежего салата из Египта на российский рынок снизился с $6,1 млн до $2,6 млн, то в Саудовскую Аравию вырос с $4,5 млн до $11,7 млн, в Бахрейн – с $307 тыс. до $1,2 млн, в ОАЭ – с $605 тыс. до $970 тыс. Правда, при этом, Египет продолжал терять рынки свежего салата стран ЕС, что было обусловлено повышением эффективности технологий закрытого грунта в этом регионе и снижения потребности в импорте.

Таким образом, в условиях ожидаемого сокращения спроса на свежие салаты на российском рынке и учитывая понижательную тенденцию объема экспорта египетского салата латук в россию за последние несколько лет, египетским производителям и экспортерам следует искать альтернативные рынки сбыта в собственном регионе.

Картофель сладкий (батат): в последние несколько лет россия активно наращивала импорт батата из Египта. С 2019 по 2021 год объем импорта вырос с $390 тыс. до $1,2 млн. Однако даже с учетом такого роста, доля объема поставок на российский рынок в общем объеме экспорта египетского батата в 2021 году составила всего 2,2%.

В 2021 году крупнейшими покупателями египетского батата были Великобритания – $15 млн, Нидерланды – $14,9 млн, Саудовская Аравия – $5,1 млн и ОАЭ – $3,8 млн. Кроме того, среди крупных покупателей были: Иордания, Кувейт, Италия и Франция с годовыми объемами от $1 млн до $1,5 млн. Всего в 2021 году Египет экспортировал батата на $54,2 млн долларов США.

До 2019 года общий объем импорта египетского батата в россию не превышал 1 тыс. тонн в год и только 2021 году достиг 3 тыс. тонн в год. Египет является крупнейшим поставщиком батата на российский рынок, а в 2021 году его доля на этом рынке составила 65%. Значимым конкурентом Египта на этом рынке является Гондурас с долей рынка около 20%, а остальную часть рынка делят Гватемала, Израиль и Китай.

С одной стороны, у Египта довольно крепкие позиции на российском рынке, а с другой стороны, доля россии в общем объеме экспорте батата из Египта довольно низкая, и колебания в объеме спроса на батат на российском рынке не будут играть существенную роль для египетских экспортёров.

Таким образом, «российский фактор» пока что не является значимым для египетских производителей и экспортёров батата, заключают аналитики EastFruit.