Эксперты EastFruit обнаружили интересный инструмент, который может помочь с ответом на вопрос о том, какая сеть супермаркетов Узбекистана является лидером ритейла страны с точки зрения оборотов.

Нужно сразу заметить, что эти данные могут быть достоверными лишь при допущении, что потребители всех сетей супермаркетов одинаково часто пользуются данным инструментом. А также при условии, что в декабре 2022 года все потребители одинаково часто посещали те же самые магазины, которые они посещают обычно, т.е. и в другие месяцы года. Поэтому, определённая погрешность в этом подходе, конечно, есть. Однако он однозначно имеет право на жизнь и позволяет перепроверить заявления самих компаний.

Инструмент для обеспечения прозрачности розничной торговли

С начала 2022 года в Узбекистане работает мобильное приложение «Soliq» (в переводе с узбекского значит «Налог»), которое запустил Государственный налоговый комитет Республики Узбекистан. Оно позволяет пользователям, исключительно физическим лицам, получать возврат средств в размере 1% (кешбэк) от сумм зарегистрированных чеков. Это очень интересный инструмент, который стимулирует потребителей требовать от розничных магазинов чеки, а значит делает систему розничной торговли максимально прозрачной.

Согласно данным Государственного налогового комитета Республики Узбекистан, по итогам 2022 года всего в системе было зарегистрировано более 241 млн потребительских чеков с суммой кешбэка более 1 трлн сумов (около $91 млн долларов США). Это значит, что розничный оборот, по которому чеки были отправлены на возмещение кешбэка, составил $9,1 млрд, а средняя сумма чека составила $37.7.

Из этих цифр можно сделать первый вывод – мотивация подавать чеки на возврат кешбэка есть только в случае достаточно крупных покупок. Очевидно, что мелкие чеки потребители зачастую игнорировали. Более того, очевидно, что чеки на кешбэк из продовольственных сетей супермаркетов потребители будут подавать гораздо реже, чем из магазинов бытовой техники или одежды, где средняя единоразовая сумма покупки может быть значительно выше, а значит и кешбэк тоже выше.

Поэтому, анализ продуктовых сетей супермаркетов будет сопряжён с большей погрешностью. Кроме того, внутри структуры сетей, вероятнее всего, также будут различия. У сетей супермаркетов с большей площадью зала, форматов «кеш энд керри», «классический супермаркет» или «гипермаркет», где чеки традиционно больше, процент подачи чеков на возврат, вероятнее всего, был также выше. А значит в нашем рейтинге ниже, их удельный вес может быть несколько завышен, а у более мелких магазинов, форматов «дискаунтер» или «магазин у дома», удельный вес в рейтинге по кешбэку может быть несколько заниженным.

Интересно также, что в декабре 2022 года было зарегистрировано 37,6 млн чеков с суммой кешбэка 133,8 млрд сумов ($12 млн), что эквивалентно обороту в $1,2 млрд, и среднему чеку в $32,4 доллара США. Это говорит об уровне предпраздничной сезонности – в декабре продажи были на 62% выше среднемесячных за год. Кроме того, поскольку средний чек оказался ниже, чем в среднем за год, возможно в декабре удельный вес продуктов питания в продажах был выше.

Кто же лидер ритейл продуктового ритейла Узбекистана по кэшбеку?

Среди топ-20 субъектов торговли по зарегистрированным чекам за декабрь 2022 года отмечено 8 сетей супермаркетов Узбекистана, торгующих и продуктами питания, в том числе овощами и фруктами. Поэтому остановимся на них:

1 место: ООО “Anglesey Food”(сеть супермаркетов Korzinka): 2,7 млн чеков, 4,5 млрд сумов кешбэка;

2 место: СП ООО “Havas Food” (сеть супермаркетов Havas): 1,2 млн чеков, 695,8 млн сумов кешбэка;

3 место ООО: “Darvoza Savdo” (сеть супермаркетов Makro): 595,7 тыс. чеков, 507,5 млн сумов кешбэка;

8 место: “Urban Retail” MCHJ (сеть супермаркетов Baraka Market): 157,3 тыс. чеков, 170,0 млн сумов кешбэка;

11 место: “Magnum Retail” MCHJ XK (сеть супермаркетов Magnum): 104,3 тыс. чеков, 213,4 млн сумов кешбэка;

15 место: “New Retail” MCHJ (сеть супермаркетов Bi1): 70,3 тыс. чеков, 21,4 млн сумов кешбэка;

17 место: “Majid Al Futtaim Hypermakets” MCHJ (сеть супермаркетов Carrefour): 56,0 тыс. чеков, 66,0 млн сумов кешбэка;

20 место: “Sharqona Yagona Savdo” MCHJ (сеть супермаркетов Asia.uz): 51,3 тыс. чеков, 36,4 млн сумов кешбэка.

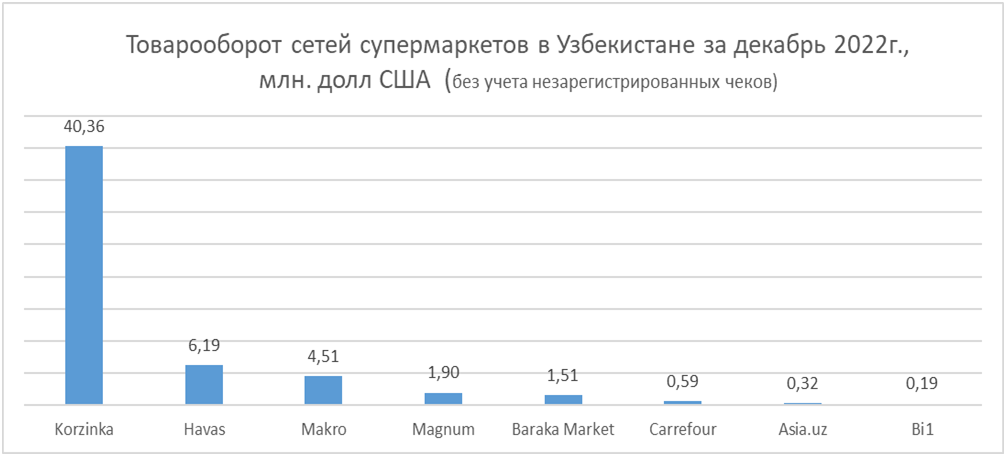

На основе этих данных, аналитики EastFruit оценили примерный товарооборот сетей супермаркетов за декабрь 2022 года исключительно по зарегистрированным для кешбэка чекам. Напомним, что в декабре розничные продажи были на 62% выше, чем в среднем за обычный месяц.

По результатам оценки, со значительным отрывом лидирует сеть Korzinka с товарооборотом не менее $40 млн за декабрь 2022 года. Если предположить, что декабрьские продажи были на 60% выше обычных ежемесячных продаж, как в среднем для всех сетей, то общий оборот сети супермаркетов Korzinka, согласно этим, повторимся неточным и приблизительным данным, можно оценить приблизительно в $300 млн долларов США за 2022 год по зарегистрированным чекам.

Нам нужно сделать отступление и отметить, что мы не имеем возможности оценить, какой процент чеков подаётся на возмещение кешбэка. Поэтому реальный оборот сетей узнать по этой методике невозможно, однако возможно предположить приблизительный удельный их вес в розничном товарообороте.

На втором месте расположилась сеть Havas с товарооборотом более $6,1 млн в декабре. Это эквивалентно годовому обороту приблизительно в $46 млн по зарегистрированным для кешбэка чекам. При этом учитывая формат данной сети, реальный оборот может быть выше, потому что больший процент чеков мог не быть подан на возмещение.

Сеть Makro, согласно этой методике, в декабре 2022 года продала продукции на $4,5 млн или около $34 млн долларов США по зарегистрированным для кешбэка чекам в годовом эквиваленте.

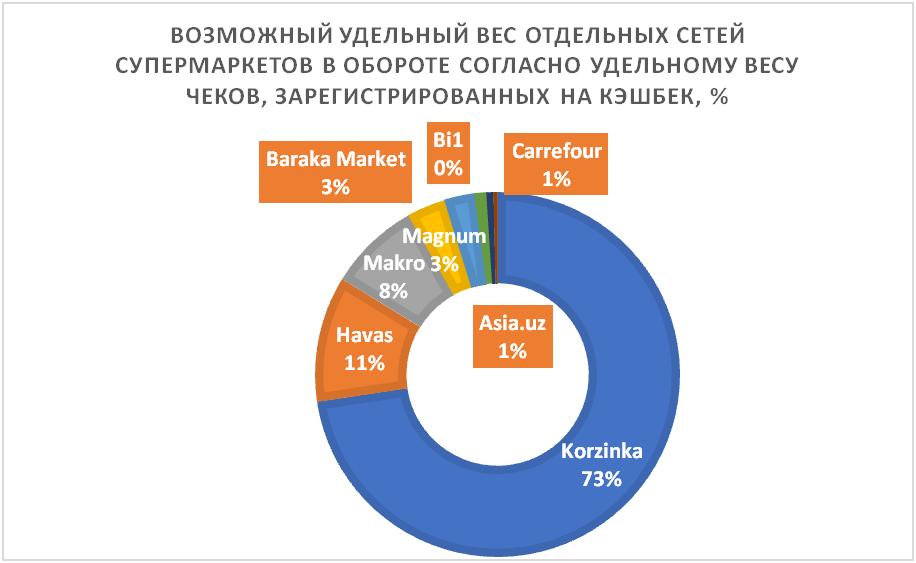

Если принимать во внимание только эти сети, и предположить, что у них был равный процент зарегистрированных к возврату по системе кэшбека чеков (а мы предполагаем, что это не так, как мы уже упоминали выше), то структура розничного рынка среди сетей супермаркетов выглядит очень интересно.

Если принимать во внимание только эти сети, и предположить, что у них был равный процент зарегистрированных к возврату по системе кэшбека чеков (а мы предполагаем, что это не так, как мы уже упоминали выше), то структура розничного рынка среди сетей супермаркетов выглядит очень интересно.

Если судить по удельному весу кэшбека, то Korzinka является едва ли не монополистом рынка с рыночной долей около 73%. Конечно, ещё раз повторим, это совершенно не полная и не точная оценка. Однако, на наш взгляд, они помогают определить как минимум порядок расположения топ-5 сетей по выручке на рынке Узбекистана.

Средний чек – важный показатель розничного бизнеса.

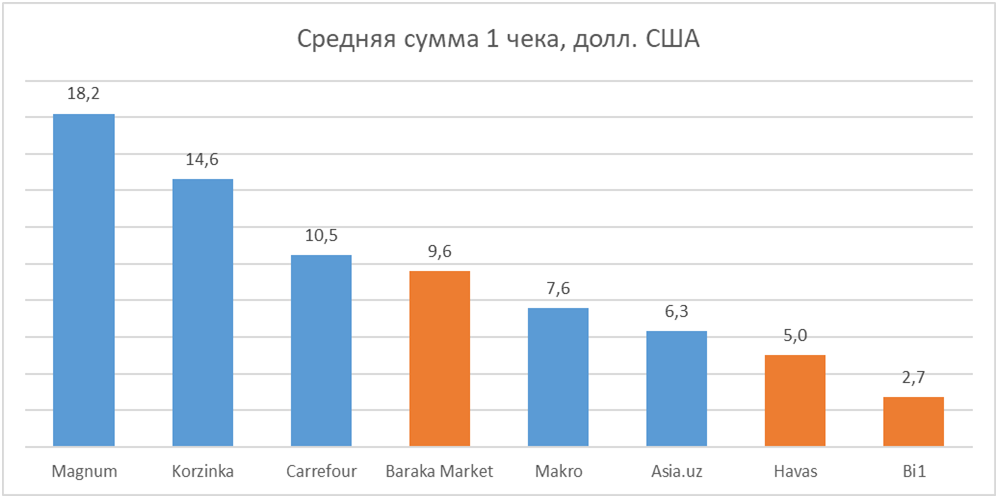

Наибольшая сумма среднего чека в декабре 2022 года была в супермаркетах Magnum. Потребитель, который подавал чек на возмещение кешбэка, в среднем за 1 раз покупает товаров в этой сети на $18,2. Поскольку сеть имеет большие по площади магазины, близкие к формату «гипермаркет», такой показатель и лидерство не удивительны.

За ними, со значительным отрывом, расположились Korzinka ($14,6) и Carrefour ($10,5).

Среди супермаркетов формата «у дома» и «дискаунтер» самый высокий средний чек в Baraka Market – $9,6 долларов США.

![]()

— выделены сети супермаркетов формата «у дома»

Сколько денег зарабатывают супермаркеты Узбекистана?

При проведении исследования розничной торговли овощами и фруктами в Узбекистане по данным 2020 года, мы оценивали розничный оборот продуктами питания в сетях супермаркетов, работавшими на тот момент в стране, приблизительно в $1 млрд долларов США. Однако с тех пор на рынок вышло немало новых сетей, а существующие сети существенно расширили количество магазинов. Кроме того, появились новые источники информации, которые позволяют более точно оценить именно оборот продуктами питания через организованную розницу.

По сегодняшним оценкам EastFruit, в 2022 году оборот продуктами питания через организованные каналы розничной торговли Узбекистана достиг $2,2-2,5 млрд. При этом не обязательно речь идёт о сетевом продуктовом ритейле, а о крупных предприятиях розницы в целом. При этом на фрукты и овощи пришлось, по нашим оценкам, около $150 млн долларов продаж. Также, в ключевых сетях супермаркетов удельный вес овощей и фруктов в продажах был существенно выше, чем в целом по всей розничной торговле продуктами питания. Запись нашей конференции по тематике возможностей экспорта овощей и фруктов и розничной торговле свежей плодоовощной продукцией Узбекистана можно посмотреть по этой ссылке.