Експерти EastFruit виявили цікавий інструмент, який може допомогти з відповіддю на питання, яка мережа супермаркетів Узбекистану є лідером ритейлу країни з огляду на обороти.

Слід одразу зазначити, що ці дані можуть бути достовірними лише за припущення, що споживачі всіх мереж супермаркетів однаково часто користуються цим інструментом. А також за умови, що у грудні 2022 року всі споживачі однаково часто відвідували ті ж магазини, які вони відвідують зазвичай, тобто й в інші місяці року. Тому певна похибка в цьому підході, звичайно, є. Однак він однозначно має право на життя й дозволяє перевіряти ще раз заяви самих компаній.

Інструмент для забезпечення прозорості роздрібної торгівлі

З початку 2022 року в Узбекистані працює мобільний додаток «Soliq» (у перекладі з узбецького означає «Податок»), який запустив Державний податковий комітет Республіки Узбекистан. Воно дозволяє користувачам виключно фізичним особам отримувати повернення коштів у розмірі 1% (кешбек) від сум зареєстрованих чеків. Це дуже цікавий інструмент, який стимулює споживачів вимагати від роздрібних магазинів чеки, а отже, робить систему роздрібної торгівлі максимально прозорою.

За даними Державного податкового комітету Республіки Узбекистан, за підсумками 2022 року всього в системі було зареєстровано понад 241 млн споживчих чеків із сумою кешбеку понад 1 трлн сум (близько $91 млн доларів США). Це означає, що роздрібний оборот, за яким чеки були відправлені на відшкодування кешбеку, склав $9,1 млрд, а середня сума чека склала $37.7.

З цих цифр можна зробити перший висновок – мотивація подавати чеки на повернення кешбеку є лише у разі великих покупок. Очевидно, що дрібні чеки споживачі найчастіше ігнорували. Щобільше, очевидно, що чеки на кешбек із продовольчих мереж супермаркетів споживачі будуть подавати набагато рідше, ніж із магазинів побутової техніки чи одягу, де середня одноразова сума купівлі може бути значно вищою, а отже й кешбек теж вищий.

Тому аналіз продуктових мереж супермаркетів буде пов’язаний з більшою похибкою. Крім того, всередині структури мереж, найімовірніше, також будуть відмінності. У мереж супермаркетів з більшою площею зали, форматів «кеш енд керрі», «класичний супермаркет» або «гіпермаркет», де чеки традиційно більші, відсоток подачі чеків на повернення, найімовірніше, був також вищим. А значить у нашому рейтингу нижче, їхня питома вага може бути дещо завищена, а у дрібніших магазинів, форматів «дискаунтер» або «магазин біля дому», питома вага в рейтингу за кешбеком може бути дещо заниженою.

Цікаво також, що в грудні 2022 року було зареєстровано 37,6 млн чеків із сумою кешбеку 133,8 млрд сум ($12 млн), що еквівалентно обороту $1,2 млрд, і середньому чеку в $32,4 долара США. Це говорить про рівень передсвяткової сезонності – у грудні продажі були на 62% вищі за середньомісячні за рік. Крім того, оскільки середній чек виявився нижчим, ніж у середньому за рік, можливо, у грудні питома вага продуктів харчування у продажах була вищою.

Хто ж лідер продуктового ритейлу Узбекистану з кешбеку?

Серед топ-20 суб’єктів торгівлі за зареєстрованими чеками за грудень 2022 року відзначено 8 мереж супермаркетів Узбекистану, які торгують й продуктами харчування, зокрема овочами та фруктами.

Тому зупинимося на них:

1 місце: ТОВ “Anglesey Food” (мережа супермаркетів Korzinka): 2,7 млн чеків, 4,5 млрд сум кешбеку;

2 місце: СП ТОВ “Havas Food” (мережа супермаркетів Havas): 1,2 млн чеків, 695,8 млн сум кешбеку;

3 місце ТОВ: “Darvoza Savdo” (мережа супермаркетів Makro): 595,7 тис. чеків, 507,5 млн сум кешбеку;

8 місце: “Urban Retail” MCHJ (мережа супермаркетів Baraka Market): 157,3 тис. чеків, 170,0 млн сум кешбеку;

11 місце: “Magnum Retail” MCHJ XK (мережа супермаркетів Magnum): 104,3 тис. чеків, 213,4 млн. сум кешбеку;

15 місце: New Retail MCHJ (мережа супермаркетів Bi1): 70,3 тис. чеків, 21,4 млн сум кешбеку;

17 місце: “Majid Al Futtaim Hypermakets” MCHJ (мережа супермаркетів Carrefour): 56,0 тис. чеків, 66,0 млн. сум кешбеку;

20 місце: “Sharqona Yagona Savdo” MCHJ (мережа супермаркетів Asia.uz): 51,3 тис. чеків, 36,4 млн. сум кешбеку.

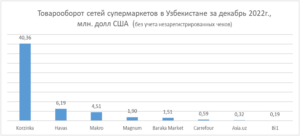

На основі цих даних, аналітики EastFruit оцінили зразковий товарообіг мереж супермаркетів за грудень 2022 року виключно за зареєстрованими для кешбеку чеками. Нагадаємо, що у грудні роздрібні продажі були на 62% вищими, ніж у середньому за звичайний місяць.

За результатами оцінки, зі значним відривом лідирує мережа Korzinka з товарообігом щонайменше $40 млн за грудень 2022 року. Якщо припустити, що грудневі продажі були на 60% вищі за звичайні щомісячні продажі, як у середньому для всіх мереж, то загальний оборот мережі супермаркетів Korzinka, згідно з цим, повторимося неточними й приблизними даними, можна оцінити приблизно в $300 млн доларів США за 2022 рік за зареєстрованим чекам.

Нам потрібно зробити відступ і відзначити, що ми не маємо можливості оцінити, який відсоток чеків подається на відшкодування кешбеку. Тому реальний обіг мереж дізнатися за цією методикою неможливо, проте можна припустити приблизну питому вагу їх у роздрібному товарообігу.

На другому місці розташувалася мережа Havas із товарообігом понад $6,1 млн у грудні. Це еквівалентно річному обороту приблизно $46 млн за зареєстрованими для кешбеку чеками. При цьому враховуючи формат цієї мережі, реальний оборот може бути вищим, тому що більший відсоток чеків міг не бути поданий на відшкодування.

Мережа Makro, згідно з цією методикою, у грудні 2022 року продала продукції на $4,5 млн або близько $34 млн доларів США за зареєстрованими для кешбеку чеками в річному еквіваленті.

Інформація подається мовою оригіналу

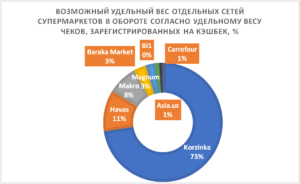

Якщо брати до уваги тільки ці мережі, і припустити, що вони мали рівний відсоток зареєстрованих до повернення за системою кешбеку чеків (а ми припускаємо, що це не так, як ми вже згадували вище), то структура роздрібного ринку серед мереж супермаркетів виглядає дуже цікаво.

Інформація подається мовою оригіналу

Якщо судити за питомою вагою кешбеку, то Korzinka є чи не монополістом ринку із ринковою часткою близько 73%. Звичайно, ще раз повторимо, це зовсім не повна та не точна оцінка. Однак, на наш погляд, вони допомагають визначити як мінімум порядок розташування топ-5 мереж за виручкою на ринку Узбекистану.

Середній чек – важливий показник роздрібного бізнесу.

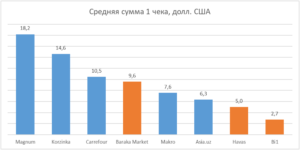

Найбільша сума середнього чека у грудні 2022 року була у супермаркетах Magnum. Споживач, який подавав чек на відшкодування кешбеку, загалом за 1 раз купує товарів у цій мережі на $18,2. Оскільки мережа має великі за площею магазини, близькі до формату гіпермаркет, такий показник і лідерство не дивні.

За ними, зі значним відривом, розташувалися Korzinka ($14,6) та Carrefour ($10,5).

Серед супермаркетів формату «біля дому» та «дискаунтер» найвищий середній чек у Baraka Market – $9,6 долара США.

Інформація подається мовою оригіналу

– виділено мережі супермаркетів формату «біля дому»

Скільки грошей заробляють супермаркети Узбекистану?

При проведенні дослідження роздрібної торгівлі овочами та фруктами в Узбекистані за даними 2020 року, ми оцінювали роздрібний оборот продуктами харчування в мережах супермаркетів, які на той момент працювали в країні, приблизно в $1 млрд доларів США.Проте з того часу на ринок вийшло чимало нових мереж, а наявні мережі суттєво розширили кількість магазинів. Крім того, з’явилися нові джерела інформації, які дозволяють точніше оцінити саме оборот продуктами харчування через організований роздріб.

За сьогоднішніми оцінками EastFruit, у 2022 році оборот продуктами харчування через організовані канали роздрібної торгівлі Узбекистану досягнув $2,2-2,5 млрд. При цьому не обов’язково йдеться про мережевий продуктовий ритейл, а про великі підприємства роздрібної торгівлі в цілому. При цьому на фрукти та овочі довелося, за нашими оцінками, близько $150 млн. доларів продажів. Також, у ключових мережах супермаркетів питома вага овочів та фруктів у продажах була суттєво вищою, ніж у цілому по всій роздрібній торгівлі продуктами харчування. Запис нашої конференції з тематики можливостей експорту овочів та фруктів та роздрібної торгівлі свіжою плодоовочевою продукцією Узбекистану можна переглянути за цим посиланням.