Тенденция падения мирового потребления яблочного концентрата без сомнения затронет садоводов не только в странах-экспортёрах, таких как Украина и Молдова, но и фермеров в Узбекистане, России, Грузии, Таджикистане и других странах мира. Поэтому данный материал будет актуален для всех, хоть я взял за основу, для примера, Украину – страну-лидера в экспорте яблочного концентрата в бывшем СССР.

Летом 2018 года закупочные цены переработчиков на промышленное яблоко в Украине упали до 3-4 долларовых центов за килограмм, что, естественно, привело к массовым недовольствам фермеров и отраслевых ассоциаций. Ведь ещё год назад они были недовольны ценой в 15-18 центов и хотели 20 центов за кг!

Вместо того, чтобы разобраться с причинами такого явления, некоторые ассоциации стали требовать вмешательства государства в ценообразование на промышленное яблоко и утверждать, что себестоимость его находится на уровне не ниже 15 центов. Однако, к счастью, эти призывы не имеют шансов быть услышанными, ведь вмешательство государства в ценообразование всегда приводит к печальным последствиям именно для фермеров.

Кроме того, промышленное яблоко в садах, нацеленных на свежий рынок, является, фактически отходом производства, поэтому себестоимости у него нет и быть не может. При невыгодности реализации отходов производства, предприятие должно нести затраты по его утилизации.

Мы же с командой EastFruit попытались выяснить, чем вызвана такая неприятная ценовая тенденция, и как это повлияет на производство и реализацию яблока в разных странах мира. Для этого, мы проанализировали мировой рынок яблочного концентрата, специфику потребления разных видов соков и конкурирующих с ними продуктов и ситуацию на мировом рынке свежего яблока.

Невероятно, но мировой рынок яблочного концентрата стабильно падает уже шесть лет, но об этом как-то никто особо не говорит.

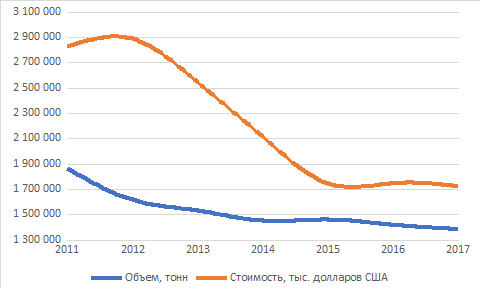

Объем мировой торговли яблочным концентратом в 2011-2017 годах (источник TradeMap)

В 2017 году по сравнению с 2011 годом мировая торговля яблочным концентратом упала более, чем на четверть. Падение же в стоимостном измерении было и того больше и составило около 39%.

Это говорит о том, что снижались не только объемы, но и средняя цена на яблочный концентрат. Среднее снижение стоимости составило 18%, и это при том, что в 2017 году в связи с заморозками в Европе цены были сравнительно высокими.

Что же на самом деле произошло и чем обусловлены такие тенденции?

Причина №1 – восстановленный фруктовый сок вообще и яблочный, в частности, перестал считаться полезным продуктом. Как только в сегмент соков стали заходить такие международные монстры как Coca-Cola, PepsiCo и другие, мировой рынок соков стало лихорадить. Вероятно, это просто совпало по времени с активизацией интереса к здоровому питанию и здоровому образу жизни. Люди обнаружили, что восстановленные соки содержат большие объемы сахара, поэтому стали массово отказываться от их потребления.

В результате, уже к 2015-16 годам потребление восстановленных фруктовых соков в развитых странах резко снизилось, и сконцентрировалось, преимущественно, в сегменте небогатых потребителей с невысоким уровнем дохода. А такой потребитель, предпочитает, конечно же, недорогой продукт – качество здесь далеко не на первом месте. Естественно, что для производства недорогих соков, нужно недорогое сырье, т.е. дешёвый яблочный концентрат. А чтобы произвести дешёвый яблочный концентрат – нужно дешёвое промышленное яблоко.

Причина №2 – связана с причиной первой – рост спроса на альтернативные виды соков. Это и NFC (not from concentrate) сок, и напитки-суперфуды, и свежевыжатые соки, продаваемые прямо в магазине и HPP сок, и овощные соки, и смузи, и даже питьевые йогурты!

Я остановлюсь подробнее на каждом из этих продуктов, чтобы было понятнее, насколько он может заменить нам яблочный сок, а также, можно ли для его производства использовать промышленное яблоко.

NFC (not from concentrate), или пастеризованный сок прямого отжима. Это очень популярный сейчас продукт и даже в странах бывшего СССР уже есть много производителей таких соков, которые продают их под собственными брендами.

Тем не менее, у этого сока есть один существенный недостаток – его перевозка обходится довольно дорого по сравнению с концентратом. Соответственно, цены на него на порядок выше, чем цены на сок из концентрата. А значит массовый экспорт такого продукта будет затруднён. Соответственно, экспортный спрос на него не может заместить экспортный спрос на яблочный концентрат в странах-экспортёрах.

Еще более существенный недостаток – это то, что сок NFC «продвинутым» ценителям здорового питания уже не кажется намного более полезным, чем восстановленный, ведь в него также могут добавлять сахар, и он также пастеризуется и хранится длительное время.

HPP (high pressure processing) сок, или свежевыжатый фруктовый сок, который проходит стадию обработки ультравысоким давлением (в пять раз большим, чем давление на дне самой глубокой скважины мирового океана) в течение одной минуты прямо в бутылке. После такого давления, 99,9% живых микроорганизмов в соке погибают, поэтому термин его реализации возрастает до 30-45 дней.

В принципе, этот сок является главным конкурентом NFC-сока, потому что считается более натуральным и свежим, а также потому, что не проходит стадию пастеризации. Тем не менее, для международной торговли он имеет ещё больше недостатков, чем NFC-сок, т.к. срок его реализации слишком короткий, а стоимость транспортировки – высока. В принципе, продавать такой сок можно только в соседние страны или на местном рынке, а значит он нам не подходит, как заменитель спроса на промышленное яблоко для стран-экспортёров яблочного концентрата.

Свежевыжатые соки, продаваемые прямо в магазинах – это очень популярное направление в ЕС, где прямо в магазине, при посетителях, сотрудники постоянно выдавливают фруктовые соки, разливают их в бутылки и выставляют на охлаждённую витрину. Он реально конкурирует с восстановленным и другими соками, но, конечно же, не может быть экспортирован, т.к. его термин реализации составляет всего 1-3 дня. Поэтому для экспортозависимых стран такой сок никоим образом не решит проблемы спроса на промышленное яблоко.

Смузи из фруктов и ягод завоёвывают всё большую популярность. Их можно было бы отнести к категории свежевыжатых соков, но они имеют одну особенность – часть смузи производится промышленным способом. Смузи становятся модным перекусом и напитком одновременно, поэтому они одновременно оказывают негативное влияние на потребление и свежих фруктов и восстановленных соков. Естественно, этот продукт не может нам обеспечить должный уровень спроса на промышленное яблоко, а негативное его влияние на снижение спроса будет довольно высоким.

Напитки-суперфуды, овощные соки и питьевые йогурты. Приведу лишь один пример – комбуча, или широко известный «чайный гриб», приобрел такую популярность в США, что его продажи оценивают в $1 млрд. долларов в год! Этот напиток считается очень полезным и содержит пробиотики, поэтому он завоёвывает всё большую популярность. И таких напитков очень много. Это и мака, и брагг и напитки на базе алги и многие другие. Естественно, что эти напитки вытесняют с рынка менее полезные в глазах потребителей восстановленные соки и газированные напитки.

Особую роль в этом процессе играют питьевые йогурты, кефиры и другие кисломолочные напитки. Дело в том, что эти продукты не были так уж популярны в США и многих других странах мира. Когда же потребители их попробовали и узнали об их полезных свойствах, спрос на них очень резко вырос. Поэтому теперь, нередко, вместо фруктового сока, жители США, например, выбирают к ужину кефир. И это тоже удар по рынку концентрата, а значит и по рынку промышленного яблока.

Также определённое негативное влияние на потребление яблочного концентрата оказывает популяризация овощных соков. Эта тенденция особенно выражена в Азии и в странах СНГ. Конечно же, этот овощной сок играет на одном поле с фруктовыми соками, а значит отбирает у них долю рынка.

Проблема усугубляется тем, что яблочный концентрат является самым распространённым в мире. Ведь почти все восстановленные фруктовые соки содержат в своём составе яблочный сок. Более того, в гранатовом соке или нектаре, например, может быть до 80% яблочного сока. Поэтому снижение спроса на фруктовый сок бьёт больнее всего по яблочному соку, по яблочному концентрату и по промышленному яблоку.

Причина №3 — свежих фруктов и ягод становится всё больше, и они становятся всё более доступными. Свежее яблоко сейчас можно купить практически в любой стране мира круглый год. При этом цены на него становятся всё ниже, благодаря развитию технологий производства яблока, сохранения его качества и улучшению условий логистики при снижении её стоимости. Потребление свежих яблок, а также других фруктов и ягод, косвенно негативно влияет на потребление фруктовых соков вообще и яблока в частности.

Значит ли это, что яблочный концентрат умер навсегда и у промышленного яблока вовсе нет перспектив?

Конечно же нет! Во-первых, это по-прежнему огромный рынок. Во-вторых, меняется мода и меняется мнение врачей относительно пользы или вреда тех или иных продуктов. В-третьих, население земли растёт, и многие потребители в бедных странах пока не могут себе позволить даже восстановленный сок. Поэтому рост уровня благосостояния в этих странах может привести к новому всплеску спроса на яблочный концентрат.

Однако есть одна особенность – скорее всего и дальше нужен быть дешёвый яблочный концентрат. Потому в ближайшее время давление на его цены будет продолжаться. А значит и промышленное яблоко должно быть дешёвым.

Естественно, что возможны кратковременные колебания цен на промышленное яблок и концентрат по причине природных катаклизмов, заморозков и т.п. В этом году, например, если подтвердится информация о больших потерях урожая яблок в Китае, цены на концентрат вполне могут вырасти. Однако в этом материале речь идёт о стратегических тенденциях и перспективах, которые поясняют, почему цена на промышленное яблоко на уровне 3-4 центов за кг стала вообще возможной.

Нужно помнить, что требования к качеству свежего яблока во всём мире растут, что повышает процент отбраковки яблок. А это, в свою очередь, приводит к большему предложению яблока для переработки. На фоне роста мирового производства, это давит на цены промышленного яблока в разных странах мира.

Более того, ожидается, что в ближайшие годы в развивающихся странах, которые только начинают наращивать производство яблок, будут установлены значительные новые мощности по производству яблочного концентрата. Соответственно, их зависимость от импорта снизится, а многие начнут продукцию экспортировать. Сейчас же, в этих странах, нетоварное яблоко, зачастую, просто не используется, т.е. теряется. А значит это ещё один фактор давления на цены промышленного яблока в долгосрочной перспективе.

А что же Китай — основной производитель яблочного концентрата в мире и основной же его потребитель и экспортёр одновременно? В Китае главная проблема состоит в резком росте уровня доходов населения, что полностью меняет картину внутреннего рынка. Китайцы требуют более качественного свежего яблока и в большем ассортименте, чего местное производство обеспечить не может, ведь 70% всех яблок в стране приходится на один сорт Фуджи (Fuji).

Соответственно, производители вынуждены закладывать новые, более интенсивные яблочные сады вместо старых, и этот процесс уже привёл к стабилизации объемов производства. А это значит, что процент нетоварных, т.е. промышленных яблок на рынке, должен был бы снизиться. Однако получается с точностью до наоборот – более высокие требования к качеству означают более высокий уровень отбраковки яблока, а это значит, что растёт предложение яблока на переработку, оказывая давление на цены.

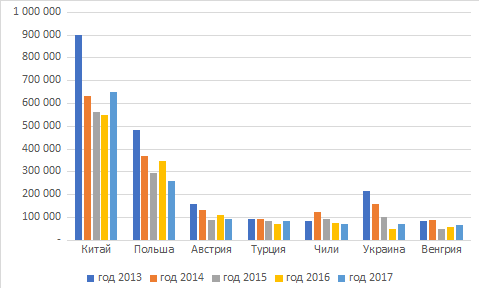

Эта информация во многом объясняет причины того, что Украина, несмотря на наращивание производства яблок, резко снизила экспорт яблочного концентрата. Если в 2013 году выручка Украины от экспорта яблочного концентрата достигала $215 млн, то уже в 2016 году она упала более чем в четыре с половиной раза до $46 млн. Украина, таким образом, выпала из тройки мировых лидеров по объему экспорта яблочного концентрата, пропустив вперёд Австрию и Турцию, а также традиционных лидеров – Китай и Польшу. Небольшое восстановление экспорта в 2017 году было обусловлено снижением предложения и ростом цен в мире в связи с весенними заморозками в Европе.

Динамика выручки от экспорта яблочного концентрата у семи крупнейших стран-экспортёров за 2013-2017 годы (источник TradeMap)

Как видно на графике выше, практически все страны-лидеры, кроме Турции, показали негативную динамику в выручке от экспорта яблочного концентрата, но самым резким снижение было именно у Украины.

Что это значит для садоводов любой страны, которая экспортирует яблочный концентрат?

Прежде всего, это означает, что для повышения рентабельности яблочного бизнеса производителям необходимо выбирать наиболее интенсивный вариант производства, снижающий процент нетоварного яблока до минимума.

Аналогично, следует стараться обеспечить качественную уборку и хранение, чтобы потери качества яблок после уборки и хранения были минимальными.

Кроме того, на сегодняшний день инвестиции в выращивание промышленного яблока для потребностей переработки становятся все менее интересными, хотя они и на пике спроса не были очень прибыльными. Это усугубляется снижением наценки за более кислый концентрат, поскольку для дешёвых соков – это не так уж важно. А промышленные сады позволяли получать именно такое яблоко.

Садоводам стоит задуматься над созданием кооперативных предприятий по производству соков HPP или NFC для реализации на местном рынке, т.к. отходы у производства всегда будут.

Что касается производства яблочного концентрата, то этот бизнес также переживает не самые лучшие времена. На рынке идёт жёсткая ценовая конкуренция, которая снижает маржу этого бизнеса. В то же время в развивающихся странах, где очень большие потери яблока, невысокие доходы населения и нет конкуренции на местном рынке, такой бизнес вполне может быть актуальным. Однако следует помнить, что в этом бизнесе размер и масштаб играют большое значение.

К примеру, для Узбекистана, где динамично растёт производство яблок, где восстановленные соки только начинают приобретать популярность, где качество яблок в садах пока оставляет желать лучшего, однако его объемы уже существенны и где усложнены возможности экспорта свежего яблока в связи с дорогой логистикой, производство концентрата вполне может быть прибыльным бизнесом. Узбекистан пока что не входит даже в двадцатку крупнейших экспортёров яблочного концентрата, т.к. имеет очень ёмкий внутренний рынок.

Молдова же ворвалась в десятку крупнейших мировых экспортёров яблочного концентрата. При этом темпы роста экспорта яблочного концентрата из Молдовы остаются самыми высокими среди всех ведущих стран-экспортёров – 12,6% в год. В целом экспорт яблочного концентрата даёт Молдове ежегодную выручку на уровне $50 млн в год. Правда ведущую роль на этом рынке играет украинская компания-производитель концентрата.

В то же время для Грузии, где объемы производства яблока пока не очень велики, скорее всего будет выгоднее производить другие виды сока для местного рынка, а концентрат для производства восстановленных соков закупать в других странах. Возможно, стоит задуматься также над производством повидла, пастил и других видов продукции из яблок. В Таджикистане же пока собственного яблока слишком мало, чтобы обеспечить внутренний рынок. Поэтому о строительстве производства соков или концентратов из местного сырья речь пока не идёт. В то же время производство сухофруктов, в т.ч. и из яблок, может быть интересным направлением для данной страны.

2 комментария

По вопросу "восстановленный сок перестал считаться здоровым продуктом" есть две ремарки. 1- Какой все таки молодец товарищ Сыпко что вовремя продал Сандору и переориентировался на томатную пасту 🙂 2- а почему та же пепсико и кока кола не использует заменители сахара в соках?? У них же есть в линейках продуктов всякие "Кока кола зеро"

Заменители сахара также не считаются здоровыми 🙂 Я думаю, что отчасти потому сок утратил имидж здорового, что его производителей стали массово скупать колы.

Кстати, подобная история с пивом — крупные компании сразу смеялись над крафтофиками, а потом стали их выкупать дорого. Но после покупки крупной компанией, бренд крафтовика сразу обесценивается… Вот незадача 🙂

А Сыпко да, умница!