Тенденція падіння світового споживання яблучного концентрату, без сумніву, торкнеться садівників не лише в країнах-експортерах, таких як Україна та Молдова, а й фермерів в Узбекистані, росії, Грузії, Таджикистані та інших країнах світу. Тому цей матеріал буде актуальним для всіх, хоч я взяв за основу, наприклад, Україну – країну-лідера в експорті яблучного концентрату в колишньому СРСР.

Влітку 2018 року закупівельні ціни переробників на промислове яблуко в Україні впали до 3-4 доларових центів за кілограм, що, природно, призвело до масових невдоволень фермерів та галузевих асоціацій. Адже ще рік тому вони були незадоволені ціною 15-18 центів і хотіли 20 центів за кг!

Замість того, щоб розібратися з причинами такого явища, деякі асоціації почали вимагати втручання держави в ціноутворення на промислове яблуко і стверджувати, що собівартість його становить не нижче 15 центів. Однак, на щастя, ці заклики не мають шансів бути почутими, адже втручання держави у ціноутворення завжди призводить до сумних наслідків саме для фермерів.

Крім того, промислове яблуко в садах, націлених на свіжий ринок, є фактично відходом виробництва, тому собівартості у нього немає і бути не може. При невигідності реалізації відходів виробництва підприємство має нести витрати на його утилізації.

Ми ж із командою EastFruit спробували з’ясувати, чим викликана така неприємна цінова тенденція, і як це вплине на виробництво та реалізацію яблука у різних країнах світу. Для цього ми проаналізували світовий ринок яблучного концентрату, специфіку споживання різних видів соків продуктів, що з ними конкурують, та ситуацію на світовому ринку свіжого яблука.

Неймовірно, але світовий ринок яблучного концентрату стабільно падає вже шість років, але про це ніхто особливо не говорить.

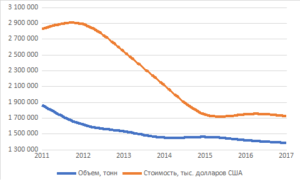

Обсяг світової торгівлі яблучним концентратом у 2011-2017 роках (джерело TradeMap)

У 2017 році порівняно з 2011 роком світова торгівля яблучним концентратом впала більш ніж на чверть. Падіння ж у вартісному вимірі було ще більше і становило близько 39%.

Це свідчить, що знижувалися як обсяги, а й середня ціна на яблучний концентрат. Середнє зниження вартості становило 18%, і це при тому, що у 2017 році через заморозки в Європі ціни були порівняно високими.

Що ж насправді сталося та чим зумовлені такі тенденції?

Причина №1 – відновлений фруктовий сік загалом і яблучний, зокрема, перестав вважатися корисним продуктом. Як тільки сегмент соків почали заходити такі міжнародні монстри як Coca-Cola, PepsiCo та інші, світовий ринок соків стало лихоманити. Ймовірно, це просто збіглося за часом з активізацією інтересу до здорового харчування та здорового способу життя. Люди виявили, що відновлені соки містять великі обсяги цукру, тож почали масово відмовлятися від їх споживання.

В результаті вже до 2015-16 років споживання відновлених фруктових соків у розвинених країнах різко знизилося, і сконцентрувалося переважно в сегменті небагатих споживачів з невисоким рівнем доходу. А такий споживач, віддає перевагу, звичайно ж, недорогому продукту – якість тут далеко не на першому місці. Природно, що за для виробництва недорогих соків, потрібна недорога сировина, тобто дешевий яблучний концентрат. А щоб зробити дешевий яблучний концентрат – потрібне дешеве промислове яблуко.

Причина №2 – пов’язані з причиною першої – зростання попиту альтернативні види соків. Це і NFC (not from concentrate) сік, і напої-суперфуди, і свіжі соки, що продаються прямо в магазині й HPP сік, і овочеві соки, і смузі, і навіть питні йогурти!

Я зупинюся докладніше на кожному з цих продуктів, щоб було зрозуміліше, наскільки він може замінити нам яблучний сік, а також, чи можна для виробництва використовувати промислове яблуко.

NFC (not from concentrate) або пастеризований сік прямого віджиму. Це дуже популярний зараз продукт і навіть у країнах колишнього СРСР вже багато виробників таких соків, які продають їх під власними брендами.

Проте, у цього соку є один істотний недолік – його перевезення коштує досить дорого в порівнянні з концентратом. Відповідно, ціни на нього на порядок вищі, ніж ціни на сік із концентрату. Отже, масовий експорт такого продукту буде утруднений. Відповідно експортний попит на нього не може замістити експортний попит на яблучний концентрат у країнах-експортерах.

Ще суттєвіший недолік – це те, що сік NFC «просунутим» цінителям здорового харчування вже не здається набагато кориснішим, ніж відновлений, адже в нього також можуть додавати цукор, і він також пастеризується і зберігається тривалий час.

HPP (high pressure processing) сік, або свіжий фруктовий сік, який проходить стадію обробки ультрависоким тиском (у п’ять разів більшим, ніж тиск на дні найглибшої свердловини світового океану) протягом однієї хвилини прямо в пляшці. Після такого тиску 99,9% живих мікроорганізмів у соку гинуть, тому термін його реалізації зростає до 30-45 днів.

В принципі, цей сік є основним конкурентом NFC-соку, тому що вважається більш натуральним і свіжим, а також тому, що не проходить стадію пастеризації. Однак, для міжнародної торгівлі він має ще більше недоліків, ніж NFC сік, т.к. термін його реалізації надто короткий, а вартість транспортування – висока. В принципі, продавати такий сік можна тільки в сусідні країни або на місцевому ринку, а отже він нам не підходить як замінник попиту на промислове яблуко для країн-експортерів яблучного концентрату.

Свіжі соки, що продаються прямо в магазинах – це дуже популярний напрямок в ЄС, де прямо в магазині, при відвідувачах, співробітники постійно видавлюють фруктові соки, розливають їх у пляшки та виставляють на охолоджену вітрину. Він реально конкурує з відновленим та іншими соками, але, звісно ж, може бути експортований, т.к. його термін реалізації становить лише 1-3 дні. Тому для експортозалежних країн такий сік аж ніяк не розв’яже проблему попиту на промислове яблуко.

Смузі з фруктів та ягід завойовують дедалі більшу популярність. Їх можна було б віднести до категорії свіжих соків, але вони мають одну особливість – частина смузі виробляється промисловим способом. Смузі стають модним перекушуванням і напоєм одночасно, тому вони одночасно негативно впливають на споживання і свіжих фруктів і відновлених соків. Звичайно, цей продукт не може нам забезпечити належний рівень попиту на промислове яблуко, а його негативний вплив на зниження попиту буде досить високим.

Напої-суперфуди, овочеві соки та питні йогурти. Наведу лише один приклад – комбуча, або широко відомий «чайний гриб», набув такої популярності в США, що його продаж оцінюють у $1 млрд доларів на рік! Цей напій вважається дуже корисним і містить пробіотики, тому він завойовує все більшу популярність. І таких напоїв дуже багато. Це і маку, і брагг і напої на базі алги та багато інших. Природно, що ці напої витісняють із ринку менш корисні в очах споживачів відновлені соки та газовані напої.

Особливу роль у процесі грають питні йогурти, кефіри та інші кисломолочні напої. Річ у тім, що ці продукти не були такі популярні в США і багатьох інших країнах світу. Коли ж споживачі їх спробували та дізналися про їхні корисні властивості, попит на них різко зріс. Тому тепер, нерідко, замість фруктового соку, жителі США, наприклад, обирають на вечерю кефір. І це теж удар по ринку концентрату, а отже, і по ринку промислового яблука.

Також певний негативний вплив на споживання яблучного концентрату популяризує овочеві соки. Ця тенденція особливо виражена в Азії та країнах СНД. Звичайно, цей овочевий сік грає на одному полі з фруктовими соками, а значить відбирає у них частку ринку.

Проблема ускладнюється тим, що яблучний концентрат є найпоширенішим у світі. Адже майже всі відновлені соки фруктові містять у своєму складі яблучний сік. Щобільше, у гранатовому соку або нектарі, наприклад, може бути до 80% яблучного соку. Тому зниження попиту на фруктовий сік б’є найболючіше по яблучному соку, по яблучному концентрату та по промисловому яблуку.

Причина №3 — свіжих фруктів і ягід стає дедалі більше, і вони стають дедалі доступнішими. Свіже яблуко зараз можна купити практично в будь-якій країні світу цілий рік. При цьому ціни на нього стають дедалі нижчими, завдяки розвитку технологій виробництва яблука, збереження його якості та покращенню умов логістики при зниженні її вартості. Споживання свіжих яблук, а також інших фруктів та ягід непрямо негативно впливає на споживання фруктових соків взагалі та яблука зокрема.

Чи означає це, що яблучний концентрат помер назавжди й промислове яблуко зовсім не має перспектив?

Звичайно ж ні! По-перше, це, як і раніше, величезний ринок. По-друге, змінюється мода та змінюється думка лікарів щодо користі чи шкоди тих, чи інших продуктів. По-третє, людство росте, і багато споживачів у бідних країнах поки що не можуть собі дозволити навіть відновлений сік. Тому зростання рівня добробуту цих країн може призвести до нового сплеску попиту яблучний концентрат.

Однак є одна особливість – швидше за все і далі потрібно бути дешевий яблучний концентрат. Тому найближчим часом тиск на його ціни триватиме. А значить і промислове яблуко має бути дешевим.

Природно, що можливі короткочасні коливання цін на промислове яблуко та концентрат через природні катаклізми, заморозки тощо. Цього року, наприклад, якщо підтвердиться інформація про великі втрати врожаю яблук у Китаї, ціни на концентрат можуть зрости.Однак у цьому матеріалі йдеться про стратегічні тенденції та перспективи, які пояснюють, чому ціна на промислове яблуко на рівні 3-4 центів за кг стала взагалі можливою.

Потрібно пам’ятати, що вимоги до якості свіжого яблука у всьому світі зростають, що підвищує відсоток відбраковування яблук. А це, своєю чергою, призводить до більшої пропозиції яблука для переробки. На тлі зростання світового виробництва це тисне на ціни промислового яблука в різних країнах світу.

Щобільше, очікується, що найближчими роками в країнах, що розвиваються, які тільки починають нарощувати виробництво яблук, будуть встановлені значні нові потужності з виробництва яблучного концентрату. Відповідно, їхня залежність від імпорту знизиться, а багато хто почне продукцію експортувати. Нині ж, у країнах, нетоварне яблуко, найчастіше, просто використовується, тобто. губиться. Отже, це ще один фактор тиску на ціни промислового яблука в довгостроковій перспективі.

А щодо Китаю — основний виробник яблучного концентрату у світі й основний його споживач і експортер одночасно? У Китаї головною проблемою є різке зростання рівня доходів населення, що повністю змінює картину внутрішнього ринку. Китайці вимагають якіснішого свіжого яблука і в більшому асортименті, чого місцеве виробництво забезпечити не може, адже 70% усіх яблук у країні припадає на один сорт Фуджі (Fuji).

Відповідно, виробники змушені закладати нові, більш інтенсивні яблучні сади замість старих, і цей процес уже призвів до стабілізації обсягів виробництва.І це означає, що відсоток нетоварних, тобто. промислових яблук на ринку, мав би знизитися. Однак виходить з точністю до навпаки – більш високі вимоги до якості означають вищий рівень відбракування яблука, а це означає, що зростає пропозиція яблука на переробку, чинячи тиск на ціни.

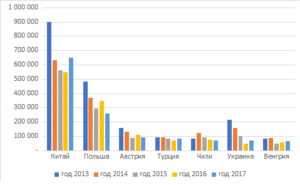

Ця інформація багато в чому пояснює причини того, що Україна, попри нарощування виробництва яблук, різко зменшила експорт яблучного концентрату. Якщо у 2013 році виручка України від експорту яблучного концентрату сягала $215 млн, то вже у 2016 році вона впала більш ніж у чотири з половиною рази до $46 млн. Україна, таким чином, випала з трійки світових лідерів за обсягом експорту яблучного концентрату, пропустивши вперед Австрію та Туреччину, а також традиційних лідерів – Китай та Польщу. Невелике відновлення експорту у 2017 році було зумовлене зниженням пропозиції та зростанням цін у світі у зв’язку з весняними заморозками в Європі.

Динаміка виручки від експорту яблучного концентрату у семи найбільших країн-експортерів за 2013-2017 роки (джерело TradeMap)

Як видно на графіку вище, практично всі країни-лідери, окрім Туреччини, показали негативну динаміку виручки від експорту яблучного концентрату, але різким зниженням було саме Україна.

Що це означає для садівників будь-якої країни, яка експортує яблучний концентрат?

Насамперед це означає, що для підвищення рентабельності яблучного бізнесу виробникам необхідно вибирати найінтенсивніший варіант виробництва, який знижує відсоток нетоварного яблука до мінімуму.

Аналогічно, слід намагатися забезпечити якісне збирання та зберігання, щоб втрати якості яблук після збирання та зберігання були мінімальними.

Крім того, на сьогоднішній день інвестиції у вирощування промислового яблука для потреб переробки стають все менш цікавими, хоча вони й на піку попиту не були надто прибутковими. Це посилюється зниженням націнки за кисліший концентрат, оскільки для дешевих соків – це не так вже й важливо. А промислові сади дозволяли отримувати саме таке яблуко.

Садівникам варто задуматися над створенням кооперативних підприємств із виробництва соків HPP чи NFC для реалізації на місцевому ринку, т.к. відходи у виробництва завжди будуть.

Що стосується виробництва яблучного концентрату, то цей бізнес також переживає не найкращі часи. На ринку йде жорстка цінова конкуренція, яка знижує маржу цього бізнесу. Водночас у країнах, що розвиваються, де дуже великі втрати яблука, невисокі доходи населення і немає конкуренції на місцевому ринку, такий бізнес цілком може бути актуальним. Проте слід пам’ятати, що у цьому бізнесі розмір та масштаб відіграють велике значення.

Наприклад, для Узбекистану, де динамічно зростає виробництво яблук, де відновлені соки тільки починають набувати популярності, де якість яблук у садах поки що бажає кращого, проте його обсяги вже суттєві та де ускладнені можливості експорту свіжого яблука у зв’язку з дорогою логістикою, виробництво концентрату цілком може бути прибутковим бізнесом. Узбекистан поки що не входить навіть до двадцятки найбільших експортерів яблучного концентрату, т.к. має дуже місткий внутрішній ринок.

Молдова ж увірвалася до десятки найбільших світових експортерів яблучного концентрату. При цьому темпи зростання експорту яблучного концентрату із Молдови залишаються найвищими серед усіх провідних країн-експортерів – 12,6% на рік. Загалом експорт яблучного концентрату дає Молдові щорічний виторг на рівні $50 млн на рік. Щоправда, провідну роль на цьому ринку грає українська компанія-виробник концентрату.

Водночас для Грузії, де обсяги виробництва яблука поки не дуже великі, швидше за все, буде вигідніше виробляти інші види соку для місцевого ринку, а концентрат для виробництва відновлених соків закуповувати в інших країнах. Можливо, варто замислитись також над виробництвом повидла, пастил та інших видів продукції з яблук. У Таджикистані ж поки що власного яблука замало, щоб забезпечити внутрішній ринок. Тому про будівництво виробництва соків чи концентратів із місцевої сировини поки що не йдеться. У той самий час виробництво сухофруктів, зокрема. і з яблук, може бути цікавим напрямом для цієї країни.