Международная команда проекта EastFruit провела аудит плодоовощных отделов сетей супермаркетов в Кишиневе, Молдова, одновременно и по той же методологии, что и в других городах — Киев и Днепр (Украина), Тбилиси (Грузия), Худжанд и Душанбе (Таджикистан), Ташкент (Узбекистан) 29-30 июня 2020 года.

В данном материале предлагаем детальный анализ ситуации с плодоовощной торговлей в сетях супермаркетов Кишинева (Молдова). В общей сложности представители команды посетили 20 магазинов в столице Молдовы, представляющих основные сети супермаркетов.

Далее приведен комплексный анализ плодоовощной торговли овощами и фруктами в супермаркетах Кишинева на эти даты и в т.ч. и в динамике по сравнению с теми же датами 2019 года.

Прежде всего, отметим, что с прошлого года и до настоящего времени количество посещенных магазинов осталось прежним, хотя произошли некоторые изменения, так как сеть IMC MARKET, работавшая в Кишиневе в 2019 году, в 2020 году исчезла с рынка, после того, как её поглотила сеть LINELLA. Соответственно, магазины IMC были ре-брендированы в Linella. Кроме того, за этот период появился новичок на молдавском рынке, сеть супермаркетов KAUFLAND.

Кстати, KAUFLAND, сразу после выхода на рынок, занял лидирующую позицию на рынке розничной торговли овощами и фруктами, о чём мы писали в декабре по итогам очередного аудита. Однако в данном случае мы будем сравнивать результаты сетей в июне 2020 года с июнем 2019 года, когда KAUFLAND в Молдове ещё не работал.

Основными критериями комплексной оценки были:

• ассортимент продукции, т.е. общее количество позиций свежей плодоовощной продукции, представленной на полках отдела супермаркета;

• качество продукции, т.е. соответствие свежей плодоовощной продукции в отделе магазина оптимальным для потребителя стандартам качества;

• качество отдела, т.е. насколько отдел свежих овощей и фруктов информативен и удобен для потребителей и насколько вежливый и разбирающийся в нем персонал;

• цена продукции, т.е. цена основных групп товаров свежей плодоовощной продукции, предлагающихся для потребителей.

Далее предлагаем рассмотреть рейтинги сетей супермаркетов по каждому из вышеуказанных критериев оценивания, а также сравним ситуацию с аналогичным мониторингом в июне 2019 г.

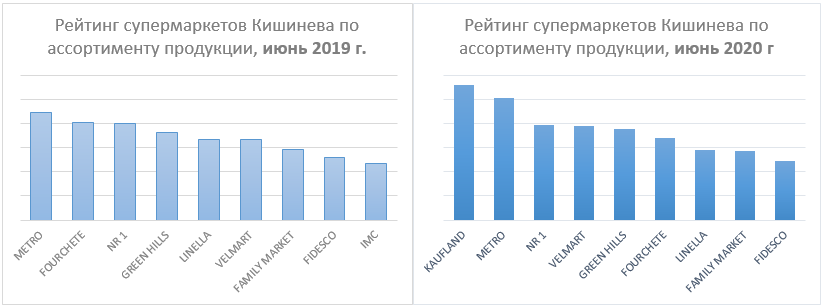

Ассортимент продукции

Оценка по критерию ассортимента продукции зависит от общего количества позиций свежих овощей и фруктов на полках супермаркета. При этом подсчитываются именно позиции категории «фреш», и не учитываются орехи, сухофрукты, консервированные или квашенные овощи и т.д.

Рейтинг супермаркетов Кишинева по ассортименту продукции в плодоовощных отделов изменился за год. Лидером, как и в конце 2019 года, стала новая сеть KAUFLAND. Metro Cash & Carry (далее METRO), которая была лидером в июне 2019 года, опустилась на второе место, а сеть NR1 сохранила свою 3-ю позицию в рейтинге. Наименьшее количество позиций плодоовощного ассортимента было зарегистрировано в сетях FAMILY MARKET и FIDESCO.

В двух сетях: NR1 и FAMILY MARKET, ассортимент плодоовощной продукции на полках практически не изменился. Сети FIDESCO, LINELLA и FOURCHETE ассортимент плодоовощной продукции уменьшили на 5-16%.

В текущем году на полках сетей магазинов замечалось меньше ягод. Например малина не продавалась ни в одном магазине во время мониторинга, а земляника садовая была обнаружена на полках только в трёх сетях — LINELLA, NR1 и KAUFLAND. Несмотря на разгар сезона реализации малины, сети решили её не предлагать. Отметим что за аналогичный период 2019 ни в одном магазине не было земляники, а в этом году её можно было купить в 20 % сетей, однако данный факт скорее можно объяснить более поздним началом и более поздним завершением сезона, чем прогрессом сетей в торговле свежими ягодами. И, наоборот, в 2019 малину можно было найти в 75% магазинов, а в этом, 2020 году, её не было ни в одной из сетей.

В трёх сетях супермаркетов Кишинёва ассортимент свежей плодоовощной продукции расширился. В магазинах GREEN HILLS, METRO и VELMART ассортимент вырос на 4-16%. Кстати, VELMART, неожиданно для многих участников розничного рынка, стал лидером плодоовощной торговли столицы Украины, г. Киева по итогам мониторинга в июне 2020 года. Однако в Молдове дела у сети, похоже, пока обстоят чуть хуже.

В заключение, можно утверждать, что ассортимент овощей и фруктов в отделах плодоовощной продукции в разных сетях сильно варьирует, как и её качество. Каждая сеть начинает ориентироваться на определённую клиентскую категорию, в зависимости от их преференций и покупательской способности. Также некоторые сети не очень дорожат плодоовощными отделами, о чём свидетельствуют достаточно хаотичное разложение продукции на полках, как VELMART или GREEN HILLS.

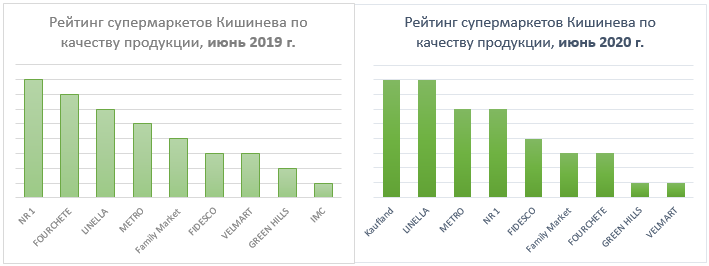

Качество продукции

Оценка по критерию качества продукции является прямо противоположной доли овощей и фруктов с браком в общем ассортименте плодоовощных позиций на полках супермаркетов. Под бракованной продукцией понимается подгнившая, битая, поврежденная, деформированная, увядшая продукция, а также та, которая не соответствовала хотя бы минимальным стандартам качества.

В результате оценивания сетей супермаркетов в Кишиневе, связанных с качеством фруктов и овощей на полках в их отделах, было отмечено несколько изменений, произошедших в течение года.

Итак, в рейтинге качества овощей и фруктов у нас есть два лидера, которые отличились высоким качеством — это сети супермаркетов KAUFLAND и LINELLA. Последняя поднялась в рейтинге с 3-го места в июне 2019 года до лидерских позиций. На момент проведения аудита в магазинах этих сетей не было выявлено нарушений, связанных с качеством продукции, или же они были совершенно незначительными.

На втором месте находятся магазины в сети METRO и NR1, в которых были зафиксированы позиции с браком, однако их было сравнительно немного – около 0,5% от общего ассортимента продукции. При этом нужно отметить, что сеть супермаркетов NR1 за год потеряла лидерство по качеству продукции, переместившись на третье место.

Пятое и шестое места делят FIDESCO и FAMILLY MARKET. Их позиции за год существенно не изменились, хотя у FAMILLY MARKET наблюдается незначительный регресс. Сеть супермаркетов с украинскими корнями FOURCHETTE, которая в 2019 году была в числе лидеров, в этом году занимает предпоследнюю позицию рейтинга качества. В этих супермаркетах наблюдался более высокий процент некачественных фруктов и овощей, однако и здесь показали были некритическими и составляли от 1 до 1,7% от общего ассортимента свежей плодоовощной продукции.

Последнее место в этом рейтинге занимают сети GREEN HILLS и VELMART, которые не достигли улучшения качества в этом году и все еще остаются в нижней части этого рейтинга. Кстати, в прошлом году сеть IMC занимала последнее место в нашем июньском рейтинге и качества и по комплексной оценке, а в этом году её уже не существует. Поэтому, рейтинг супермаркетов от EastFruit по итогам аудита плодоовощных отделов – это хороший барометр состояния бизнеса супермаркетов в целом, несмотря на то, что он касается лишь плодоовощной торговли в сетях. Ведь именно плодоовощные отделы являются на сегодня ключевыми для формирования имиджа сети, её позиционирования, потока покупателей и среднего чека в целом по магазину.

Нарушения качества в сетях супермаркетов Кишинёв в июне 2020 года чаще всего были обнаружены на апельсинах, бананах, моркови и сладком перце. Особенно много было претензий по качеству к цитрусовым фруктам, которые находились на полках, но продавались плохо, на фоне изобилия недорогой местной продукции в разгар сезона. Тем не менее, это не снимает обязанности с работников плодоовощных отделов супермаркетов вовремя убирать с полок продукцию, которая испортилась.

В целом же, по сравнению с предыдущим годом, мы отметили прогресс по качеству и свежести плодоовощной продукции в отделах супермаркетов Кишинёва.

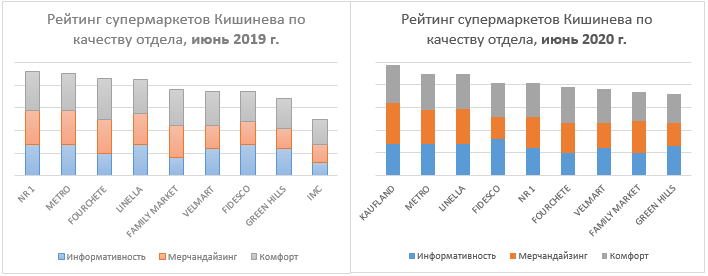

Качество отдела

Оценка по критерию качества отдела, в свою очередь, состоит из оценок по трем подкритериям:

• информативность, т.е. насколько отдел информативен для потребителя, насколько читабельны ценники, указывается ли страна и область происхождения продукции, доступны ли для потребителей дополнительные материалы о продукции или производителе и т.д.;

• мерчендайзинг, т.е. насколько отдел визуально приятен для потребителя, чистый ли он, в какой таре представлена свежая плодоовощная продукция, есть ли в отделе элементы декора, насколько логично размещены продукты и т.д.;

• комфорт, т.е. насколько отдел комфортен и удобен для потребителя, достаточно ли места для прохода и проезда тележек, легко ли взвесить и достать продукцию, насколько дружелюбен персонал, насколько представители отдела разбираются в продукции на полках и готовы помогать своему покупателю и т.д.

С точки зрения качества плодоовощных отделов, KAUFLAND по-прежнему остается лидером в рейтинге с разницей более чем около 9 процентных пунктов по сравнению со второй позицией, занимаемой METRO. На третьей позиции, с небольшим отставанием от МЕТРО, расположилась сеть супермаркетов LINELLA.

Если сравнивать с прошлым годом, отметим, что качество плодоовощных отделов немного выросло, но на это сильно повлиял уход с рынка IMC MARKET, которая «тянула» вниз общее впечатление от супермаркетов в июне 2019 года. Также позитивную роль играет выход на рынок Молдовы сети супермаркетов KAUFLAND, которая зарекомендовала себя в роли лидера в отношении качества.

Информационное содержание отделов в этом году также несколько улучшилось. Однако, по-прежнему в некоторых сетях отсутствует подробная информация о продукте, производителе, стране происхождения, нет крупных чётких ценников, которые легко читать и т. д. В этом случае FIDESCO и FAMILLY MARKET поднялись на одну позицию, но отметим, что все сети магазинов имеют резервы для улучшения своих позиций.

С точки зрения мерчендайзинга, также есть некоторые позитивные изменения: улучшение размещения продуктов на полках и улучшение освещения в отделах. Дополнительным преимуществом является расположение плодоовощного отдела у входа в магазины. Кроме того, качественные отделы с большим ассортиментом, способствуют лояльности потребителей. Выход KAUFLAND на рынок установил новые высокие стандарты для этих показателей с акцентом на визуальное представление местных продуктов. LINELLA также поднялась на одну позицию в этом рейтинге, а FOURCHETTE опустилась на одну, потеряв энтузиазм по поводу презентации продукта.

В критериях оценки для удобства отдела и качества его услуг изменения в общем уровне незначительны. Здесь наблюдается снижение рейтинга для сетей FAMILLY MARKET, NR1 и FOURCHETTE, где консультанты в отделе либо отсутствовали и не могли прийти на помощь клиентам, либо были грубыми по отношению к клиентам, что стоило им позиции в общем рейтинге. Вместо этого, FIDESCO и KAUFLAND получили преимущество, т.к. персонал был открытым и охотно помогал потребителю в выборе необходимых продуктов.

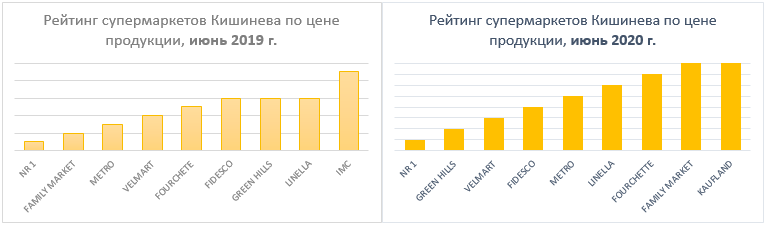

Цена продукции

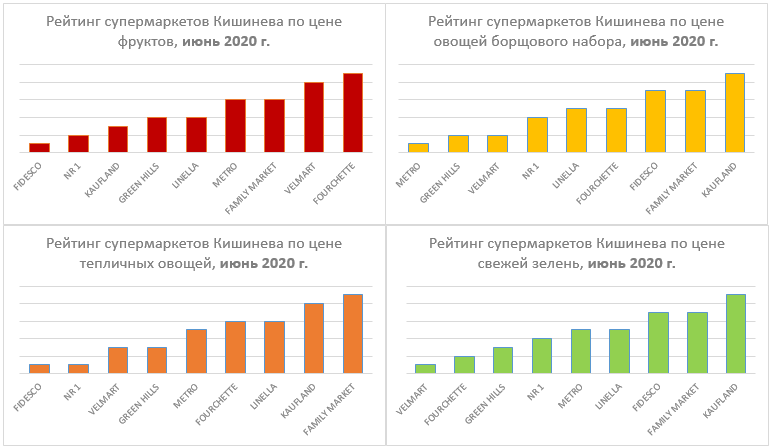

Рейтинг супермаркетов по цене основного набора плодоовощной продукции, как и ранее, рассчитывался на основе сравнения цен на следующие товарные группы: фрукты (яблоко, банан, персик/нектарин), овощи борщового набора (картофель, капуста белокочанная, лук репчатый, морковь, свекла столовая), тепличные овощи (томат, огурец), свежая зелень (петрушка, укроп).

Самые низкие цены для потребителей по-прежнему предлагаются сетью магазинов NR1, которая в этом году продолжает оставаться лидером в этом рейтинге, предлагая плодоовощную продукцию по самым доступным ценам.

На втором месте позиционируется сеть GREEN HILLS, которая в 2020 поднялась сразу на 5 ступеней ценового рейтинга по сравнению с 2019. В этой сети супермаркетов были самые низкие цены на овощи. А VELMART, занимая третью ступень, предлагал самые низкие цены на зелень.

Также, наблюдается ухудшение позиций по всем ценовым категориям в случае сети FAMILY MARKET, которая занимала вторую позицию, в прошлом году, а в этом является анти-лидером рейтинга, рядом с сетью KAUFLAND, которая предлагала самую дорогую плодоовощную продукцию.

Фрукты

Самая низкая стоимость фруктов в Кишиневе на момент мониторинга была в сети FIDESCO, а самая высокая – в сети FOURCHETTE. В среднем, анти-лидер рейтинга выставил на продажу на 23% дороже, чем лидер.

Овощи

Самые дешевые традиционные овощи борщового набора во время мониторинга можно было купить в сети METRO, а самые дорогие — в сети KAUFLAND. Разница в ценах между лидером и аутсайдером составляет около 41%.

Самые дешевые тепличные овощи в ходе аудита в Кишиневе были обнаружены в сетях супермаркетов FIDESCO и NR1, а самые дорогие — FAMILY MARKET, где цены были на 51% дороже, чем у лидера.

Зелень

Самую дешёвую зелень в столице Молдовы можно найти в магазинах сети VELMART, а самые высокие цены на эту продукцию – примерно на 60% дороже – в магазинах KAUFLAND.

Читайте далее — Часть вторая «Общий рейтинг и позиционирование сетей супермаркетов Кишинева по комплексной оценке плодоовощных отделов«