По оценкам аналитиков EastFruit, в 2023 году Узбекистан, с высокой вероятностью, соберёт рекордный урожай лука. Оценки возможного прироста объёмов урожая лука сильно разнятся, однако самый пессимистичный сценарий, озвучиваемый участниками рынка Узбекистана и экспертами, показывает прирост урожая не менее чем на 30-40% по сравнению со среднегодовыми показателями, хотя есть и те, кто считает, что производство может удвоиться.

При среднем производстве лука на уровне 1,2-1,4 млн тонн в год в Узбекистане согласно данным FAOSTAT, увеличение объёма производства на 30% означает дополнительные 400 тыс. тонн лука, что, согласитесь, очень много. Нужно иметь в виду, что Узбекистан экспортирует в среднем 200 тыс. тонн лука в год, поэтому в случае пессимистического сценария роста производства на 30% в 2023/24 году ему придется вывезти из страны 600 тыс. тонн лука только для того, чтобы избежать обвала цен на лук.

Заметен ли такой прирост производства по уровню цен на лук сейчас?

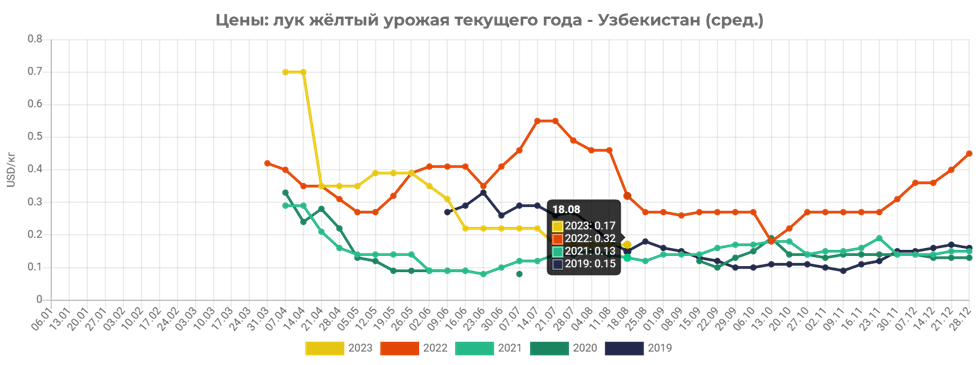

Как видно на приведенном выше графике, однозначно ощущения рекордного урожая от уровня цен пока что нет. Более того, цены достаточно стабильны уже около пяти недель подряд. Объясняется это невероятно высокими темпами экспорта лука. Как мы уже писали, в марте -июне 2023 года из Узбекистана было экспортировано не менее 222 тыс. тонн лука, что было рекордным показателем для столь короткого периода времени.

Однако тогда уборка лука ещё не начиналась в странах с более холодным климатом. Сейчас же ситуация совершенно иная. Цены на лук сейчас обваливаются даже на рынке Украины, которая потеряла более 80% своих традиционных площадей выращивания лука вследствие подрыва дамбы Каховской АЭС российскими оккупантами и разрушения и разграбления ими систем орошения, хранилищ, линий сортировки, сельскохозяйственной техники и других элементов технологий производства на временно оккупированных территориях Херсонской и Запорожской областей Украины. При этом основной урожай лука в Украине и других крупных странах-производителях лука Европы, таких как Польша, Нидерланды и Германия, пока ещё не убран. Поэтому давление на цены лука только начинается.

Но вернёмся к ситуации на рынке Узбекистана. «Первой ласточкой» проблем со спросом на лук для нас стало массовое появление в различных телеграм-каналах явно проплаченных сообщений с ложной информацией о перспективах роста цен на лук в Узбекистане по причине запрета на экспорт лука из Индии.

Поясним, почему это не соответствует действительности. Хоть Индия и является крупным экспортёром лука, но она, во-первых, никогда не поставляла ни тонны лука ни на рынок Узбекистана, ни на рынок любой из стран, куда традиционно поставляет лук Узбекистан. Вторая причина в том, что основу экспорта лука из Индии составляют красные и белые сорта, в то время как Узбекистан выращивает и экспортирует почти исключительно жёлтый лук. Соответственно, влияние ситуации на рынке лука Индии на ситуацию в Узбекистане очень сильно стремится к нулю.

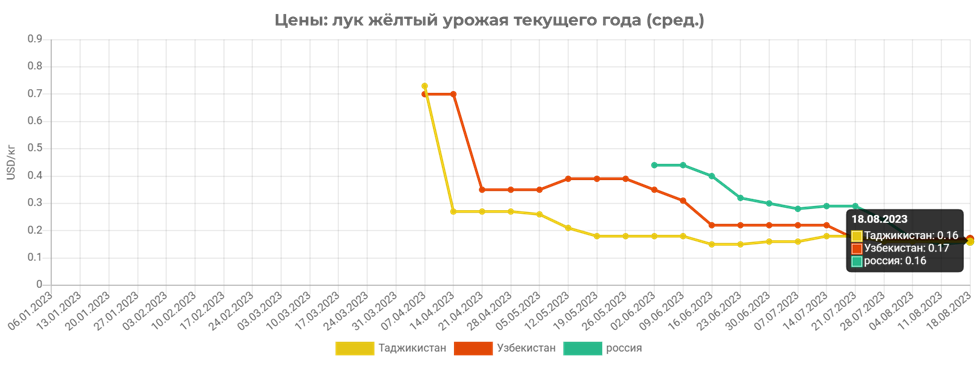

Почему же трейдеры Узбекистана начали «разгонять» панику через явно проплаченные сообщения о возможном росте цен на лук в Узбекистане? Следующий график даёт чёткий ответ на этот вопрос.

На сегодняшний день цены на лук в Узбекистане даже выше, чем в россии, где тоже уже началась уборка лука нового урожая. При этом именно россия является главным рынком сбыта для лука из Узбекистана, даже если эти поставки осуществляются при посредничестве Казахстана и Кыргызстана. Кстати, в Казахстане цены на лук также сопоставимы с ценами на лук в Узбекистане.

Учитывая динамичную ценовую ситуацию на рынке Украины и других стран Восточной Европы, в течение неделе-двух цены на лук здесь могут сравняться с ценами в Узбекистане. Поэтому о поставках лука из Узбекистана в этом направлении в ближайшее время можно забыть, потому что стоимость логистики будет в разы выше стоимости самого лука.

Пакистан, который иногда покупает лук в Узбекистане, в этом году не испытывает большой потребности в луке, и цены на лук там сейчас не отличаются от цен в Узбекистане. Афганистан также никогда не был крупным импортёром узбекского лука.

Очевидно, что пока что продать весь «весенний» лук трейдерам из Узбекистана не удалось, а сейчас уже начинается уборка осеннего лука, который, как правило, обеспечивает до половины урожая лука. Соответственно, учитывая значительно большие ожидаемые объёмы урожая и этого лука, пока что нет чёткого понимания, куда его можно будет продать.

Поэтому совершенно неудивительно, что узбекские овощетрейдеры, которые имеют запасы лука и видят начало поступления на рынок лука нового урожая, сейчас пытаются всячески от него избавиться. Потому что очевидных перспектив для роста спроса на лук из Узбекистана пока что нет. Внешний спрос на этот товар может появиться, только если предложить настолько низкую цену, чтобы с учётом стоимости логистики поставка имела смысл. Однако, как мы знаем, Узбекистан находится далеко от рынков сбыта и логистика дорогая. Поэтому, вполне возможно, что обвала цен на лук в Узбекистане избежать всё-таки не удастся, если, конечно, оценки объёмов прироста производства были правильными.