В последний день июня 2020 года международная команда проекта EastFruit провела традиционный аудит плодоовощных отделов сетей супермаркетов в семи городах пяти стран: Киев и Днепр (Украина), Кишинев (Молдова), Тбилиси (Грузия), Ташкент (Узбекистан), Душанбе и Худжанд (Таджикистан).

В этом материале детально рассмотрим ситуацию с плодоовощной торговлей в сетях супермаркетов Тбилиси (Грузия). Всего за 30 июня в этом городе представителями команды было посещено 15 магазинов, которые представляют основные сети супермаркетов в этом городе.

В первой части материала EastFruit можно ознакомиться с рейтингами сетей супермаркетов Тбилиси по ценам, ассортименту, качеству плодоовощной продукции и качеству отдела.

Общий рейтинг

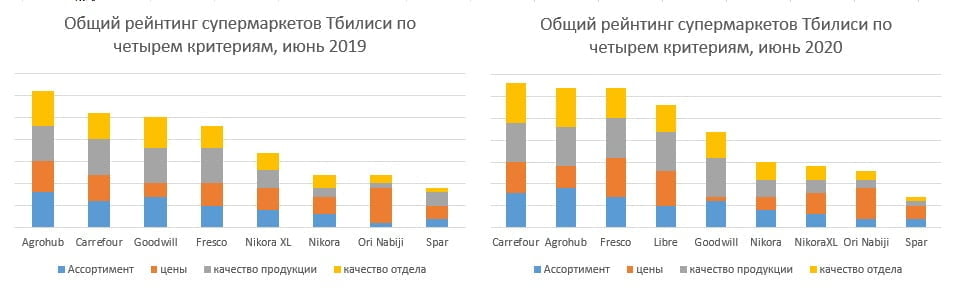

Исходя из оценок сетей супермаркетов по четырем основным критериям (ассортимент продукции, ее качество, качество плодоовощного отдела и цены на основной набор овощей и фруктов) выводится общий рейтинг магазинов.

В общем рейтинге по четырем критериям, как и годом ранее, в лидерах остались магазины «Agrohub» и «Carrefour», но они поменялись местами – в этом сезоне первенство взял «Carrefour», который немного уступал «Agrohub» только в ассортименте продукции, зато превосходил по уровню цен, в остальных параметрах сети были равны. Второе место с «Agrohub» разделила сеть «Fresco», которая поднялась на один уровень выше – с четвертого на третье место. В магазинах этой сети уровень цен на свежую плодоовощную продукцию был самым низким, но «Fresco» уступала «Agrohub» и «Carrefour» по ассортименту продукции, а также качеству плодоовощного отдела. Такая же ситуация у «Libre» — дешево и оптимальное качество продукции, но ограниченный ассортимент и относительно низкое качество отдела.

«Goodwill» скатился с третьего места сразу на пятое, уступив «Libre» и «Fresco». Качество плодоовощной продукции было самым высоким в супермаркетах этой сети, но и цены тоже. «Nikora» и «NikoraXL» поменялись местами и в этом году «Nikora» вышла вперед за счет лучшего ассортимента, качества обслуживания и продукции. «NikoraXL» же была чуть дешевле, все остальные параметры были незначительно ниже «сестринских» магазинов.

Неизменными остались позиции «Ori Nabiji» и «Spar», при том, что по количественному параметру последний отставал почти в два раза.

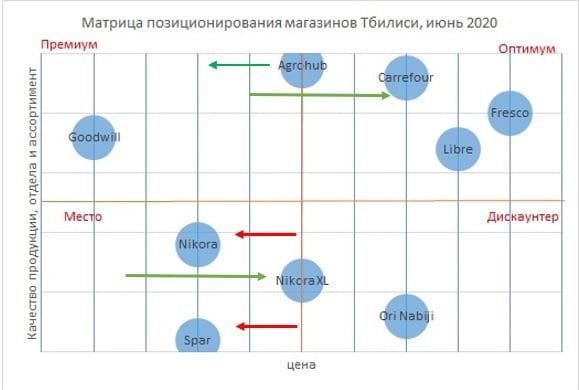

Позиционирование

Далее предлагаем соотнести цену на основной набор свежих овощей и фруктов с тремя остальными критериями оценки (ассортимент, качество продукции и отдела), расположив сети супермаркетов в матрице позиционирования по следующим правилам:

-

чем правее находится супермаркет, тем более привлекательные для своих покупателей цены на основной набор свежих овощей и фруктов он предлагает;

-

чем выше находится супермаркет, тем более высокую оценку он получил по критериям ассортимента, качества плодоовощной продукции и соответствующего отдела.

Таким образом, матрица позволяет разместить сети супермаркетов в один из четырех сегментов:

-

оптимум – магазины, которые предлагают своим потребителям как приемлемые цены, так и довольно высокое качество продукции, отдела и ассортимент;

-

премиум – магазины, которые предлагают своим потребителям высокое качество продукции, отдела и ассортимент, но менее привлекательные цены;

-

дискаунтер – магазины, которые предлагают своим потребителям довольно привлекательные цены, но невысокое качество продукции, отдела и ассортимент;

-

нежелательный сегмент – магазины, которые предлагают продукцию невысокого качества в не самом лучше по качеству отделе с не самым широким ассортиментом но по высокой цене. Такой магазин может выжить лишь при условии отсутствия конкуренции или очень выгодного месторасположениия торговой точки, либо же за крайне сильных позиций в какой-нибудь другой продуктовой группе.

В результате, ситуация выглядит следующим образом.

Как и год назад свежая плодоовощная продукция «Goodwill» хорошего качества за которое нужно платить. Супермаркет остался в сегменте Премиум. «Carrefour» же перешел из сегмента премиум в оптимум благодаря сниженным ценам и значительно улучшенному качеству продукции и обслуживанию. «Agrohub» подорожал, что способствовало движению сети в премиум сегмент. Как и год назад «Fresco» остался в сегменте оптимум, при этом улучшив все показатели по сравнению с прошлым годом, стоит отметить самый низкий уровень цен на плодоовощною продукцию в рейтинге. Как оптимальный также позиционирует себя «Libre», также с очень приемлемыми ценами.

«Ori Nabiji» предлагает относительно дешевую продукцию (после «Fresco» и «Libre»), но качество, ассортимент и обслуживание – одно из самых низких в рейтинге.

«Nikora» покинула сегмент дискаунтер за счет более высоких цен, при том что обслуживание и ассортимент не намного улучшились, чтобы попасть в премиум, поэтому оказалась в нежелательном сегменте. Также и супермаркет «Spar». «Nikora XL» же наоборот, снизила цены и из нежелательного сегмента перешла ближе к дискаунтерам.