Традиційний аудит плодоовочевих відділів мереж супермаркетів у п’яти містах чотирьох країн: Кишинів (Молдова), Тбілісі (Грузія), Ташкент (Узбекистан), Душанбе та Худжанд (Таджикистан) був проведений 17-18 березня 2022 року командою проєкту EastFruit. На превеликий жаль, віроломне вторгнення росії на територію України не дозволило нам провести аудит ще у двох містах — Києві та Дніпрі (Україна).

У Ташкенті представники команди відвідали 32 магазини 11 мереж супермаркетів – Makro та Makro Express 24/7, Korzinka, HAVAS, Green Apple, Andalus, Carrefour, Baraka Market, Asia.uz, Magnum та Bi1.

Вперше до щоквартального роздрібного аудиту були включені мережі супермаркетів Magnum та Bi1. Про їх відкриття та амбітні плани в Узбекистані можна прочитати в наступних матеріалах: «Як Magnum збирається конкурувати з традиційними базарами в Узбекистані?» та «Французька мережа «Bi1» планує швидку експансію на узбецькому ринку». Також із початку 2022 року команда проєкту в Узбекистані проводить моніторинг мережі Asia.uz.

У березні 2021 року ми розглядали лише 8 мереж супермаркетів – Makro та Makro Express, Korzinka, HAVAS, Green Apple, Andalus, Carrefour та Baraka Market. Проте в окремих моментах ми порівнюватимемо рейтинги з торішнім моніторингом.

Аудит проходив традиційною методологією, що і в інших країнах проєкту. Далі пропонуємо детально розглянути оцінку мереж супермаркетів.

Асортимент продукції

Інформація подається мовою оригіналу

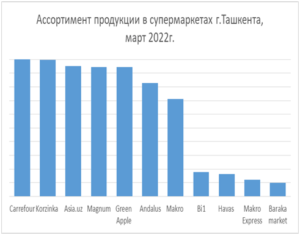

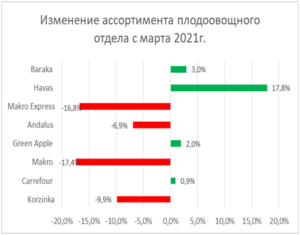

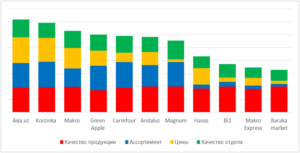

Лідером з асортименту продукції у плодоовочевих відділах мережі став Carrefour. Хоча середня кількість позицій свіжих овочів та фруктів на полицях Carrefour, порівняно з березнем 2021 року, збільшилася незначно — на 0,9%.

На другому місці в рейтингу асортименту продукції розташувався лідер річної давності — мережа Korzinka. Асортимент у цій мережі з березня 2021 року скоротився на 9,9%.

Лідером із приросту асортименту плодоовочевої продукції з березня минулого року стала мережа HAVAS, збільшивши кількість позицій плодоовочевого відділу на 17,8%.

Аутсайдерами за кількістю позицій стали мережі Makro Express та Baraka Market. У Makro Express асортименти продукції порівняно з березнем 2021 р. скоротився на 16,8%.

Baraka Market – традиційний аутсайдер рейтингу з асортименту продукції. В окремих магазинах, як і раніше, неможливо знайти найпоширеніші позиції – наприклад, буряк, капусту, зелень.

Під час проведення березневого аудиту, як і минулого року, передбачалася наявність винограду у мережах супермаркетів. Цього разу нам вдалося його виявити всього у 6 магазинах (мереж Green Apple, Andalus, Asia.uz, Magnum та Bi1) з 32 або 19% від загальної кількості обстежуваних магазинів (у березні 2021р. – 23%).

Якість продукції

Інформація подається мовою оригіналу

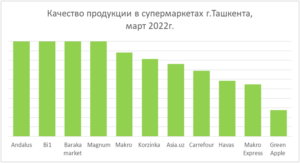

Якість продукції в плодоовочевих відділах Ташкента залишається високому рівні. Частка бракованої продукції в березні 2022 р. в асортименті мереж не перевищувала 1,5%, а в 4 мережах – “Bi1”, “Magnum”, “Andalus” та Baraka Market – некондиційної продукції взагалі не було.Серед бракованої продукції під час проведення моніторингу найчастіше зустрічалися такі позиції: капуста всіх видів, апельсини, мандарини і яблука.

Нестандартний підхід був відзначений у мережі Asia.uz – весь зіпсований товар був зібраний в окрему позицію за зниженою ціною.

Asia.uz

Якість відділу

Інформація подається мовою оригіналу

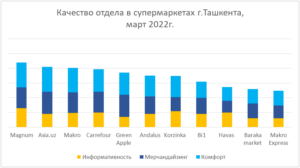

За критерієм якості відділу свіжих овочів та фруктів лідером стала мережа-новачок рейтингу Magnum, набравши найбільшу кількість балів за підкатегоріями «Інформативність» та «Комфорт». Однак, можливо, це пов’язано з тим, що зараз мережа представлена в Ташкенті всього двома магазинами, що спрощує завдання забезпечення якості плодоовочевого відділу.

Magnum

Мережа Asia.uz вирвалася на другий рядок рейтингу за якістю відділу, набравши найбільшу кількість балів за підкатегоріями «Мерчандайзинг/презентація продукції» та «Комфорт».

Аутсайдером рейтингу стала мережа Makro Express. У мережі було помічено відсутність цінників на товари та невдале розташування плодоовочевого відділу (не на початку магазину).

Інформативність плодоовочевих відділів, як і раніше, залишається слабким місцем супермаркетів міста. Наприклад, якщо за категорією «Комфорт» найвищий отриманий мережами бал становив 8,5 з 10 максимально можливих (середній – 6,8 із 10), за категорією «Мерчандайзинг» найвищий бал становив 7,5 з 10 (середній – 6,0 з 10), то за категорією «Інформативність», де враховується читабельність цінників, інформація про країну-виробника, про самого виробника — спостерігається явне відставання — найвищий бал становив 6,5 із 10 (середній – 4,5 із 10). Якщо на цінниках продукції ми ще можемо побачити країну виробника (в основному на тропічних фруктах та цитрусових), то вказівка виробника та області, в якій вироблено продукт, немає повсюдно.

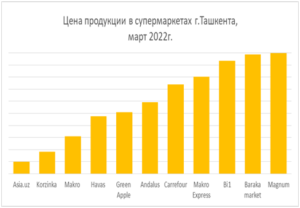

Ціна продукції

Інформація подається мовою оригіналу

Мережа Asia.uz вирвалася у лідери за низькими цінами на плодоовочеву продукцію. Ця мережа пропонувала найдешевші яблука, апельсини, буряки та моркву серед усіх мереж супермаркетів у Ташкенті. За нею розташувалися в рейтингу цінової доступності мережі старожили аудиту – Korzinka і Makro. У Korzinka були найдешевші мандарини (виробництво Пакистан), лимони (виробництво Туреччина) та цибуля ріпчаста, а в Makro – огірки.

Новачок моніторингу – мережа Magnum – стала аутсайдером цінового рейтингу.

Істотна зміна середніх роздрібних цін у порівнянні з березнем 2021 р. відзначається за більшістю плодоовочевих позицій. Лідером зниження цін стали банани, ціни на них знизилися в середньому на 26,8%. Головним чином, на зниження цін на імпортну продукцію вплинуло прийняте в жовтні рішення уряду про скасування мит.

Лідером зростання цін стала білокачанна капуста – ціни на неї збільшились у 2,8 раза. Раніше ми писали, що цього року експорт капусти з Узбекистану рекордно високий. Це пояснює таке зростання цін на внутрішньому ринку країни.

Цибуля ріпчаста подорожчала на 90,3% порівняно з березнем 2021р. У причинах цього аналітики EastFruit вже розбиралися раніше.

Хоча імпорт яблука в Узбекистані також звільнений від сплати мита з жовтня 2021 р., але ціни на цей вид продукції залишаються в середньому на 51,4% вище за торішні. Зараз оптові ціни на популярні сорти свіжого яблука навіть середньої якості переважно вищі за ціни на імпортні цитрусові фрукти та банани.

Загальна оцінка

Інформація подається мовою оригіналу

Позиція мереж супермаркетів міста Ташкент

Розглянемо матрицю позиціювання супермаркетів Ташкента у березні 2022 р. та порівняємо з результатами листопада 2021 р.

Baraka Market і Makro Express без змін залишилися в небажаному сегменті «низька якість, високі ціни», що означає, що цим двом мережам треба добре попрацювати над ціновою політикою в плодоовочевому відділі та покращити якість та асортимент. Також під час проведення аудиту ми виявили, що Baraka Market вже істотно скорочує кількість магазинів у місті, не витримуючи конкуренцію з боку інших мереж.

Мережа Green Apple з положення між сегментами «Оптимум» та «Преміум» наблизилась до положення між сегментами «Оптимум» та «Дисконтер», що говорить про позитивні зрушення у сфері ціноутворення. У цей час якісні характеристики плодоовочевих відділів мережі знизилися.У сегменті «Преміум», як і раніше, залишився Carrefour, по сусідству з яким розташувалися новачки нашого аудиту – мережі Magnum та Bi1.

Мережа Makro перемістилася із сегмента “Преміум” назад у сегмент “Оптимум”. У сегменті «Оптимум» також влаштувалися мережі Korzinka та Asia.uz. Andalus із сегмента «Оптимум» перемістився у прикордонне положення між сегментами «Оптимум» та «Преміум».

Підбиваючи підсумки нашого традиційного аудиту, хочеться додати, що конкуренція на ринку плодоовочевої торгівлі у роздрібних мережах Узбекистану активізувалася і ми очікуємо у найближчій перспективі її подальшого посилення. Таким чином, усім наявним мережам доведеться докладати більше зусиль, щоб зберегти свої позиції на ринку та задовольнити запити споживачів. Ми ж своєю чергою намагатимемося оперативно відобразити ситуацію при нашому наступному аудиті у червні-липні 2022 р.