Вероломное нападение огромной армии россии на Украину 24 февраля 2022 года поставило под угрозу продовольственную безопасность Узбекистана и множества других стран мира, нарушив и без того хрупкий мировой баланс поставок продовольствия. На данный момент правительству Узбекистана удаётся довольно успешно справляться с возникающими угрозами, однако главные вызовы ещё впереди.

В этом материале мы изложим ситуацию с продовольственной безопасностью, макроэкономической и финансовой стабильностью, а также потребительскими настроениями Узбекистана и попробуем оценить перспективы и варианты развития этой ситуации в будущем.

Узбекистан является нетто-импортёром продуктов питания. Негативный торговый баланс составляет порядка $500 млн долларов США в год.

При этом 36% импорта – это прямые поставки продуктов питания из стран, которые напрямую участвуют в войне. Около 30% продовольствия Узбекистана импортируется из рф, 4% — из беларуси и около 2% — из Украины. Отметим, что цифра поставок продуктов питания из россии в Узбекистан может быть даже занижена, т.к. частично эти товары попадают в страну через посредников из Казахстана.

В экспорте зависимость Узбекистана от поставок продовольствия в эти три страны ещё выше – по нашим оценкам она составляет около 42%! При этом около 40% продуктов питания экспортируется на рынок россии, включая объёмы, проходящие через таких посредников, как Кыргызстан и Казахстан.

Соответственно, в долгосрочной перспективе влияние на рынок продовольствия Узбекистана войны в Украине может оказаться очень значительным.

Наиболее чувствительные позиции продуктовой торговли Узбекистана

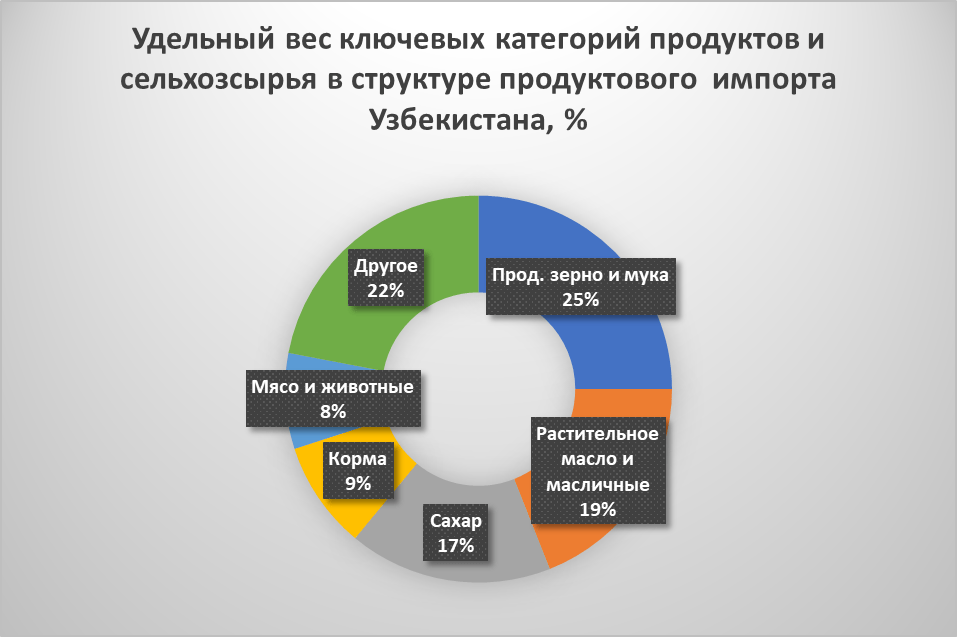

Более 60% всего импорта продовольствия Узбекистана приходится на высококалорийные базовые продукты, такие как зерно и продукты зернопереработки, растительное масло и сырьё для его производства, а также сахар.

Также довольно чувствительной к изменениям коньюнктуры импорта является категория кормов для животноводства и, в меньшей мере, самого импорта мяса. По всем этим товарам Узбекистан является нетто-импортёром, а значит изменения в режимах импорта, доступности импортных товаров и в ценах на импортные продукты могут оказать значительное влияние на внутренний рынок продовольствия и на продбезопасность.

Лишь по овощам и фруктам, за исключением разве что картофеля, у Узбекистана ситуация сравнительно благоприятня с точки зрения продбезопасности. Однако и здесь есть проблема в виде большой зависимости плодоовощного бизнеса Узбекистана от поставок овощей и фруктов на рынки россии и других стран, которые имеют тесные торговые связи с рф. В связи с резким падением платежеспособного спроса в россии, резкой девальвацией местной валюты и оттоком населения из страны, трейдерам и производителям Узбекистана нужно срочно искать альтернативные рынки сбыта. А вот это уже задача не из лёгких, потому что логистика у Узбекистана дорогая и сложная, продукты эти относятся к категории скоропортящихся, а качество их оставляет желать лучшего с точки зрения более требовательных, чем россия, к качеству продукции стран.

Однако вернёмся к критическим категориям по импорту.

Однако вернёмся к критическим категориям по импорту.

По зерновым и продуктам зернопереработки зависимость Узбекистана от россии не слишком высока – основная часть продукции импортируется из соседнего Казахстана. Из Украины импортируются и вовсе незначительные объёмы.

По растительным маслам также особых проблем нет – запрета на экспорт из рф нет, зависимость от поставок из Украины также незначительна – в пределах 1-2%. Конечно, и эта позиция, как и зерно, может подорожать, однако это глобальная проблема.

А вот по сахару, проблема довольно ощутимая. Ведь на импорт из рф приходилось более 60% импорта сахара и сахарной «кондитерки», а сейчас действует прямой запрет экспорта. Кстати, здесь и удельный вес поставок из Украины был ощутимым – около 4%. Соответственно, решением проблемы может стать увеличение собственной переработки сахара сырца, который можно ввозить из Бразилии и других крупных стран-поставщиков, однако здесь главный вопрос состоит в том, позволяют ли мощности узбекских предприятий это сделать.

В целом ситуация с точки зрения импорта выглядит не слишком угрожающей, хотя, несомненно, серьёзное беспокойство у населения уже вызывает рост цен на продукты питания. Который, по мнению аналитиков, может оказаться гораздо более значительным до конца года, т.к. сейчас мир пока ещё пользуется запасами урожая 2021 года.

Курс доллара и других валют по отношению к узбекскому суму

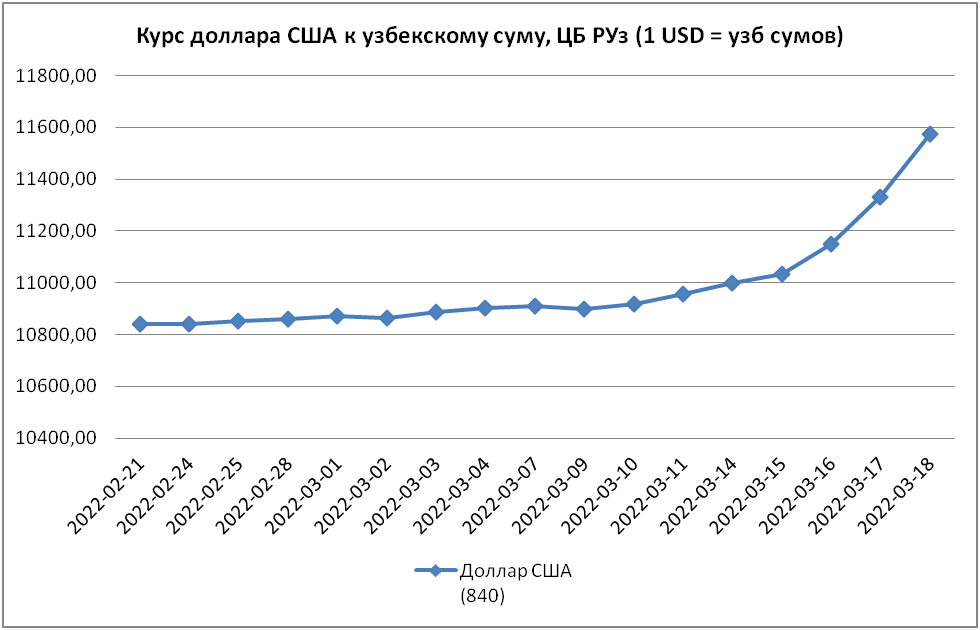

В Узбекистане курс доллара США и других основных валют, кроме российского рубля, оставались относительно стабильными вплоть до 9 марта. К примеру, с 24 февраля по 9 марта курс доллара США, установленный ЦБ РУз вырос с 10 840 до 10 897 узбекских сумов за 1 доллар США, т.е. всего на 0,5%. Поскольку этот курс устанавливается Центральным банком, по всей видимости, регулятор занял выжидательную позицию – война могла быть краткосрочной и затем все вернется на круги своя. Но война затянулась, и ЦБ стал плавно девальвировать сум — с 9 по 15 марта курс доллара США вырос с 10 897 до 11 033 сумов за 1 доллар США, т.е. за неделю на 1,2%.

Однако это мизерная девальвация сума, учитывая, что во второй половине марта и начале апреля стартует сезон отгрузки на внешние рынки ранних овощей, а российский, казахский и кыргызский рынки – основные, чьи валюты значительно упали по отношению к доллару США. Кроме того, отгрузки сушеных фруктов и овощей, а также замороженных тоже – продолжаются и будут продолжаться. К тому же, к тому моменту было понимание, что война входит в затяжную фазу, а переговоры пока не дают видимых результатов. С 15 по 18 марта курс доллара США резко вырос – с 11 033 до 11 572 сумов за 1 доллар США, т.е. за 3 дня на 4,9%.

Таким образом, с 24 февраля по 18 марта 2022 года курс доллара США в Узбекистане вырос с 10 840 до 11 572 сумов за 1 доллар США, т.е. на 6,8%. Но этого недостаточно, чтобы узбекские товары были конкурентными по цене на основных рынках сбыта, где девальвация была более существенной. С другой стороны, на ключевых рынках сбыта, особенно в РФ, платёжеспособный спрос также резко снизился, поэтому даже при резкой девальвации валюты, удержать высокие объёмы экспорта продукции были бы непросто. Кроме того, более резкая девальвация национальной валюты Узбекистана могла бы оказать негативное влияние на показатели инфляции.

Потребительские настроения в Узбекистане и панические покупки

Во время аудита магазинов сетей супермаркетов столицы, расположенных в столице Узбекистана, а также в общении с жителями страны, эксперты EastFruit критических изменений потребительских настроений не заметили.

Краткосрочный ажиотаж возник в связи с временным запретом на поставки российской пшеницы и сахара, но официальные власти почти молниеносно среагировали на это и в целом успокоили население заявлениями о том, что дефицита пшеницы и сахара в Узбекистане – не будет! К примеру, пшеницей обеспечат местным производством плюс импортом от альтернативных поставщиков, сахаром тоже от альтернативного поставщика – Бразилии. Вот, пример заявления Минсельхоза.

Тем не менее, определенное влияние такого запрета на потребительские настроения было. Некоторые сети ввели ограничения на продажу сахара некоторых в одни руки: в «Корзинке» — 2 кг на человека, «Макро» — 4 кг, а вот «Хавас» смело отпускает по 10 кг. В сети Carrefour («Карфур») люди также берут по 10 кг сахара без проблем. А вот казахстанская сеть «Магнум» даже сыграла на ажиотаже и зазывала покупателей во время празднования Навруза тем, что у них полно сахара по выгодной цене.

Также можно отметить, что многие люди старшего поколения на всякий случай сделали запас макаронных изделий, круп и других продуктов первой необходимости, но это явление не оказало критического влияния на обеспеченность магазинов товарами, а скорее способствовало кратковременному росту продаж.

В остальном, каких-либо изменений потребительских настроений в столице Узбекистана, включая ажиотажа либо паники – не отмечается.

Ассортимент продовольствия в супермаркетах Узбекистана и структура посевов

Изменения ассортимента овощей и фруктов, других продовольственных товаров, а также других категорий – включая бытовую химию, лекарства и прочие товары первой необходимости, на данный момент в Узбекистане не наблюдается.

Аналогично пока что не отмечено никаких намерений по изменению структуры посевных площадей в Узбекистане. Фермеров больше волнует влияние на урожай погодных сюрпризов, наблюдающихся в марте 2022 года, чем возможные дефициты каких-либо продуктов питания.

Переводы от трудовых мигрантов из россии в Узбекистан

А вот с переводами от трудовых мигрантов – может быть беда. Именно в этом плане влияние войны в Украине на объем трансграничных переводов в Узбекистан от трудовых мигрантов может быть куда более негативным, чем даже во время коронавирусной пандемии, когда значительная часть трудовых мигрантов «остались дома».

Поскольку, около 75-80% денежных переводов трудовых мигрантов поступают из россии (65-70%) и Казахстана (7-10%), здесь влияние будет ощущаться в двух аспектах. Во-первых, обесценение российского рубля автоматически сократило доходы «российских» трудовых мигрантов на 25-30% в долларах США, а «казахстанских» мигрантов – примерно на 15-18% в долларах США. Соответственно, даже без учета других факторов, девальвация российского рубля и казахстанского тенге уже приводит к существенному уменьшению объема денежных переводов из этих стран.

Второй момент – это весьма серьезное ухудшение экономической ситуации в россии и как следствие в Казахстане тоже, поскольку экономика последнего тесно взаимосвязано с российской экономикой. Последствия для узбекских трудовых мигрантов этих процессов – это рост уровня безработицы в россии, резкое сокращение спроса на иностранную рабочую силу, и с большой вероятностью, уменьшение уровня оплаты труда мигрантов. Все это приводит к сокращению числа трудовых мигрантов в большей степени в россии и вероятно в меньшей степени в Казахстане, а также уменьшению получаемых ими доходов.

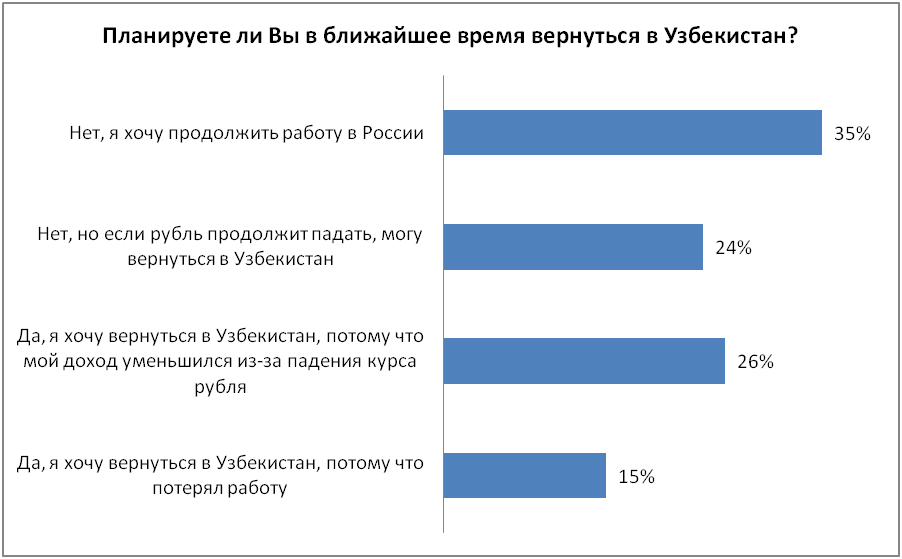

В начале марта Агентство внешней трудовой миграции провело анонимный опрос среди трудовых мигрантов на своем официальном Телеграм-канале.

Респондентам был задан вопрос: «Планируете ли вы в ближайшее время вернуться в Узбекистан из России?». Далее предлагались четыре варианта ответа, и результаты выглядят следующим образом:

По состоянию на 18 марта 2022 года, в этом опросе участвовали 13,6 тыс. респондентов.

Как видно из диаграммы, пока что твердо уверены продолжить свою деятельность лишь 35% респондентов; 24% — могут вернуться, если российский рубль продолжит обесцениваться; а вот уже 41% респондентов хотят вернуться в Узбекистан по причинам резкого снижения дохода из-за девальвации рубля либо из-за потери работы. По различным оценкам, в России находится 1,5-2,0 млн. трудовых мигрантов из Узбекистана.

А теперь, если просуммировать эти два аспекта (девальвация российского рубля и казахстанского тенге + ухудшение экономической ситуации прежде всего в российской и затем казахстанской экономике), то можно весьма приблизительно представить – насколько может сократиться общий объем денежных переводов в Узбекистан.

К сведению, по данным ЦБ РУз, объём поступлений через системы международных денежных переводов за 12 месяцев 2021 года составил $8,1 млрд долл. США, что на 34% больше показателей 2020 и 2019 годов. По приблизительным оценкам, 65-70% этой суммы из россии – около $5,5 млрд и 7-10% из Казахстана – около $650 млн.

Для экономики Узбекистана – это серьезные «вливания» и насколько это уменьшится в 2022 году – большой вопрос. Первые результаты уже будут видны по итогам I-кв 2022 года, а наиболее полный эффект будет виден по итогам II-кв 2022 года. Даже если доходы сократятся на треть по итогам года, что вполне вероятно, то Узбекистан сразу не досчитается $2,7 млрд.

Это эквивалентно полному отсутствию экспорта овощей и фруктов из Узбекистана в течение трёх лет! Соответственно, это окажет серьёзное негативное влияние на все остальные сегменты экономики страны.

Что касается оценок, Всемирный банк прогнозирует сокращение объема денежных переводов в Узбекистан на 21%, но этот прогноз был опубликован до проведения опроса трудовых мигрантов о планах возвращения в Узбекистан из России. Поэтому, с учетом результатов этого опроса – то есть текущего настроя узбекских трудовых мигрантов, эта оценка может быть скорректирована в сторону более негативного влияния.

Кстати, для удобства мигрантов и их родственников, теперь все банки Узбекистана покупают и продают российский рубль, т.к. в самой россии острый дефицит наличной иностранной валюты. Это несколько сглаживает последствия проблем, однако не решает их.

Государственное регулирование

Первые меры по регулированию цен предпринимаются правительством в отношении сахара. В некоторых регионах цены на него поднимались даже до 20 тыс. сумов за кг. Также выросли существенно цены на гречку, которая тоже в основном импортировалась из рф.

Также правительство Узбекистана сейчас пытается активизировать торговлю со странами Азии, в частности с Пакистаном, Ираном, Индией и Китаем, чтобы снизить торговую зависимость от поставок из России. В Пакистане, кроме картофеля, уже начали закупать мясо.

Надеемся, что это также позволит расширить возможности экспорта плодоовощной продукции из Узбекистана уже в 2022 году.

Выводы

Ситуация на рынке продовольствия Узбекистана на данный момент остаётся стабильной, однако стоит ожидать роста темпов инфляции в стране и ухудшения общей макроэкономической ситуации по причине снижения переводов от трудовых мигрантов. Также в ближайшие месяцы цены на продукты питания, вероятнее всего, продолжат расти, что будет негативно сказываться на доступе наименее обеспеченных жителей страны к минимальному набору пищевых калорий. Ситуация может ухудшиться в случае возвращения значительного количества трудовых мигрантов из россии и Казахстана в случае потери работы, т.к. эти люди также будут хотеть купить подорожавший продуктовый набор. Это приведет к необходимости роста импорта при одновременном снижении доходов.

Также опасения вызывает перспектива экспорта фруктов и овощей на рынки россии, Казахстана и Кыргызстана, где отмечается снижение уровня доходов населения и девальвация местных валют. Это может привести к снижению доходов фермеров страны и сворачиванию инвестиционных проектов в этой сфере.

Кризисные явления с высокими ценами на продукты питания и энергоносители, сложной и дорогой логистикой и ростом количества торговых барьеров в мире, скорее всего, сохранятся несколько лет и будут иметь глобальный характер.