9 и 10 ноября команда EastFruit провела традиционный аудит супермаркетов в пяти странах, участвующих в проекте. Аудит проходил в Кишиневе (Молдова), Киеве и Днепр (Украина), Тбилиси (Грузия), Худжанде и Душанбе (Таджикистан), Ташкенте (Узбекистан). В столице Молдовы аудиторы проекта посетили 24 супермаркета, сделав широкий охват торговых точек и получив обширную базу для всестороннего и исчерпывающего анализа.

Мониторинг базировался на единых для всех стран правилах, более детально о которых можно почитать в отдельном материале.

Краткие итоги

В ноябрьском мониторинге к списку магазинов, посещенных аудиторами, добавилась еще одна сеть супермаркетов – LOCAL. Эта сеть появилась в кишиневском ритейле еще в 2020 году, но только в этом году организовала в своих маркетах отделы свежих фруктов и овощей. Вероятнее всего, появление этих отделов было нацелено на привлечение новых потребителей и увеличение общих продаж в сети. Очевидно, что менеджмент сети пришел к выводу, что отдел овощей и фруктов стратегически важен, и без него практически невозможно конкурировать с другими сетями за столичного потребителя.

Отметим также еще одно важное изменение. Если в 2019 году LINELLA приобрела и поглотила сеть IMC MARKET, то в 2021 году она приросла еще одним активом, заполучив 100% уставного капитала национальной сети супермаркетов FIDESCO. На данный момент после рестайлинга под эгидой нового собственника возобновили работу два обновленных супермаркета FIDESCO, а остальные будут переобустроены в дальнейшем. В процессе модернизации пребывают и супермаркеты сети NR1. В прошлом месяце расширилась и сеть KAUFLAND, которая на данный момент уже располагает тремя супермаркетами, расположенными в крупнейших районах столицы Молдовы.

Положительным аспектом в организации торгового пространства как действующих, так и новых/модернизированных сетей супермаркетов Кишинева было и остается размещение фруктового и овощного отдела сразу при входе в магазин. Такое расположение этих отделов особенно выигрышно с точки зрения доступности, освещенности и т.п. В модернизированных сетях есть даже заметные улучшения в части дислокации плодоовощных отделов.

Далее представлены детальные выводы, а также обзор проблем, выявленных в супермаркетах LINELLA, FIDESCO, VELMART, METRO, KAUFLAND, GREEN HILLS, FOURCHETTE, FAMILY MARKET, NR1 и LOCAL.

Ассортимент свежей плодоовощной продукции

При оценке супермаркетов Кишинева по критерию «ассортимент продукции» ситуация в плодоовощных отделах несколько изменилась по сравнению с прошлым годом.

В целом, результаты мониторинга позволяют сделать вывод о том, что на полках столичных магазинов в период проведения аудита было заметно больше местных продуктов. В частности, в данный момент в магазинной рознице продаются исключительно молдавские яблоки нового урожая.

По критерию «ассортимент» лидером рейтинга стал KAUFLAND, который прежде занимал эту позицию в конце 2019 года, когда эта сеть открыла своя дочернюю компанию в Молдове. Прирост ассортимента составил около 18%.

По итогам аудита в аналогичный период 2020 года ассортиментный рейтинг возглавляла сеть METRO. В ноябре этого года магазины METRO показали сокращение ассортимента свежей продукции на 7%, возможной причиной чего было отсутствие свежих фруктов и овощей категории BIO.

Достаточно неожиданно сеть VELMART опустилась на две позиции в сравнении с ее положением в рейтинге за аналогичный период прошлого года. К сожалению, по итогам аудита конца текущего года сеть сократила ассортимент плодоовощных отделов своих маркетов примерно на 18%.

Тем временем, сеть LINELLA увеличила ассортимент в среднем на 22% и за счет этого поднялась в рейтинге на три позиции, расположившись в нем на четвертом месте (в ноябре 2020 — 7-е место).

На последних позициях рейтинга расположились сети супермаркетов FAMILY MARKET, не достигнув ощутимого прогресса за последние годы, и LOCAL.

Важно отметить, что кишиневские супермаркеты продолжили практику обособления полок, на которых выкладывается зелень, а также расширения ассортиментных позиций этой группы, причем за счет как местной, так и импортной продукции. Большая часть зелени была расфасована по 100 грамм (вариант реализации «на развес» покупателей интересует все меньше и меньше). В меньшей мере процесс фасовки зелени затронул сети FOURCHETTE и NR1.

Цена основного плодоовощного набора

К настоящему времени уже абсолютно очевидно, что каждая сеть пытается фокусироваться на определенном сегменте рынка и определенной категории клиентов. В результате, сети супермаркетов делают акцент на фруктах и овощах определенной ценовой категории, соответствующих покупательской способности и ожиданиям «своего» клиента-потребителя.

Для оценки по критерию «цена» была проанализирована ситуация в супермаркетах по следующему спектру продуктов: фрукты (яблоки, бананы, апельсины, мандарины, лимоны, столовый виноград), овощи борщового набора (картофель, свекла столовая, белокочанная капуста, морковь, лук репчатый желтый), тепличные овощи (томаты и огурцы), зелень (петрушка, укроп).

В ходе текущего аудита, по сравнению ситуацией в ноябре 2020 года (Часть I и Часть II), был выявлен рост цен примерно в 93% товарных позициях плодоовощных отделов супермаркетов.

В наибольшей мере выросли цены на капусту (+174%), и также существенно подорожали лук репчатый (+53%), огурцы (+47%) и свекла (+43%). Вместе с тем, было отмечено и снижение цен, правда всего на три продукта, а именно: яблоки (-39%), виноград (-33%) и морковь (-9%).

Основной причиной значительного снижения цен на яблоки и столовый виноград было переключение магазинов на торговлю местной продукцией, цены на которую сейчас существенно ниже, чем в 2020 году.

Больших изменений в сравнении с ноябрьским рейтингом прошлого года не произошло. Сеть GREEN HILLS остается лидером рейтинга «низких цен», а FOURCHETTE снова была одной из самых «дорогих» сетей, пропустив вперед лишь сеть LOCAL.

Несмотря на то, что в первый год работы магазинов KAUFLAND клиенты-потребители привыкли считать их относительно «дорогими», уровень цен на продукцию плодоовощных отделов в магазинах этой сети снижается. В результате, в ценовом рейтинге она сместилась на две позиции, заняв четвертое место, тогда как METRO, наоборот, поднялся на две позиции.

Аудит в ноябре 2021 года выявил отсутствие существенных скидок на фрукты и овощи. Тем не менее, лидерами по количеству промо-акций стали KAUFLAND и VELMART, в которых около 48% отслеживаемых продуктов имели дисконтные этикетки. Также стоит упомянуть о скидках в сети FAMILY MARKET (44% товаров). При этом расхождение в ценах было небольшим, и также были различия в ассортиментных линейках и периодах скидок в магазинах даже одной и той же сети.

Однако, низкая цена зачастую – это продукты низкого качества. Например, в сетях VELMART и GREEN HILLS, где было выявлено несколько случаев выкладки некондиционных продуктов, подобный товар все равно остается на полках, даже с минимальными шансами на продажу.

Что касается уровня цен в магазинах FIDESCO, то он был практически идентичным супермаркетам LINELLA. Однако, по случаю открытия двух обновленных магазинов FIDESCO, в них проводились акции и продавались товары со скидкой.

За исключением экзотических фруктов, очевидно импортных, на полках супермаркетов появилось много местной и, что важно в «ценовом контексте», недорогой продукции. Несколько лет назад нишу дешевой массовой продукции в значительной мере занимал импорт.

Качество продукции

В ходе данного аудита в некоторых сетях супермаркетов не было замечено ни одного продукта, классифицируемого как «брак». Вместе с тем, в некоторых других этот показатель увеличился. В результате, в целом по сравнению с прошлым годом доля «брака» увеличилось до 1,9% от общей массы продуктов в ассортименте фруктов и овощей (в ноябре 2020 года – около 1%).

Как уже упоминалось выше, самые высокие цены были зафиксированы в магазинах LOCAL. Стоило ожидать, что товары там будут и самого высокого качества. Однако это оказалось не так, и по ряду товарных позиций уровень качества оставлял желать лучшего.

Также в этом плане сеть VELMART отметилась существенным количеством продукции низкого качества и даже некондиции на полках (доля брака – 4%), соответственно заняв девятое место рейтинга.

Лидирующие позиции в этом рейтинге удерживают METRO, LINELLA и KAUFLAND. За ними следуют FIDESCO, NR1 и FOURCHETTE. Несмотря на то, что сеть FIDESCO перешла под контроль LINELLA, качество продукции в этих двух сетях различается, поэтому обновленная сеть FIDESCO разместилась на две позиции ниже. Тем не менее, тренд в этих магазинах все же положителен, и они близки к лидерской группе. Неудивительно, что на последнем месте, как и прежде, остается GREEN HILLS (доля некондиционной продукции — 4,35%), где улучшений с ситуацией в ноябре 2020 года мониторинг не выявил.

Большая часть бракованного товара (гнилые, поврежденные, деформированные, явно незрелые плоды) была обнаружена в таких ассортиментных позициях, как немытые морковь и картофель, хурма, некоторые сорта яблок, виноград, грейпфрут и др.

Во время мониторинга был зафиксирован показательный факт: покупатель использовал нитратометр для проверки содержания нитратов в картофеле и моркови, что можно считать подтверждением растущей избирательности потребителей в процессе выбора продуктов и стремления повысить контроль качества, пусть даже такими экстравагантными способами.

Качество отдела свежих овощей и фруктов

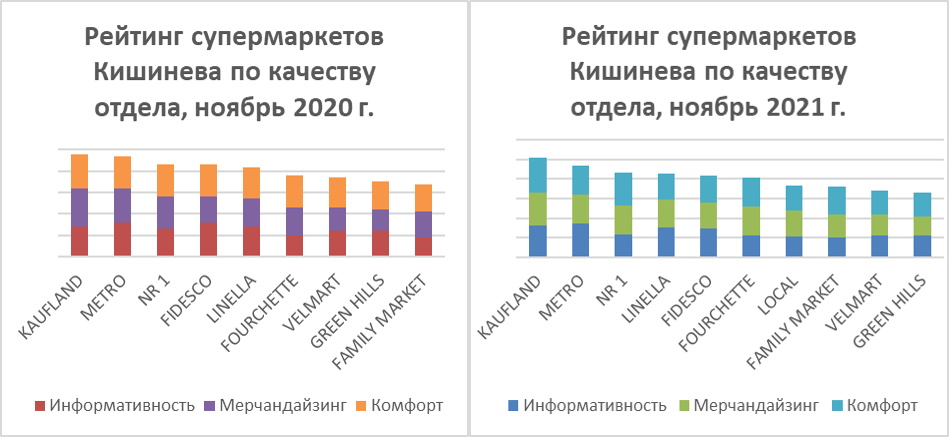

Данная оценка является отражением комфорта, презентабельности и информативности плодоовощного отдела. Лидерами рейтинга остаются те же сети, что и прежде: KAUFLAND, METRO и NR1.

Однако, будучи крупными сетями и в то же время ориентированными на нишевый сегмент рынка, а именно на клиентов с более высокой покупательной способностью, они продолжают инвестировать в интерьер отделов, а также в обучение персонала.

Мониторинг показал, что уже явно начинает ощущаться нехватка достаточного количества «линейных» работников супермаркетов. Их контингент в основном составляют молодые люди, не всегда мотивированные тщательно выполнять свои трудовые обязанности. Это сразу же отражается как на внешнем восприятии отделов, так и своевременности и качестве обслуживания клиентов.

В целом, больших изменений в качестве плодоовощных отделов супермаркетов не произошло. Традиционные лидеры KAUFLAND, METRO и NR1 по-прежнему неплохо отстаивают свои позиции. По сравнению рейтингом ноября 2020 года снизились показатели у сетей LINELLA и FIDESCO. Стоит отметить значительный скачок, сделанный FAMILY MARKET с последней позиции в ноябре 2020 года на две позиции выше в ноябре уже текущего года.

Помимо того, что GREEN HILLS является антилидером в рейтинге качества продукции, сеть стала аутсайдером и по качеству отделов. Внешний вид отделов здесь требует серьезных изменений.

Уровень информационного наполнения плодоовощных отделов обычно находится на низком уровне в большинстве сетей Кишинева. По-прежнему даже страну происхождения товара и другие важные параметры на большинстве ценников не указывают, что снижает доверие потребителей к товару на полке. И это несмотря на то, что опросы потребителей свидетельствуют: чем лучше информирован покупатель, тем увереннее он делает выбор покупки и более склонен демонстрировать долгосрочную лояльность к определенной сети, пусть и более «дорогой».

По информационному наполнению сети KAUFLAND, METRO, LINELLA и FIDESCO сохраняют свои лидирующие позиции. А FAMILY MARKET, как и в прошлом году, становится антилидером. Сеть LINELLA в течение некоторого времени запускала хэштег #acasa (означает местные продукты), целью которого было познакомить покупателей с местными продуктами и информацией о времени, когда они могут быть найдены на полке.

Что касается презентационных стендов и оформления отделов, KAUFLAND, METRO и LINELLA возглавляют рейтинг, демонстрируя вполне современный, европейский уровень. В целом, антураж отделов вполне соответствует ожиданиям клиентов: локация отделов, их освещение, подсветка продукции, сочетание цветов и отделочных материалов, заметные объявления о скидках – все это создает атмосферу комфорта и удобства шопинга.

Персонал этих сетей вежлив и хорошо осведомлен о деталях, которые могут быть интересны покупателю. В торговых залах поддерживаются должные чистота и порядок. Товары, утратившие презентабельный вид и надлежащее качество, своевременно снимаются с полок. Фрукты и овощи правильно разложены, соблюдаются правила продуктового соседства, обеспечивается оперативный и сбалансированный товаропоток.

Антилидером по этому критерию, увы, становится LOCAL. Персонал сети слабо информирован и проинструктирован, иногда не дружелюбен.

Общий рейтинг

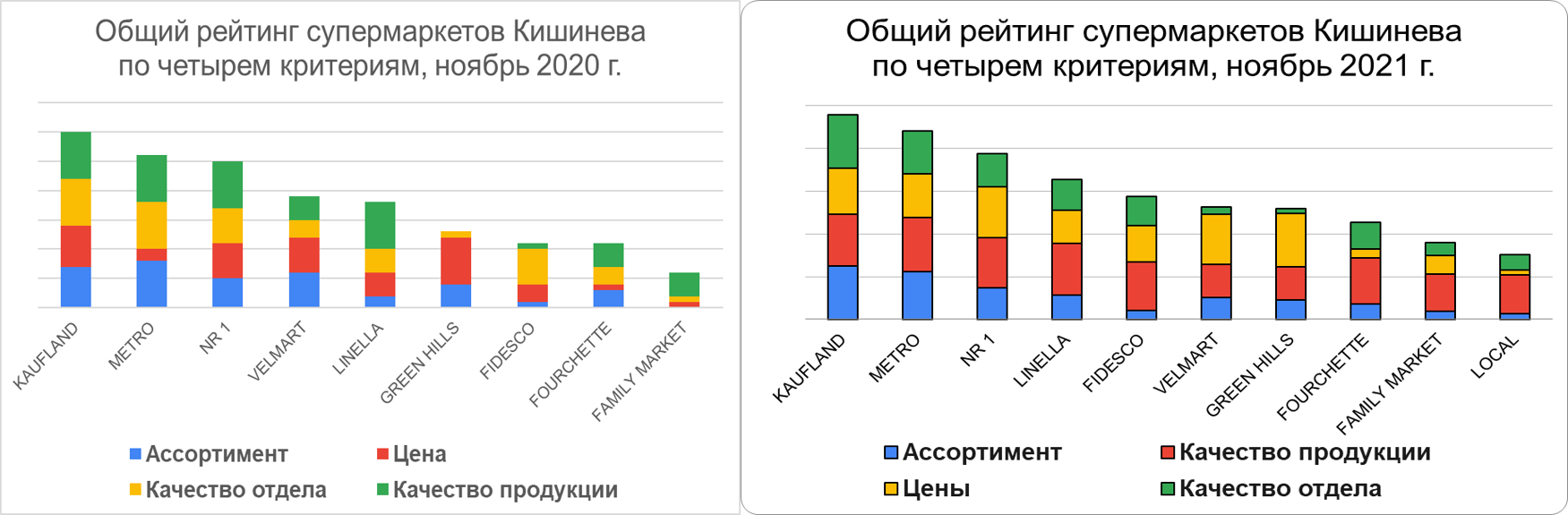

Исходя из оценок сетей супермаркетов по четырем основным критериям (ассортимент продукции, ее качество, качество плодоовощного отдела и цены на основной набор овощей и фруктов), был выведен общий рейтинг сетей супермаркетов.

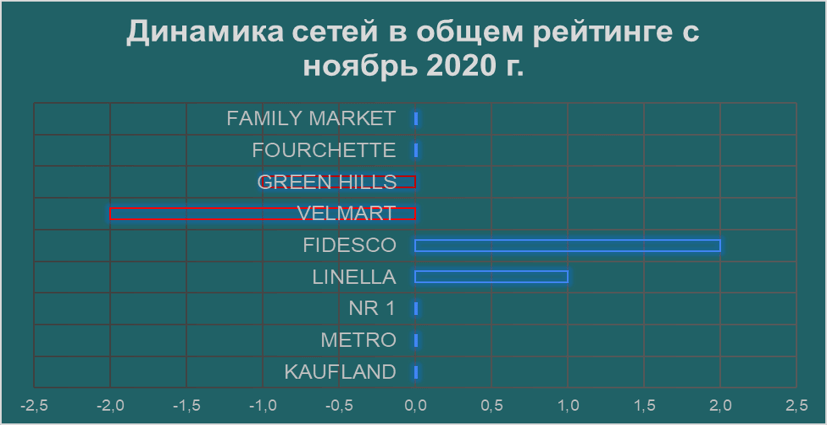

Лидерами ритейла Кишинева в ноябре 2021 года остались фигуранты прошлогоднего рейтинга: KAUFLAND, METRO и NR1. За тройкой лидеров следует сеть LINELLA, которая укрепляет свои позиции и поднимается на четвертое место (с пятого в 2020 году) за счет улучшения качества продуктов на полке. Далее следует сеть FIDESCO, что, вероятно, можно связать с ее аффилированностью с сетью LINELLA и ее положительным влиянием.

С другой стороны, сети GREEN HILLS и VELMART теряют позиции, в особенности VELMART, занимая шестое место и открывая вторую половину рейтинга. Основные факторы ухудшения позиции этой сети – это снижение качества плодоовощного отдела и сокращение ассортимента. Если не учитывать появление в рейтинге сети LOCAL (аудит которой не проводился в прошлом году), FAMILY MARKET занимает точно такое же последнее место, что и в 2020 году, несмотря на небольшое улучшение качества работы отделов.

Сеть LOCAL, хотя и появилась в рейтинге совсем недавно, сразу же стала его антилидером: небольшой ассортимент, не лучшее качество продукции и высокие цены. Чтобы выжить в конкурентной борьбе, этой сети имеет смысл уделить особое внимание своим плодоовощным отделам, ведь потребитель становится более искушенным и взыскательным, и не стоит обманывать его ожидания.

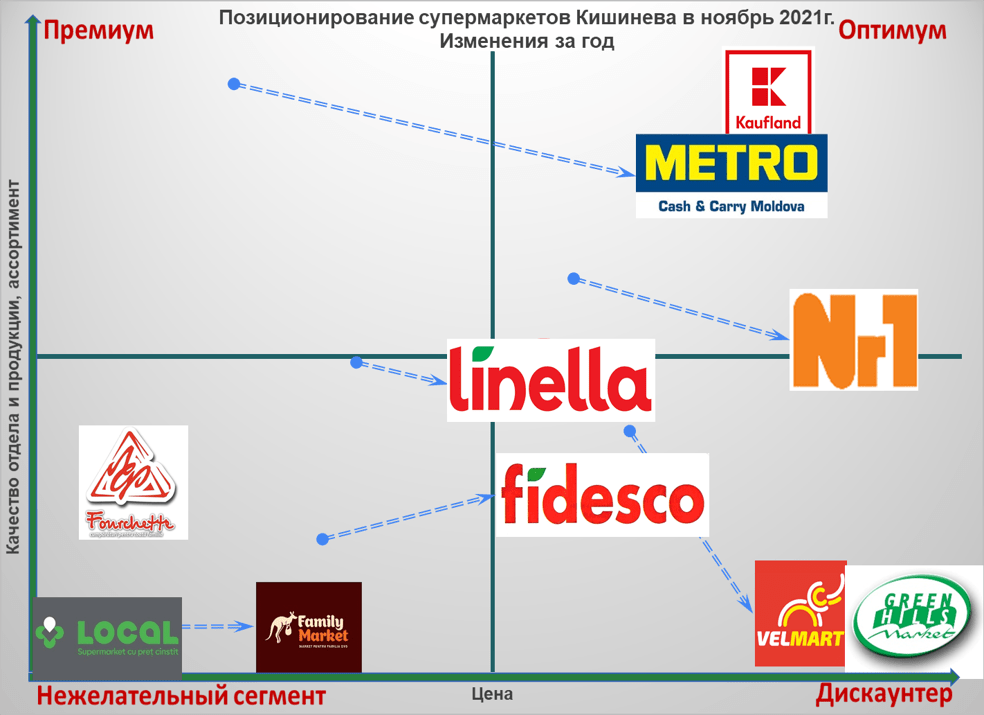

Позиционирование сетей супермаркетов Кишинёва

Вот какая ситуация в матрице супермаркетов Кишинёва сложилась в ноябре 2021 г. Стрелками отмечено изменение позиционирования сетей с момента подведения итогов предыдущего мониторинга.

Если в прошлогоднем аудите было хотя бы по одному магазину в каждом сегменте, то, по итогам обработки данных ноября 2021 года, к нашему удивлению, ни одна сеть не попала в сегмент Премиум. В остальном все оставалось по-прежнему: KAUFLAND («Оптимум»), GREEN HILLS («Дискаунтер»), FOURCHETTE и FAMILY MARKET («Нежелательный сегмент»).

В ноябре прошлого года сразу четыре сети попадали в «Нежелательный сегмент». В новом рейтинге сразу четыре сети оказались в сегменте «Дискаунтер», включая ранее «Оптимальную» сеть супермаркетов NR1.

За год наибольшее изменение в позиционировании показала сеть METRO, перейдя из сегмента «Премиум» в сегмент «Оптимум». На самом деле, в случае с METRO, это можно даже квалифицировать как уместную адаптацию к ухудшающейся экономической ситуации в стране, благодаря чему сеть стала более доступной для среднестатистического потребителя.

В определенном смысле укрепились позиции сети FIDESCO, аффилированной с сетью LINELLA, которая перешла из сегмента «Нежелательный» в сегмент «Дискаунтер». За счет небольшого улучшения качества продукции и ценового рейтинга эти сети становятся более конкурентоспособными.

Сеть магазинов LOCAL со старта обосновалась в сегменте «Нежелательный», что не совсем хорошо для новичка в столичном ритейле плодоовощной продукции. Казалось бы, само название сети обещает, что в ее магазинах будет большой выбор местных продуктов достойного качества и по адекватным (рыночным реалиям) уровням цен, но реальная ситуация оказывается совершенно иной.

Сеть NR1 становится все более привлекательной с точки зрения низких цен на фрукты и овощи. В то же время качество ее плодоовощных отделов требует некоторых улучшений для удобства клиентов и снабжения их более подробной информацией о продуктах.

VELMART в сегменте дискаунтеров соседствует с GREEN HILLS из-за более низких предлагаемых цен, но при весьма низком качестве фруктового и овощного отдела.

В заключение, как всегда выражаем надежду, что результаты аудита дадут обильную пищу для анализа руководству сетей супермаркетов и помогут решиться на модернизацию, которая повысит уровень доверия потребителей.