Традиційний аудит плодоовочевих відділів мереж супермаркетів у семи містах п’яти країн: Київ та Дніпро (Україна), Кишинів (Молдова), Тбілісі (Грузія), Ташкент (Узбекистан), Душанбе та Худжанд (Таджикистан) був проведений 15-16 листопада 2022 року. EastFruit. Докладніше з деталями та правилами моніторингу ви можете ознайомитись тут.

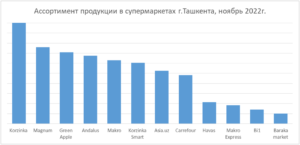

У Ташкенті представники команди відвідали 32 магазини 12 мереж супермаркетів – Makro та Makro Express, Korzinka та Korzinka Smart, Havas, Green Apple, Andalus, Carrefour, Baraka Market, Asia.uz, Magnum та Bi1.

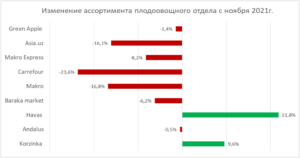

За минулий рік наш аудит було розширено за кількістю включених мереж супермаркетів (додалися Korzinka Smart, Magnum та Bi1). У листопаді 2021 року ми розглядали 9 мереж супермаркетів – Makro та Makro Express, Korzinka, Havas, Green Apple, Andalus, Carrefour, Baraka Market та Asia.uz. Проте в окремих моментах ми порівнюватимемо рейтинги з торішнім моніторингом.

Перейдемо до детальної оцінки мереж супермаркетів.

Асортимент продукції

Інформація подається мовою оригіналу

Безумовним лідером з асортименту продукції у плодоовочевих відділах залишається мережа Korzinka. Асортимент у ній майже на 70% вищий за середній показник за супермаркетами Ташкента і при цьому він активно зростає: з листопада 2021 р. збільшився на 9,6%.

Magnum розташувався на другому місці в рейтингу асортименту продукції. Хоча асортимент у цій мережі міг би бути значно вищим, враховуючи площу, яку займає плодоовочевий відділ.

Magnum

Аутсайдер за кількістю позицій стала мережа Baraka Market. У цій мережі асортимент продукції порівняно з листопадом 2021 р. скоротився на 6,2%. Наприклад, в жодному магазині мережі, включеному до моніторингу, ми не змогли виявити в наявності петрушку, в окремих магазинах мережі були відсутні апельсини, лимони та ківі.

Лідером із приросту асортименту плодоовочевої продукції з листопада минулого року стала мережа Havas, збільшивши його на цілих 21,8%!

Антирекорд з асортименту продукції у мережі Carrefour. Полиці плодоовочевого відділу в цій мережі спорожніли на цілих 23,6%.

Інформація подається мовоюо оригіналу

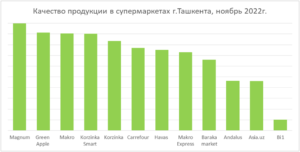

Якість продукції

Інформація подається мовою оригіналу

Якість продукції в плодоовочевих відділах Ташкента залишається досить високому рівні. У мережі Magnum не помічено жодної бракованої позиції. У 4 мережах (Green Apple, Makro, Korzinka Smart та Korzinka) частка браку не перевищувала 1%. Менш як 2% зіпсованої продукції помічено в Carrefour, Havas, Makro Express 24/7 та Baraka Market. Близько 3% браку в мережах Andalus та Asia.uz. Аутсайдером рейтингу якості продукції стала мережа Bi1 з часткою зіпсованої продукції в 5%.

Серед бракованої продукції під час проведення моніторингу найчастіше зустрічалися такі позиції: зелень, томати, огірки, капуста, цибуля, банани.

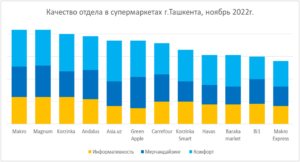

Якість відділу

Інформація подається мовою оригіналу

За критерієм якості відділу свіжих овочів та фруктів виявлено 2 лідери – мережі Makro та Magnum. Мережа Makro набрала найбільшу кількість балів за підкатегорією «Інформативність» за досить високих оцінок за іншими двома підкатегоріями. Magnum став лідером з «Інформативності» та «Мерчандайзингу».Зараз дана мережа, як і раніше, представлена в Ташкенті всього двома магазинами, що спрощує завдання забезпечення якості плодоовочевого відділу.

Makro

Аутсайдером рейтингу стала мережа Makro Express з найнижчим «Мерчандайзингом» та досить непривабливим плодоовочевим відділом, що розташований невдало в самій глибині магазинів.

Найслабше місце супермаркетів столиці Узбекистану, як і раніше, інформативність. Якщо за категорією «Комфорт» найвищий отриманий мережами бал склав 9 із 10 максимально можливих (середній – 7,3 із 10), за категорією «Мерчандайзинг» найвищий бал становив 7 із 10 (середній – 5,6 із 10), то за категорією “Інформативність” спостерігається явне відставання – найвищий бал склав всього 6 з 10 (середній – 4,8 з 10).

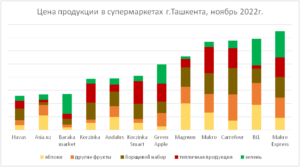

Ціна продукції

Інформація подається мовою оригіналу

Мережа дискаунтерів Havas стала лідером за низькими цінами на плодоовочеву продукцію разом. За нею розташувалися у рейтингу цінової доступності мережі Asia.uz та Baraka Market. У мережі Asia.uz були виявлені найдешевші овочі (як борщовий набір, так і теплична продукція), а в мережі Baraka Market – яблука та інші фрукти (банан, апельсин, мандарин, лимон, ківі, виноград).

У сукупності найдорожча плодоовочева продукція відзначена нами Makro Express. При цьому частина продукції з аналізованого плодоовочевого набору в мережі була зовсім відсутня (зелень, виноград).

Інформація подається мовою оригіналу

За більшістю плодоовочевих позицій відзначено суттєву зміну середніх роздрібних цін порівняно з листопадом 2021 р.

Лідером зростання цін стали огірки – ціни на них збільшилися майже у 2,6 раза, порівняно з минулим роком. Зростання цін, що почалося з жовтня, можна було б назвати сезонним, але, проте в нинішньому році ціни на цю продукцію зростають куди більш стрімко, ніж в аналогічному періоді попередніх років.

За ними слідує цибуля ріпчаста жовта зі зростанням цін у 96,3% за рік. Можливо, зростанню цін на цибулю сприяють нові ринки експорту, які цього року відкрилися.

Лідерами зі зниження цін стали білокачанна капуста та лимон. Ціни на дані види продукції за рік знизилися на 47,2% та 42,7% відповідно. Ще однією товарною позицією, яка суттєво подешевшала, є авокадо. Ціни протягом року на нього знизилися на 35%. Про те, що авокадо з початку 2022 року став доступнішим для споживачів з Узбекистану, ми вже писали тут.

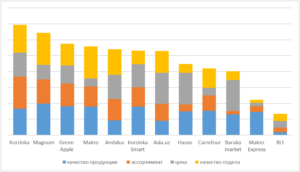

Загальна оцінка

Інформація подається мовою оригіналу

За підсумками аудиту у загальному рейтингу за чотирма критеріями (якість відділу, ціни, якість продукції, асортимент) місце лідера повернула собі мережу Korzinka. У мережі відзначено найширший асортимент плодоовочевої продукції, а також досить гарну якість відділу та відносно невисокі ціни.

Korzinka

На другій позиції розташувався Magnum із відмінною якістю продукції.

Аутсайдером нашого рейтингу стала (знову з липня 2022 р.) мережа супермаркетів формату «магазин біля дому» Bi1. Як ми вже зазначали, у цій мережі роблять ставку на СТМ-продукцію і не наголошують на важливості плодоовочевого відділу для розвитку.

Позиціювання мереж супермаркетів Ташкента

Розглянемо матрицю позиціювання супермаркетів міста Ташкент у листопаді 2022 р. та порівняємо з результатами липня 2022 р.

Інформація подається мовою оригіналу

Мережі HAVAS і Baraka Market надійно зміцнилися в сегменті дискаунтерів, що цілком відповідає їх позиціювання себе на ринку.

У мережі Makro Express намітилися негативні зміни щодо цінової політики, і мережа перемістилася з сегмента «Дискаунтер» в небажаний сегмент. У небажаному сегменті також залишилася мережа Bi1.

Carrefour покращив політику якості плодоовочевого відділу та перемістився до сегмента «Преміум», де також розмістилися мережі Makro та Magnum. Останній потрапив у цей сегмент із сегмента «Оптимум», оскільки ціни в ньому на плодоовочеву продукцію порівняно з іншими мережами стали досить високі.

Andalus і Korzinka Smart, навпаки, суттєво попрацювали над цінами та перемістилися в сегмент «Оптимум», де також розташувалися Korzinka, Asia.uz та Green Apple.

Наскільки обрана стратегія кожної мережі була правильною, ми зможемо побачити при наступному аудиті EastFruit навесні 2023 р.