Міжнародна команда EastFruit провела аудит плодоовочевих відділів мереж супермаркетів Кишинева (Молдова). Аудит проходив одночасно і за тією самою методологією, що й в інших країнах, охоплених проєктом, у період 5-7 липня 2022 р. У цій статті ми представляємо детальний аналіз ситуації з торгівлею фруктами та овочами у мережах супермаркетів столиці Молдови. Загалом було обстежено 23 супермаркети, включаючи мережі як національного, так і локального рівня: FIDESCO, LINELLA, KAUFLAND, FAMILY MARKET, METRO Cash&Carry (далі METRO), NR1, VELMART, FOURCHETTE, GREEN HILLS та LOCAL. Від кожної мережі аудитом було охоплено як мінімум два магазини, а від національних мереж-лідерів – три та більше. Нижче наведено результати моніторингу за кожним критерієм дослідження. На підставі оцінок вибудувано рейтинги мереж супермаркетів за кожним критерієм, а також еволюцію порівняно з аналогічним моніторингом у липні 2021 р.

Короткі висновки

- Зменшилася кількість товарних позицій категорії «свіжі фрукти та овочі» на полицях обстежених супермаркетів у середньому приблизно на 7%. Цей факт показує певний недолік і сезонних фруктів, і ще більшою мірою – екзотичних плодів (які, крім того, нерідко були низької якості).

- З’явилася і досить широко поширилася у багатьох супермаркетах Кишинева послуга Self-Service (самообслуговування).Вона значною мірою є результатом модернізації/реконструкції ряду магазинів, але також і наслідком гострої нестачі персоналу, яка вже кілька років відзначається ритейлерами. Разом з тим, відносно нова послуга вимагатиме певного тимчасового періоду на адаптацію до неї клієнтів-споживачів.

- У зазначений період у багатьох мережах супермаркетів Кишинева відзначено дуже бідний асортимент ягід. Деякі їх види, а саме – малина, смородина, ожина та суниця, пропонувалися споживачам за ціною набагато вищою, ніж у той же момент минулого року (і менш привабливим за співвідношенням «ціна/якість», ніж на міських ринках-базарах). У зв’язку з цим варто згадати, що рівень інфляції на цей час 2022 року в Молдові – один із найвищих у Європі (31,8%).

- Погано збудовано логістику товарообігу в плодоовочевих відділах низки мереж супермаркетів. Нерідко доводилося бачити несвоєчасну викладку товару в лотки на полицях, ящики та коробки іноді перегороджують доступ до полиць, проходи між стелажами та прилавками-холодильниками.

Важливою обставиною загальної ситуації в ритейлі Кишинева є рестайлінг мережі FIDESCO, що триває, придбаною мережею LINELLA минулого року. Магазини FIDESCO перебудовуються у стилістиці LINELLA та перейменовуються.

Далі пропонуємо детально ознайомитись із ситуацією у плодоовочевих відділах супермаркетів Кишиневі за кожним із критеріїв оцінки моніторингу, а також виведемо загальний рейтинг мереж.

1. Асортимент продукції

У ході обстеження супермаркетів Кишинева за критерієм «асортимент продукції» у плодоовочевих відділах було виявлено зміни, порівняно з торішньою ситуацією.

Починаючи з листопада 2021 р., коли молдавська команда проєкту розпочала аудит мережі LOCAL, мережа відтоді розширилася принаймні в Кишиневі й продовжує формувати у своїх магазинах більш-менш значні відділи фруктів та овочів. Разом з тим, і в цій новій мережі, і в решті асортименту продукції цих відділів, як було зазначено вище, скоротився приблизно на 7% у середньому.

Найбільшою мірою цей процес торкнувся товарних категорій ягоди, кісточкових фруктів та екзотичних плодів. Ситуацію слід вважати наслідком, по-перше, непростих відносин ритейлерів з місцевими оптовиками-консолідаторами та фермерами-постачальниками (які ускладнилися з 2020 року), по-друге – проблемного імпорту певного асортименту плодоовочевої продукції, його потік знизився з початку війни в Україні.

Інформація подається мовою оригіналу

Лідером рейтингу за цим критерієм стала мережа KAUFLAND, яка піднялася з другої позиції (у попередньому рейтингу за підсумками останнього аудиту в березні 2022 р.) на першу позицію. Загалом це був очікуваний результат, мережа підтримує своє реноме продавця широкого спектра товарів.

Друге місце за асортиментом плодоовочевих відділів займає мережа METRO, на третє місце піднялася мережа VELMART, яка за підсумками моніторингу в липні 2021 займала четверте місце. Ця мережа обійшла мережу NR1 (що частково дивно, тому що раніше істотною опцією магазинів NR1 був непоганий баланс між розміром асортименту та його стабільністю).

Мінімальна кількість позицій плодоовочевого асортименту була відзначена у відповідних відділах мереж FAMILY MARKET, FIDESCO та LOCAL (останніх двох випадках, можливо, ця обставина пов’язана з витратами в процесі злиття та рестайлінгу/реконструкції). У певному сенсі стабільна ситуація спостерігається з асортиментом плодоовочевої продукції у мережах FIDESCO та GREEN HILLS.

Важливе спостереження: у мережах супермаркетів Кишинева асортимент плодоовочевої продукції значно варіюється як від мережі до мережі, так і від магазину до магазину в рамках однієї мережі супермаркетів. Ймовірно, це пов’язано зі специфікою локації (більш-менш респектабельний мікрорайон тощо).

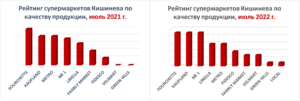

2. Якість представленої продукції

У липні 2022 року одразу три мережі — FOURCHETTE, KAUFLAND та NR1 — опинилися на одному рівні в рейтингу якості плодоовочевої продукції. На момент проведення аудиту в магазинах цих мереж не було відзначено грубих порушень або були відзначені незначні відхилення, що не впливають на сприйняття якості продукції. Мережі FOURCHETTE вдалося зберегти позицію, що лідирує, минулого року, тоді як мережі KAUFLAND і NR1 піднялися в рейтингу на одну позицію кожна.

Інформація подається мовою оригіналу

Останнє місце у рейтингу якості продукції свіжості знову займає мережі GREEN HILLS, до яких приєдналася мережа LOCAL, місце, яке вона займає з моменту включення до цього аналізу.

Нагадаємо, що під рівнем «якості продукції у відділі» мається на увазі відсоток плодів із тими чи іншими дефектами від загального обсягу продукції. При цьому найбільші відхилення від бажаних стандартів плодоовочевої продукції, що пропонується в мережах супермаркетів, були відзначені за такими товарними позиціями, як гранат, вишня, слива, груша, абрикос, диня, яблука та екзотичні фрукти.

Порівняно з аналогічним моніторингом у липні 2021 р. було виявлено численні порушення якості свіжої плодоовочевої продукції. На цей раз у плодоовочевих відділах супермаркетів спостерігалося погіршення якості продукції на 4,6%.

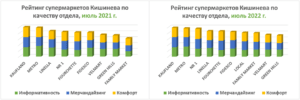

3. Якість відділу свіжих овочів та фруктів

Як було зазначено на початку огляду, дуже важливою зміною є організація зон самообслуговування Self-Service у багатьох мережах супермаркетів, причому незалежно від класності їх позиціювання. Можна припустити, що ця опція – не стільки бажання продемонструвати лояльність до свого клієнта та турботу про його зручність, скільки вимушений захід (у контексті дефіциту та подорожчання робочої сили). Наявність черг біля звичайних кас та майже повна відсутність клієнтів у зонах самообслуговування вказує на необхідність просування та популяризації цієї послуги.

Лідером рейтингу Кишинева за показником якості плодоовочевого відділу, як і раніше, залишається мережа KAUFLAND. Зберігає свої позиції та мережу METRO.Тоді як, мережа NR1 піднялася в рейтингу на одну позицію – внаслідок модернізації інтер’єру та обладнання у низці магазинів цієї мережі. LINELLA опустилася однією позицію, мабуть – це тимчасовий побічний ефект перехідного періоду у розвитку мережі.

Інформація подається мовою оригніалу

На жаль, рівень інформативності, як і раніше, залишається низьким у мережах супермаркетів Кишинева. Країна-виробник та інші важливі параметри часто не вказуються на етикетках. Гірше того, є підстави підозрювати, що в окремих випадках мала місце дезінформація – навмисна чи спонтанна, яка, мабуть, провокувала деяких клієнтів приймати помилкові рішення щодо купівлі товару. Особливо це стосується ідентифікації товару як місцевого чи імпортного. Неприємно, що в цій ситуації співробітники магазинів часто також не мають відповідної (перевіреної) інформації та не намагаються допомогти клієнтам компетентною порадою. Очевидно, мережам необхідно цілеспрямовано працювати над покращенням ситуації – як мінімум, розмістити читабельні етикетки-покажчики з максимально повною інформацією про товар.

Найбільша проблема – виявлені відхилення від санітарних норм у деяких магазинах, що дуже принижує статус мереж та лояльність до них покупців плодоовочевої продукції. Мережам варто приділити пильну увагу чистоті кошиків та візків для товару, а також лотків з базовими сезонними плодами (коренеплоди, огірки, томати та ін.).

Задля підвищення конкурентоспроможності (особливо в порівнянні з ринками-базарами, що часто пропонують споживачеві більший вибір та кращі ціни), адміністраціям супермаркетів варто зосередитися на забезпеченні максимальної зручності для клієнтів, на «задоволенні здійснювати безпечні покупки в затишних магазинах». Без цієї переваги в період очевидної економічної кризи мережі ризикують втратити високий трафік покупців, особливо в теплу пору року, в сезон свіжих овочів і фруктів.

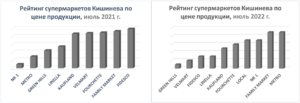

4.Ціна свіжих овочів та фруктів

У липні 2022 р. відбулася серйозна зміна всієї структури рейтингу за вказаним параметром. Основне спостереження – мережа GREEN HILLS піднялася відразу на дві позиції та вийшла в лідери за критерієм “низьких цін”. Лапки в цьому випадку доречні тим більше, що в багатьох мережах супермаркетів Кишинева низькі ціни є рівнозначними низькою якістю. Крім того, наявність більшої чи меншої кількості імпортних фруктів і овочів, що подорожчали в товарному обсязі, очевидно, істотно коригує загальний рівень цін на продукцію плодоовочевих відділів супермаркетів у той чи інший бік.

Інформація подається мовою оригіналу

Друге місце в рейтингу за підсумками моніторингу за липень 2022 року за цим критерієм зайняла мережа VELMART, яка піднялася на 4 позиції порівняно з минулим роком, став другою мережею, що пропонує найдоступніші продукти плодоовочевої групи.

Антилідерами рейтингу за цим критерієм стали мережа FAMILY MARKET і METRO, в цих мережах найвищі ціни зафіксовані на всі категорії плодоовочевої продукції. Причому, якщо мережа FAMILY MARKET вже звично виступає у ролі «дорогого» місця для закупівлі фруктів та овочів, то фіксація у цій якості мережі METRO дивує. Загалом виникає враження, що ця мережа все далі йде від іміджу «магазину для дрібнооптових закупівель товару за найбільш вигідною ціною».

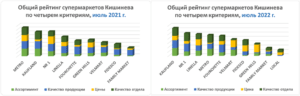

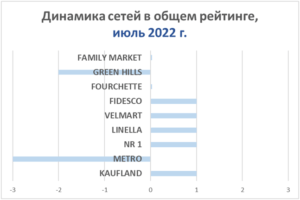

Загальний рейтинг мереж супермаркетів Кишинева

Далі пропонуємо розглянути ранжир супермаркетів з урахуванням усіх оцінок кожного з вищевказаних критеріїв. Також порівняємо ситуацію з аналогічним моніторингом у липні 2021 р.

За сукупною оцінкою, у липні 2022 року першість серед супермаркетів Кишинева переходить до мережі KAUFLAND. Тоді як лідер попереднього загального рейтингу, мережа METRO, досить несподівано виявляється аж на четверній позиції, пропустивши вперед і мережу NR1, що прогресує, і мережу LINELLA, що амбітно розширюється. З цієї точки зору сусідство METRO зі «стабільним середняком», мережею FOURCHETTE, виглядає незвичайно (зважаючи на велику різницю форматів).

Інформація надається мовою оригіналу

Мережі супермаркетів VELMART та FIDESCO знаходяться на четвертому місці у рейтингу, на якому у липні 2021 року були мережі FOURCHETTE та GREEN HILLS.У 2022 році мережа VELMART демонструє покращення показників, особливо в плані ціни на продукцію у той час, як мережа FIDESCO демонструє покращення у розділі «якість відділу» та «ціни».

Інформація подається мовою оригіналу

Мережа LOCAL виявилася антилідером за результатами аналізу асортименту, ціни, якості продукції та якості відділу. GREEN HILLS цього разу опустилася на 2 позиції, посівши 8 місце. У цій мережі спостерігається погіршення плодоовочевого відділу.

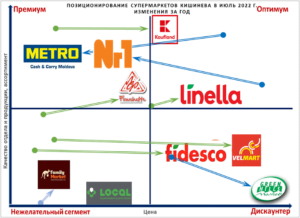

Позиціювання мереж супермаркетів Кишинева

Ось яка ситуація у матриці супермаркетів Кишинева склалася у липні 2022 р. Стрілками відзначено переміщення мереж у схемі з періоду аналогічного моніторингу минулого року.

Інформація подається мовою оригіналу

Змін багато. Мережа KAUFLAND перемістилася до сегмента «Оптимум». У разі, умовно кажучи, відбувся обмін якоїсь частки «преміальності» на солідну частку «доступності». У цьому плані мережа у певному сенсі починає займати те місце, яке раніше через свій «родовий» формат утримувала мережу METRO – «дрібноптова закупівля за вигідною ціною». У сегменті «Оптимум» також залишається мережа LINELLA, яка зберігає порівняно невисокі ціни на фрукти та овочі, але при цьому намагається зростати за рештою критеріїв рейтингу.

Досить несподівано дві мережі, METRO та NR1, перейшли із сегмента «Оптимум» до сегмента «Преміум». І дуже дивно те, що за сукупністю оцінок у сегмент «Преміум» із сегмента «Небажаний» спливла мережа FOURCHETTE. Сам собою факт «преміалізації» позицій цих мереж у структурі кишинівського ритейлу, мабуть, варто розцінювати позитивно. Проте в умовах кризи та, на жаль, «прифронтової зони» приналежність до категорії «Преміум» сприймається двозначно.

У цьому контексті, ймовірно, навіть більш виграшним є дрейф мереж FIDESCO і VELMART із сегмента «Небажаний» до сегмента «Дискаунтер» — в основному, шляхом покращення позиції в категорії «якість плодоовочевого відділу». У тому ж сегменті поки залишається і мережа FIDESCO, що зникає, а також мережа GREEN HILLS, що пропонує «овочі та фрукти посередньої якості за низькою ціною».

Як і минулого року, за підсумками липневого моніторингу в сегменті «Небажаний» влаштувалися мережі FAMILY MARKET та LOCAL, що, за логікою речей, свідчить про невипадковий характер стратегії адміністрації цих мереж щодо плодоовочевих відділів.

Аудит корисний кожної мережі, тому що він дозволяє побачити прогалини та перспективи для покращення ефективності бізнесу.